Της Ελευθερίας Κούρταλη

Οι προοπτικές δεν είναι εντελώς "φωτεινές" για τα risk assets το 2025, όπως σημειώνει η Allianz Research. Η ανάκαμψη της κερδοφορίας και τα ισχυρά θεμελιώδη μεγέθη θα πρέπει να υποστηρίξουν τις μετοχές οι οποίες σε διεθνές επίπεδο θα καταγράψουν μέση συνολική απόδοση 8-10%. Ωστόσο, οι υψηλές αποτιμήσεις, η οικονομική αβεβαιότητα και οι κίνδυνοι συγκέντρωσης θα μπορούσαν να περιορίσουν τα κέρδη και να αφήσουν τα risk assets εκτεθειμένα σε απροσδόκητα πολιτικά ή οικονομικά σοκ.

Στο κλείσιμο του 2024, οι αποτιμήσεις των μετοχών αντανακλούν ένα έτος ισχυρών επιδόσεων, ενώ οι αποδόσεις των κρατικών ομολόγων αυξήθηκαν ελαφρώς κατά τη διάρκεια του έτους, καθώς τα επιτόκια πολιτικής διατηρήθηκαν υψηλότερα για μεγαλύτερο χρονικό διάστημα, καθώς ούτε οι κίνδυνοι σκληρής προσγείωσης, ούτε οι κίνδυνοι ομαλής προσγείωσης της οικονομίας υλοποιήθηκαν. Ωστόσο, όπως σημειώνει ο οίκος, οι γεωπολιτικοί κίνδυνοι, όπως οι εμπορικές εντάσεις και οι περιφερειακές συγκρούσεις, θα συνεχίσουν να κρατούν τους επενδυτές προσεκτικούς.

Στις πιστωτικές αγορές, τα ισχυρά εταιρικά θεμελιώδη μεγέθη και η ισχυρή ζήτηση των επενδυτών δημιουργούν συνεχώς ένα ευνοϊκό περιβάλλον, ωστόσο τα εξαιρετικά στενά spreads εξακολουθούν να υπογραμμίζουν την ευπάθεια σε οικονομικούς κλυδωνισμούς ή σοκ πολιτικής.

Ταυτόχρονα, οι αγορές μετοχών έχουν εκτοξευθεί με την αισιοδοξία να τροφοδοτείται από τις εξελίξεις της τεχνητής νοημοσύνης και τα ανθεκτικά εταιρικά κέρδη, αν και οι αυξημένες αποτιμήσεις και ο κίνδυνος συγκέντρωσης του κλάδου συνέχισαν να εγείρουν ανησυχίες για τη βιωσιμότητα του ράλι. Αυτές οι δυναμικές του 2024 αποκαλύπτουν μια λεπτή ισορροπία μεταξύ της αισιοδοξίας για την ανάπτυξη και της πραγματικότητας των γεωπολιτικών και οικονομικών κινδύνων, τονίζει η Allianz Research.

Κοιτάζοντας το 2025 και το 2026, οι αγορές ομολόγων και μετοχών θα αντιμετωπίσουν ένα δυναμικό τοπίο που θα ορίζεται από τις εξελισσόμενες μακροοικονομικές τάσεις και τις γεωπολιτικές προκλήσεις. Οι πολιτικές των κεντρικών τραπεζών θα παραμείνουν καθοριστικές, με πιθανές τις αποκλίνουσες προσεγγίσεις καθώς οι πληθωριστικές πιέσεις εξακολουθούν να υφίστανται σε ορισμένες περιοχές, ενώ άλλες επιδιώκουν να τονώσουν την ανάπτυξη.

Οι εμπορικές εντάσεις και οι μεταβαλλόμενες συμμαχίες, ιδιαίτερα στον απόηχο των πολιτικών της κυβέρνησης Τραμπ, θα μπορούσαν να δημιουργήσουν αντίθετους ανέμους, επηρεάζοντας τις παγκόσμιες ροές κεφαλαίων και την εμπιστοσύνη των επενδυτών, σημειώνει η Allianz. Οι γεωπολιτικοί κίνδυνοι, συμπεριλαμβανομένων των συνεχιζόμενων συγκρούσεων και των πιθανών επιλύσεών τους, θα συνεχίσουν να αποτελούν κρίσιμο παράγοντα που επηρεάζει τη σταθερότητα της αγοράς. Οι ούριοι άνεμοι όπως η τεχνολογική καινοτομία, τα μέτρα δημοσιονομικής τόνωσης και η σταδιακή ανάκαμψη των παγκόσμιων αλυσίδων εφοδιασμού, θα συνεχίσουν να προσφέρουν ευκαιρίες για ανάπτυξη.

Ωστόσο, οι αυξημένες αποτιμήσεις μεταξύ των κατηγοριών περιουσιακών στοιχείων αποτελούν πρόκληση, αφήνοντας περιορισμένο περιθώριο για λάθη στην πολιτική ή την οικονομική διαχείριση, προειδοποιεί ο οίκος. Σε αυτό το περιβάλλον, η εστίαση των επενδυτών αναμένεται να στραφεί προς την ποιότητα, με αυξημένο έλεγχο των μακροοικονομικών δεικτών όπως οι τάσεις του πληθωρισμού, η νομισματική σύσφιξη και η ανθεκτικότητα των βασικών οικονομιών. Η ισορροπία μεταξύ της αισιοδοξίας για την ανάπτυξη και της προσοχής έναντι των γεωπολιτικών και οικονομικών σοκ θα καθορίσει τις στρατηγικές για την πλοήγηση σε αυτές τις αγορές, τονίζοντας τη σημασία της προσαρμοστικότητας και της διαφοροποίησης στις επενδυτικές προσεγγίσεις.

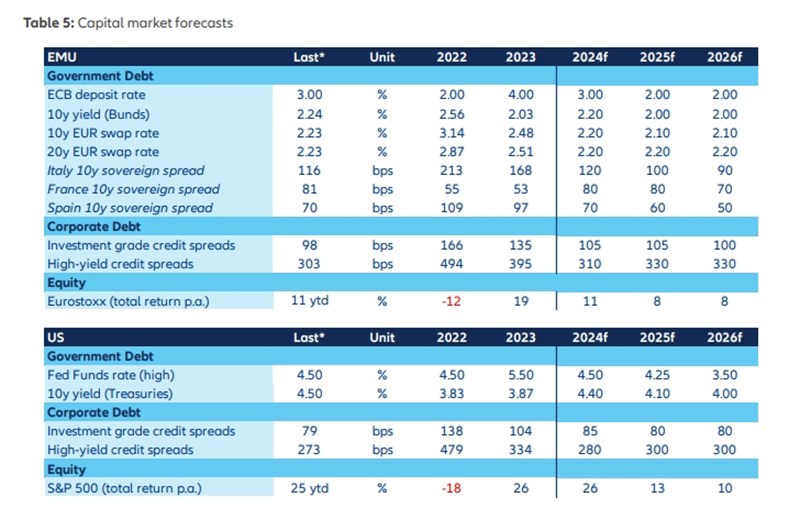

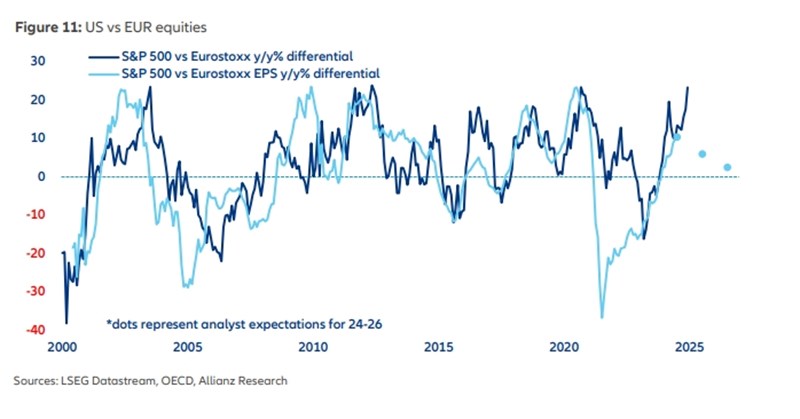

Τόσο το 2025 όσο και το 2026, οι μετοχές στις ΗΠΑ αναμένεται να διατηρήσουν την ανοδική τάση αλλά σε πολύ χαμηλότερο επίπεδο, με τον S&P 500 να αναμένεται να φτάσει τις 6.500 μονάδες έως το τέλος του 2025, λόγω της σταθερής αύξησης των κερδών και της ισχυρής δραστηριότητας στο μέτωπο των buybacks, και τις 7.000 μονάδες μέχρι το τέλος του 2026, όπως εκτιμά η Allianz.

Ωστόσο, οι περιορισμοί στις αποτιμήσεις και πιθανές πληθωριστικές πιέσεις θα μπορούσαν να μετριάσουν τις αποδόσεις και είναι σημαντικό να θυμόμαστε ότι τρία διαδοχικά έτη με αποδόσεις άνω του 20% είναι ένα εξαιρετικά σπάνιο φαινόμενο για τις αμερικάνικες αγορές, ειδικά σε ένα στάδιο από το μέσο έως το τέλος του κύκλου.

Οι ευρωπαϊκές μετοχές είναι πιθανό να έχουν καλές αποδόσεις, αν και σε χαμηλότερο επίπεδο από τις αμερικανικές, καθώς η οικονομική ανάκαμψη αποδεικνύεται πιο απαιτητική από ό,τι για τις ΗΠΑ. Σε αυτό το σενάριο ο οίκος αναμένει ότι οι αμυντικοί κλάδοι θα έχουν καλύτερη απόδοση. Λαμβάνοντας όλα αυτά υπόψη και δεδομένων των αρκετά φθηνότερων αποτιμήσεων, αναμένει ότι η ανάκαμψη της κερδοφορίας στην Ευρώπη θα οδηγήσει τον πανευρωπαϊκό δείκτης Stoxx 600 στο όριο των 540 μονάδων το 2025 και στο 570 το 2026, σημειώνοντας μέση συνολική απόδοση +8% ετησίως.

Κατά την Allianz, οι αποδόσεις των κρατικών ομολόγων αναμένεται να υποχωρήσουν το 2025. Ούτε σενάρια σκληρής προσγείωσης, ούτε σενάρια ομαλής προσγείωσης υλοποιήθηκαν φέτος, αφήνοντας τις αγορές να επαναξιολογήσουν τις προσδοκίες των κεντρικών τραπεζών. Στις αρχές του 2024 οι αγορές ανέμεναν μειώσεις επιτοκίων κατά 160 μονάδες βάσης από την ΕΚΤ και τη Fed. Ωστόσο, παρέδωσαν μόλις 100 μονάδες βάσης η κάθε μία, ωθώντας τις αποδόσεις των 10ετών κρατικών ομολόγων υψηλότερα από ό,τι είχε αρχικά προβλεφθεί.

Σήμερα, οι προσδοκίες της αγοράς για μειώσεις επιτοκίων έχουν "χαμηλώσει", υποδηλώνοντας ότι οι τρέχουσες αποδόσεις των 10ετών ομολόγων είναι κοντά στην εύλογη αξία τους. Οποιεσδήποτε μειώσεις των αποδόσεων στο μέλλον είναι πιθανό να είναι οριακές, καθώς οι πτωτικές προσδοκίες για τον πληθωρισμό και οι μειώσεις των επιτοκίων πολιτικής αντισταθμίζονται από τις επίμονες ανισορροπίες προσφοράς και ζήτησης. Από την πλευρά της προσφοράς, τα μεγάλα δημοσιονομικά ελλείμματα στις ΗΠΑ εξακολουθούν να αντισταθμίζουν κάθε πτωτική πίεση στις αποδόσεις των ομολόγων. Στην Ευρώπη, η επιταχυνόμενη ποσοτική σύσφιξη από την ΕΚΤ έχει παρόμοια επίδραση στις αποδόσεις των γερμανικών ομολόγων. Σύμφωνα με τις εκτιμήσεις της Allianz τα γαλλικά spreads θα παραμείνουν σταθερά υψηλότερα από τα ισπανικά.