Του Tom Aspray

Ο μήνας μπήκε δύσκολα για τη χρηματιστηριακή αγορά, καθώς την 1η Αυγούστου πολλοί από τους δείκτες της Wall είχαν τη μεγαλύτερη ημερήσια πτώση τους από τον Οκτώβριο του 2022. Η μεγάλη πτώση των αμερικανικών ομολόγων την 1η Αυγούστου οδήγησε πτωτικά την ισοτιμία δολαρίου-γιέν. Όσοι είχαν δανειστεί στο ιαπωνικό νόμισμα για να αγοράσουν περιουσιακά στοιχεία σε νομίσματα με υψηλότερες αποδόσεις αναγκάστηκαν να καλύψουν τις short θέσεις στην ισοτιμία δολαρίου-γιέν και να πουλήσουν τα περιουσιακά στοιχεία με υψηλότερες αποδόσεις.

Οι πωλήσεις έφεραν κλυδωνισμούς στην αγορά την προηγούμενη Δευτέρα, καθώς οι περισσότεροι δείκτες και τα ETFs, ιδίως τα ETFs ανάπτυξης, κατέγραψαν σημαντικές απώλειες. Το Technology Select Sector (XLK) έκλεισε στις 2 Αυγούστου στα 204,75 δολάρια και το πρωί της Δευτέρας άνοιξε στα 191,91 δολάρια, με "βουτιά" 6,3%.

Οι μετοχές ανέκαμψαν από τα χαμηλά της Δευτέρας και έκλεισαν αρκετά πάνω από τα χαμηλά της εβδομάδας. Ο Nasdaq πέρασε σε θετικό έδαφος (+0,4%) σε εβδομαδιαία βάση, ενώ ο S&P 500 παρέμεινε ουσιαστικά αμετάβλητος. Πλέον σε ετήσια βάση, ο S&P 500 καταγράφει μεγαλύτερα κέρδη από τον Nasdaq.

Ο κλάδος των υπηρεσιών κοινής ωφελείας του Dow Jones έχασε τα κέρδη των τελευταίων εβδομάδων και υποχώρησε κατά 2,1%. Ακολούθησε η πτώση 1,2% του Russell 2000, ενώ και ο κλάδος μεταφορών του Dow σημείωσε απώλειες 3,6%.

Υπήρξαν και άλλες μεγάλες πτώσεις στις χρηματιστηριακές αγορές που συνέπεσαν ή ενισχύθηκαν από τις εξελίξεις στην αγορά συναλλάγματος. Τον Αύγουστο του 1998 ήταν η κρίση του ρουβλίου με την υποτίμηση του ρωσικού νομίσματος.

Ο NYSE Composite είχε σκαρφαλώσει στο ιστορικό υψηλό του στα μέσα Ιουλίου στις 6.359 μονάδες, γραμμή a, αλλά μία εβδομάδα μετά υποχώρησε στις 6.093 μονάδες. Χρειάστηκε ακόμα μία εβδομάδα για να υποχωρήσει κάτω από τον κινητό μέσο όρο των 20 εβδομάδων, ενώ στις αρχές Αυγούστου είχε ανακάμψει στις 6.500 μονάδες.

Η γραμμή NYSE Advance/Decline κορυφώθηκε στα τέλη Μαρτίου και σχημάτισε μια υψηλότερη γραμμή τους επόμενους τέσσερις μήνες, τη γραμμή b. Η σύγκριση της κλίσης αυτής της γραμμής με το διάγραμμα τιμών, γραμμή a, δημιούργησε μια πτωτική απόκλιση. Αυτή επιβεβαιώθηκε από την πτώση της γραμμής A/D κάτω από τη γραμμή c στήριξης. Αυτή η απόκλιση μεταφέρθηκε στο χρηματιστήριο το 2000.

Μέχρι τον Οκτώβριο του 1996 η ασυνήθιστη μεταβολή των επιτοκίων που προκλήθηκε από την υποτίμηση του ρουβλίου ανάγκασε τη Fed Νέας Υόρκης να σώσει τη Long Term Capital Management, διάσωση που στοίχισε 3,6 δισ. δολάρια.

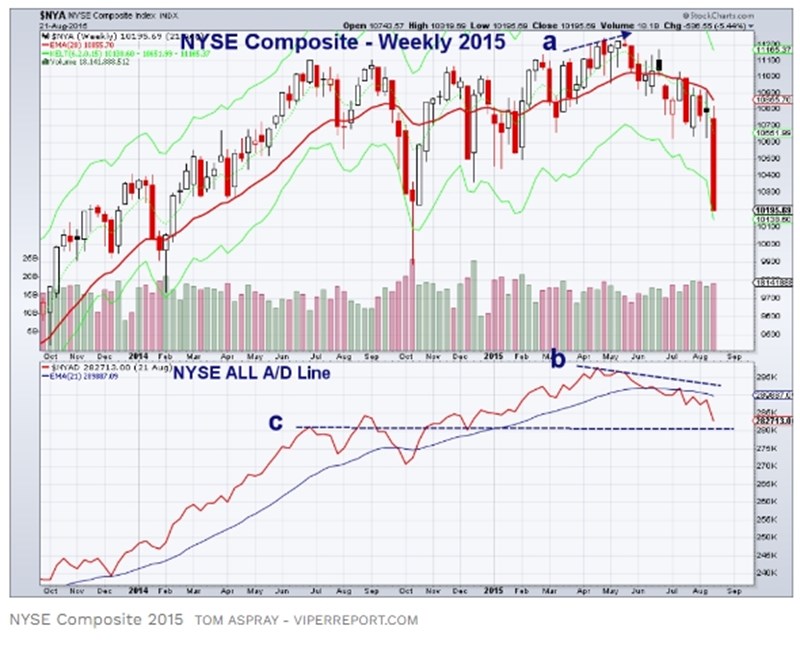

Στις 11 Αυγούστου του 2015, η Λαϊκή Τράπεζα της Κίνας προχώρησε σε τρεις διαδοχικές υποτιμήσεις του νομίσματος γιουάν. Η χρηματιστηριακή αγορά και ο NYSE Composite υποχώρησε από τα υψηλά που είχε σημειώσει τον Μάιο, γραμμή a, στις 11.254 μονάδες. Μέχρι το τέλος Ιουνίου, είχε υποχωρήσει στις 10.864 μονάδες κάτω από τον κινητό μέσο όρο των 20 εβδομάδων.

Η γραμμή NYSE All A/D κορυφώθηκε τον Απρίλιο του 2015 και όταν 4 εβδομάδες μετά έκανε το ιστορικό υψηλό του, το NYSE σχημάτισε μια χαμηλότερη γραμμή b. Μόλις έξι εβδομάδες αργότερα η γραμμή A/D έκλεισε κάτω από τον κινητό μέσο όρο και μία εβδομάδα μετά το NYSE υποχώρησε κατά 5,4%, με τον Dow ν' ανοίγει 1000 μονάδες χαμηλότερα στις 24 Αυγούστου. Η κατρακύλα ολοκληρώθηκε τον Φεβρουάριο του 2016.

Μια ματιά στην τρέχουσα κατάσταση του NYSE Composite είναι αρκετά διαφορετική είτε από το 2015 είτε από το 1998. Ο NYSE σημείωσε νέο ιστορικό υψηλό μόλις πριν από δύο εβδομάδες στις 18.641 μονάδες, αλλά την προηγούμενη εβδομάδα υποχώρησε στις 17.561 μονάδες. Το κλείσιμο του ήταν πάνω από τον ελαφρώς ανοδικό κινητό μέσο όρο των 20 εβδομάδων στις 18.015.

Είναι ακόμη πιο σημαντικό ότι η γραμμή NYSE All A/D σημείωσε νέο υψηλό πριν από τρεις εβδομάδες. Εξακολουθεί να είναι θετική, καθώς βρίσκεται αρκετά πάνω από τον ανοδικό κινητό μέσο όρο της. Η εβδομαδιαία γραμμή NYSE Stocks Only A/D καθώς και οι γραμμές των S&P 500, Nasdaq και Dow Industrial A/D είναι θετικές. Η γραμμή A/D του Russell 2000 είναι αρνητική.

Δεν υπάρχουν αρνητικά σήματα από την εβδομαδιαία ανάλυση ανόδου/πτώσης και υπήρχαν ενδείξεις sell-off πανικού στην πρόσφατη πτώση. Επομένως, δεν αναμένεται σημαντική πτώση και χωρίς ενδείξεις για μια bull market, είναι πιθανό να υπάρξει ευκαιρία αγοράς τις επόμενες εβδομάδες.

Οι βασικοί δείκτες υπερπωλήθηκαν κατά την πρόσφατη πτώση. Το χαμηλό της περασμένης εβδομάδας στο Spyder Trust (SPY) ήταν 510,27 δολάρια, αρκετά κάτω από τη ζώνη των 523,9 δολαρίων. Το παραπάνω διάγραμμα προσδιορίζει τις κινήσεις πάνω και κάτω από τις ζώνες starc από τις αρχές του 2022.

Εντοπίζονται στο διάγραμμα με κίτρινους κύκλους και υπάρχουν αρκετά παραδείγματα oversold πριν από τη βουτιά του 2022 τον Οκτώβριο. Η ένδειξη για oversold την περασμένη εβδομάδα είναι η πρώτη από τον Οκτώβριο του 2022. Το χαμηλό του QQQ την περασμένη εβδομάδα ήταν 423,45 δολάρια, πολύ κάτω από τη ζώνη των 435,44 δολαρίων.

Η ανάκαμψη της χρηματιστηριακής αγοράς την τελευταία εβδομάδα τροφοδοτήθηκε από τις oversold ενδείξεις στις μετοχές, στα ομόλογα και στο αδύναμο γιεν. Το 60λεπτο διάγραμμα της συναλλαγματικής ισοτιμίας δείχνει μια καλά εδραιωμένη πτωτική τάση, γραμμή a. Υπήρξαν αρκετές παύσεις ή μοτίβα συνέχισης της πτωτικής τάσης που ακολουθήθηκαν από περαιτέρω πτώση. Η τρέχουσα ανάκαμψη, γραμμές b και γc, φαίνεται να έχει ολοκληρωθεί, καθώς η στήριξη στη γραμμή c, έχει διασπαστεί. Η βασική αντίσταση είναι στα 148 γιεν.

Το SPY και το QQQ δεν έχουν επιστρέψει στους πτωτικούς κινητούς μέσους όρους των 20 ημερών. Οι τεχνικές ενδείξεις υποδηλώνουν ότι είναι πιθανή μια πτώση αυτή την εβδομάδα. Οι πωλήσεις θα μπορούσαν να ενισχυθούν από τα στοιχεία για τον πληθωρισμό ή να πάρουν το προβάδισμα οι αγοραστές εάν τα στοιχεία για τον δείκτη τιμών καταναλωτή είναι καλύτερα των εκτιμήσεων.