Του Clem Chambers

Υπάρχει μια "αποσύνδεση" στη σύγχρονη οικονομική σκέψη: ότι τα επιτόκια ελέγχουν τον πληθωρισμό. Έτσι, όταν πριν χρόνια υποχώρησαν τα επιτόκια από τα επίπεδα του 4%-5%, πυροδοτήθηκαν φόβοι ότι ο πληθωρισμός θα επιτάχυνε. Αυτό δεν συνέβη. Ο πληθωρισμός πήρε την ανιούσα στη συνέχεια. Αμέσως κυριάρχησε η άποψη ότι τα υψηλά επιτόκια θα τιθασεύσουν τον πληθωρισμό. Παραδόξως, ενώ μπορεί να νομίζετε ότι τα τιμωρητικά επίπεδα όπου κινούνται τα επιτόκια είναι ο κύριος παράγοντας αποκλιμάκωσης του πληθωρισμού, εντούτοις δεν είναι.

Ας εξηγήσω. Η ποσότητα του χρήματος είναι αυτή που δημιουργεί τον πληθωρισμό, όχι το επιτόκιο με το οποίο μπορείτε να το δανειστείτε ή να το δανείσετε. Φανταστείτε έναν κόσμο με μηδενικά επιτόκια ή ακόμη και αρνητικά που επιβράβευε τους δανειολήπτες, όπου υπήρχαν πολύ λίγα χρήματα για να δανειστεί κανείς. Είναι ένας κόσμος έλλειψης χρήματος, μια κατάσταση που ζήσαμε σε παλαιότερες εποχές. Δεν θα υπάρξει πληθωρισμός επειδή υπάρχουν λίγα χρήματα και πολλά πράγματα για να αγοράσει κάποιος. Στην πραγματικότητα, θα έχετε αποπληθωρισμό, παρόλο που τα επιτόκια για τα λίγα χρήματα που είναι διαθέσιμα κυμαίνονται σε χαμηλά επίπεδα. Δεν έχει σημασία η τιμή των επιτοκίων, η έλλειψη χρημάτων σημαίνει πτώση των τιμών. Ας δούμε το αντίθετο: ο κόσμος δανείζεται όλη μέρα με επιτόκια 25% και άνω - το χρέος πιστωτικών καρτών. Όταν υπάρχει πολύ περισσότερο νέο χρήμα από την προσφορά νέων πραγμάτων, οι τιμές ανεβαίνουν. Πολλοί άνθρωποι μπορεί να μην χρειάζεται καν να σκεφτούν να δανειστούν, επειδή βρίσκονται στο τέλος της ροής του νέου χρήματος που έρχεται προς το μέρος τους.

Η προσφορά χρήματος δεν είναι απαραίτητο να συνδέεται με τα επιτόκια. Αλλά είτε είναι συνδεδεμένη είτε όχι, η προσφορά χρήματος καθορίζει την πορεία του πληθωρισμού και όχι το επιτόκιο.

Φυσικά, αν αυξήσετε τα επιτόκια, το διαθέσιμο εισόδημα των καταναλωτών συρρικνώνεται, αλλά αν την ίδια στιγμή η κυβέρνηση ξοδεύει αλόγιστα δημιουργώντας νέο χρήμα για να το κάνει, τότε θα έχετε υψηλό πληθωρισμό όσο υψηλά είναι και τα επιτόκια. Εξού και Τουρκία ή η Αργεντινή έχουν απίστευτα υψηλά επιτόκια και συνεχίζουν να έχουν εντυπωσιακά υψηλό πληθωρισμό, επειδή στην ουσία είναι το νομισματοκοπείο που δημιουργεί τον πληθωρισμό και το να αυξήσεις τα επιτόκια δεν θα σε βοηθήσει -για πολύ- να ελέγξεις τον πληθωρισμό. Αυτό μόνο μια αλλαγή στην προσφορά χρήματος μπορεί να το κάνει.

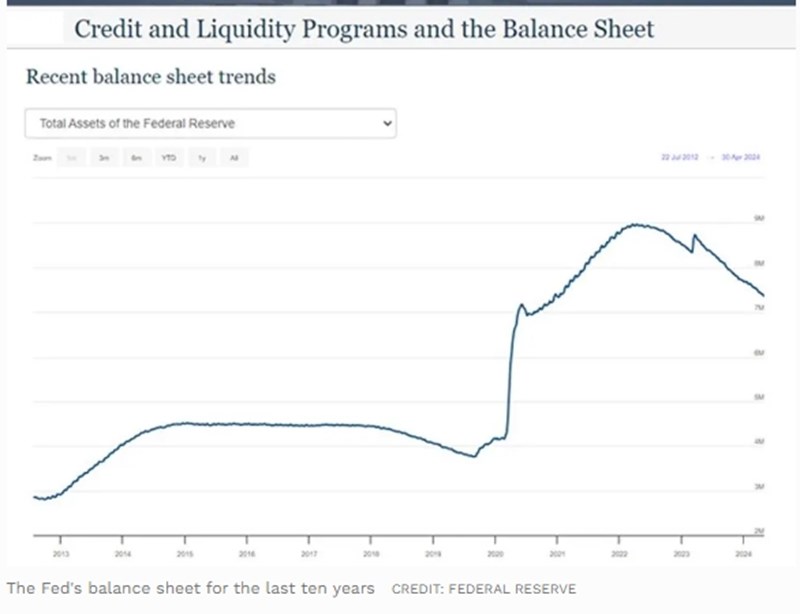

Πάρα πολλοί παράγοντες της αγοράς κρέμονται από τα χείλη της Federal Reserve για τις αποφάσεις της σχετικά με τα επιτόκια. Έτσι, χάνουν τη μεγάλη εικόνα. Το τι πρόκειται να κάνει η Fed με την προσφορά χρήματος είναι το πραγματικό ερώτημα και όπως ξέρουμε η αμερικανική κεντρική τράπεζα συσφίγγει εδώ και πολύ καιρό τη νομισματική πολιτική της μειώνοντας τον ισολογισμό της και πουλώντας ομόλογα. Η συγκέντρωση μετρητών θα μειώσει τον πληθωρισμό και αυτό έχει συμβεί.

Πώς δημιουργήθηκε ο πληθωρισμός; Η Fed το έχει αποκαλύψει. Κάποια στιγμή οι μικρές τράπεζες αρχίζουν να χρεοκοπούν λόγω έλλειψης χρημάτων, και τότε διοχετεύονται μετρητά για να κρατηθεί το τρένο στις ράγες.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ δήλωσε λοιπόν ότι σταματά τη σύσφιξη, η οποία είναι ουσιαστικά το αντίθετο της εκτύπωσης χρήματος. Καίει το χρήμα και φυσικά κάποια στιγμή αρχίζουν οι χρεοκοπίες λόγω έλλειψης μετρητών, όπως συνέβη με τη Silicon Valley Bank.

Και πότε είναι αυτή στιγμή;

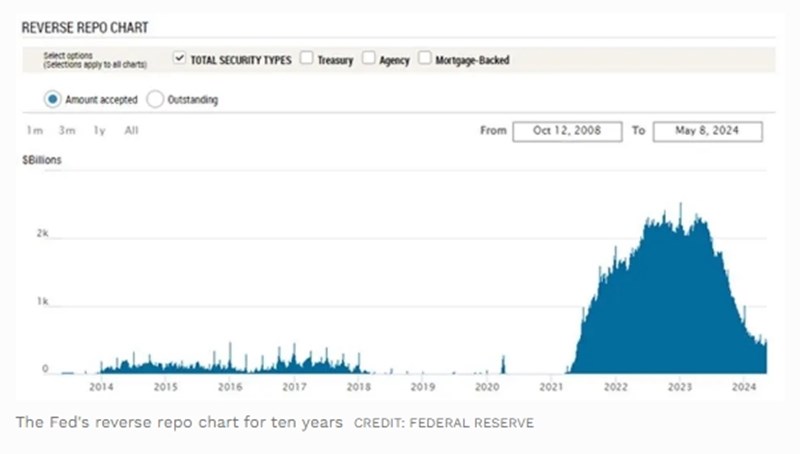

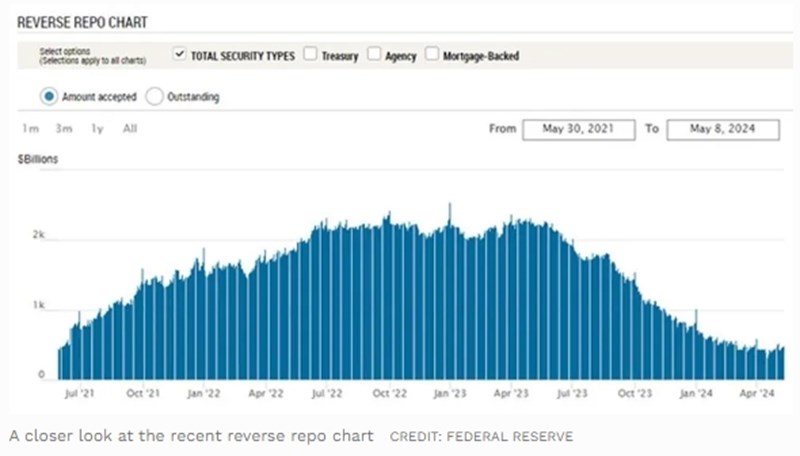

Δεν χρειάζονται μαγικά για να την εντοπίσουμε: υπάρχει ένα διάγραμμα που δείχνει τη βασική αξία του υπερβολικού χρήματος στο σύστημα. Πρόκειται για το υπόλοιπο της διευκόλυνσης "reverse repo": τα χρήματα που οι τράπεζες δεν βρίσκουν πού να χρησιμοποιήσουν και παραμένουν στη Fed για ασφάλεια και κάποιο τόκο.

Ο υφιστάμενος πληθωρισμός χαρτογραφεί αυτό το διάγραμμα του "πλεονάζοντος" χρήματος στο σύστημα και σε σύγκριση με το χαμηλό πληθωριστικό παρελθόν, πρόκειται για έναν "λόφο" πληθωρισμού, χάρη στις νομισματικές παρεμβάσεις κατά την περίοδο της κρίσης από την πανδημία.

Το πιο ενδιαφέρον είναι αν εστιάσουμε στο "εδώ και τώρα", στο "τι θα γίνει μετά'" που μας δείχνει το διάγραμμα.

Η σύσφιξη έχει τελειώσει σύμφωνα με αυτό το διάγραμμα και συνάδει με τη δήλωση της Fed ότι επιβραδύνει το QT του ισολογισμού της κατά το ήμισυ.

Θα μπορούσε να πει κάποιος ότι αυτό συνέβη επειδή η αμερικανική οικονομία θα μπορούσε να εκτροχιαστεί. Ότι η Fed δεν θέλει να βρεθεί μπροστά στον γκρεμό υπερβαίνοντας το QT. Ότι δεν θέλει οικονομικά ατυχήματα πριν από τις εκλογές του Νοεμβρίου. Μπορεί να διερωτηθείτε αν αυτά τα επιπλέον χρήματα προορίζονται για μια κυβέρνηση που είναι αποφασισμένη να έχει δημοσιονομικά ελλείμματα τρισεκατομμυρίων δολαρίων. Όποιος και να είναι ο λόγος, είναι σαφές ότι η Fed θέλει μερικές εκατοντάδες δισεκατομμύρια σε πλεόνασμα χρήματος να κυκλοφορούν στην οικονομία και έχει απομακρυνθεί από ένα αυστηρό QT, προσεγγίζοντας μια πιο ουδέτερη στάση.

Για τους επενδυτές σημαίνει ότι οι συνθήκες στην αγορά είναι πιο ευνοϊκές, επειδή το πλεονάζον χρήμα δεν δημιουργεί μόνο πληθωρισμό τιμών, αλλά και πληθωρισμό στις τιμές των περιουσιακών στοιχείων - και αυτό μας ενδιαφέρει.

Απόδοση - επιμέλεια: Μιχάλης Παπαντωνόπουλος