Της Ελευθερίας Κούρταλη

"Ταύρος" δηλώνει η Deutsche Bank για τα risk assets. Όλοι οι κίνδυνοι που ελλόχευαν στις αγορές έχουν μετατραπεί πλέον σε ευκαιρίες καθώς αντανακλώνται πλήρως στις αποτιμήσεις των μετοχών, τονίζει η γερμανική τράπεζα και συστήνει overweight θέσεις οδεύοντας προς το 2024.

"Η αγορά από υπερβολικά αισιόδοξη έγινε υπερβολικά ανήσυχη. Το καλοκαίρι αναμέναμε ότι ορισμένοι βραχυπρόθεσμοι κίνδυνοι θα μπορούσαν να απογοητεύσουν τους επενδυτές στο τρίτο τρίμηνο και προτείναμε την αντιστάθμιση της έκθεσης σε μετοχές, ιδανικά μέσω των δικαιωμάτων πώλησης. Η προτεινόμενη αντιστάθμιση λήγει την επόμενη εβδομάδα. Κλείνουμε το hedge και είμαστε overweight", όπως τονίζει.

Οι κίνδυνοι στους οποίους αναφερόταν η Deutsche Bank τον περασμένο Ιούλιο αφορούσαν τις προοπτικές της ανάπτυξης, τις προοπτικές της κερδοφορίας των εταιρειών καθώς και ένα πιθανό λάθος πολιτικής από την πλευρά των κεντρικών τραπεζών. Πλέον οι αγορές έχουν αποτιμήσει αυτά τα ρίσκα.

Έτσι, στο μέτωπο της ανάπτυξης, οι προοπτικές βελτιώνονται, όπως επισημαίνει. Έπειτα από πτώση για πέντε συνεχείς μήνες, οι PMI στην Ευρωζώνη έχουν αλλάξει πρόσφατα. Επίσης, οι εκτιμήσεις της συναίνεσης για την ανάπτυξη της Κίνας φαίνεται τώρα να αντικατοπτρίζουν επαρκώς την ασθενέστερη ανάπτυξη (4,5% το 2024) την ίδια στιγμή που ορισμένοι από τους δείκτες ανάπτυξης για την περιοχή φαίνεται να έχουν αγγίξει τα χαμηλά τους. Παράλληλα, ενώ μια ήπια ύφεση στις ΗΠΑ εξακολουθεί να είναι το βασικό σενάριο της γερμανικής τράπεζας για το πρώτο εξάμηνο του επόμενου έτους, η οικονομία συνέχισε να εκπλήσσει ανοδικά. Μια ήπια ύφεση αναμένεται ευρέως από τις αγορές και πιθανότατα θα είχε περιορισμένο αντίκτυπο.

Σε ό,τι αφορά τα επιτόκια και τις κεντρικές τράπεζες, αναμένονται πλέον θετικές εκπλήξεις για το επόμενο έτος. Οι αποδόσεις του 10ετούς Treasury καθώς και των γερμανικών ομολόγων φαίνονται "τεντωμένες" μετά την πρόσφατη κίνηση. Κατά μέσο όρο ιστορικά, οι αποδόσεις των γερμανικών ομολόγων έχουν μειωθεί κατά 111 μ.β. στους 12 μήνες μετά την τελευταία αύξηση επιτοκίων, στις 9 από τις 10 περιπτώσεις. Οι χαμηλότερες αποδόσεις των ομολόγων θα είναι bullish για τις αποτιμήσεις των μετοχών το 2024, όπως τονίζει η Deutsche Bank.

Όπως εκτιμά, η ΕΚΤ και η Fed έχουν φτάσει στην κορύφωση των επιτοκίων, στο 4% και 5,4% αντίστοιχα. Μια επιβράδυνση της ανάπτυξης στις ΗΠΑ θα πρέπει να οδηγήσει σε μείωση των επιτοκίων κατά 175 μ.β. μέχρι το τέλος του 2024, ενώ στο δ΄ τρίμηνο του επόμενου έτους η απόδοση του Bund θα κινηθεί στο 2,85% και των Treasuries στο 4,40%.

Παρά τη θετική της άποψη για τις μετοχές στις αρχές του 2023, η Deutsche Bank ήταν από τους πιο απαισιόδοξους όσον αφορά την κερδοφορία των εταιρειών. Μετά από ισχυρές αναθεωρήσεις προς τα κάτω, οι εκτιμήσεις της συναίνεσης για την Ευρώπη γίνονται όλο και πιο ρεαλιστικές για φέτος (0% αύξηση των EPS έναντι πτώσης 3% που βλέπει η D.B.) και πολύ απαισιόδοξες για το επόμενο έτος (συναίνεση +3%, D.B. +5%).

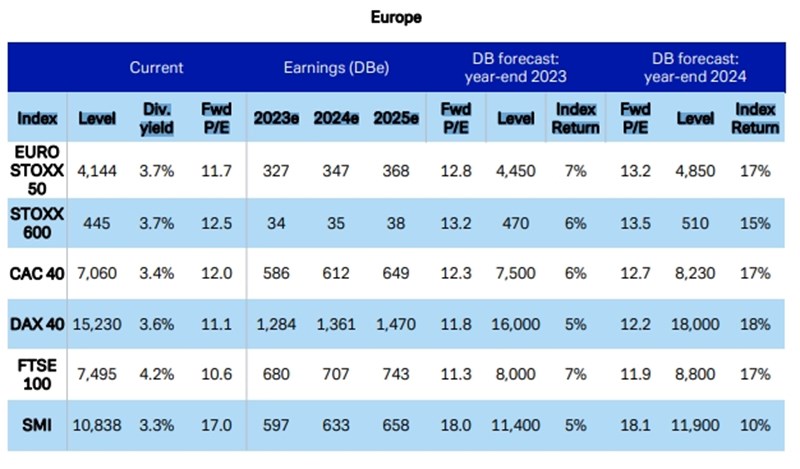

Με βάση τα παραπάνω η Deutsche Bank είναι ιδιαίτερα θετική για τις ευρωπαϊκές μετοχές και εκτιμά πως θα υπεραποδώσουν στο μακροπρόθεσμο διάστημα. Συνολικά, βλέπει άνοδο 6-7% για τις ευρωπαϊκές μετοχές φέτος σε μέσο όρο και ένα περαιτέρω 10% το 2024. Ειδικότερα, για τον δείκτη Stoxx 50 των ευρωπαϊκών blue chips βλέπει άνοδο 17% έως τα τέλη του 2024, ενώ στο +15% τοποθετεί τα κέρδη για τον πανευρωπαϊκό Stoxx 600, στο +17% για τον γαλλικό CAC 40, στο +18% για τον γερμανικό DAX και στο +17% για τον βρετανικό FTSE.

Βασικός κίνδυνος ωστόσο για τις αγορές γενικότερα, είναι, όπως καταλήγει, η κλιμάκωση στη σύγκρουση Ισραήλ/Παλαιστίνης και η επακόλουθη άνοδος των τιμών του πετρελαίου.

Διαβάστε ακόμη: