Του Michael Foster

Όταν ο Bill Ackman κάνει μια κίνηση, ο επενδυτικός κόσμος το αντιλαμβάνεται. Έτσι, όταν ανακοίνωσε ότι επρόκειτο να μπει στα αγαπημένα μας αμοιβαία κεφάλαια κλειστού τύπου (CEF) με απόδοση +8% μάς τράβηξε την προσοχή.

Σε άρθρο μου της 11ης Ιουλίου, είχα επισημάνει πως η τελευταία κίνηση του Ackman -η δημιουργία ενός CEF με υπο διαχείριση περιουσιακά στοιχεία αξίας 25 δισ. δολαρίων (το μεγαλύτερο CEF που θα είχε υπάρξει ποτέ)- ήταν πιθανό να εκτοξεύσει την αξία του.

Ωστόσο, ο Bill Ackman ακύρωσε το σχέδιό του αυτό την προηγούμενη εβδομάδα.

Η ξαφνική μεταστροφή του Ackman άφησε με απορίες πολλούς παράγοντες από τον χώρο των αμοιβαίων κεφαλαίων κλειστού τύπου. Τι συνέβη πραγματικά, λοιπόν, και τι σημαίνει η αλλαγή πλάνων;

Ασφαλώς, δεν ήμασταν στις συνεδριάσεις του ΔΣ της Pershing Square Capital Management του Ackman. Αλλά πιστεύω ότι μπορούμε να πούμε με κάποια σιγουριά ότι το βασικό πρόβλημα ήταν η απόδοση.

Το σχέδιο του Ackman είναι από τα πιο συναρπαστικά στον χώρο των CEF εδώ και χρόνια. Και μολονότι "πάγωσε", παραμένει ένα καλό νέο για τον χώρο, τόσο από άποψη αποδόσεων όσο και την πλευρά των κεφαλαίων.

Η διασημότητα δεν έγινε διαβατήριο επιτυχίας για το CEF

Αφού μίλησα με ανθρώπους στον κλάδο των CEF, κατέληξα στο συμπέρασμα ότι οι επενδυτές στους οποίους βασίστηκε ο Ackman -με χαρτοφυλάκια δισεκατομμυρίων- αντιλήφθηκαν ότι αυτό που ήθελε να κάνει o Αμερικανός μεγιστάνας ήταν εφικτό για τα CEF, αλλά δεν ταίριαζε με το επενδυτικό στυλ του Ackman.

Τι εννοώ; Η παρουσίαση του Ackman βασίστηκε στην ιδέα ότι το "όνομά" του, το υπόβαθρό του και οι χαμηλές προμήθειες διαχείρισης θα βοηθούσαν το αμοιβαίο κεφάλαιο του να προσελκύει το ενδιαφέρον των επενδυτών.

Χρονικά, ήταν καλή εποχή για να ξεκινήσει ένα τέτοιο CEF, καθώς τα αμοιβαία κεφάλαια κλειστού τύπου είχαν αρχίσει να μπαίνουν στο ραντάρ των επενδυτών ήδη εδώ και έναν χρόνο, καθώς επενδυτές τύπου Ackman πίεζαν για αλλαγές στα funds που θεωρούσαν ότι είχαν υπερβολικά μεγάλο discount.

Πρόσφατα μερικοί ακτιβιστές επενδυτές μπήκαν στα Διοικητικά Συμβούλια ορισμένων funds της BlackRock και της Nuveen.

Αυτό το ενδιαφέρον των ακτιβιστών επενδυτών είχε ως αποτέλεσμα μια στροφή προς χαμηλότερες προμήθειες , περισσότερες προσφορές (οι οποίες μπορούν να αποφέρουν στους επενδυτές γρήγορα κέρδη) και πιο βιώσιμες μερισματικές πολιτικές στην αγορά των CEF.

Εν ολίγοις, οι όροι των CEF γίνονται όλο και καλύτεροι, αλλά τα αμοιβαία κεφάλαια κλειστού τύπου εξακολουθούν να είναι παραγνωρισμένα. Αυτό το χάσμα ήθελε να αξιοποιήσει με το CEF του ο Ackman. Σκέφτηκε ότι ως διάσημος θα προσέλκυε επενδυτές λιανικής, οι οποίοι θα αγόραζαν μερίδια του αμοιβαίου κεφαλαίου ταμείου από τους θεσμικούς επενδυτές στους οποίους το προωθούσε ο ίδιος.

Αυτοί οι μεγάλοι παίκτες θα αγόραζαν το αμοιβαίο κεφάλαιο από την Pershing Square στην ονομαστική του αξία και στη συνέχεια θα το πωλούσαν στους μικροεπενδυτές ακριβότερα ή με premium στην καθαρή αξία ενεργητικού.

Στη θεωρία, ήταν μια καλή ιδέα, δεδομένου ότι η PIMCO (ηγέτιδα δύναμη στην αγορά των CEF) το έκανε αυτό με πολλά από τα αμοιβαία κεφάλαιά της εδώ και χρόνια. Σκεφτείτε το PIMCO Corporate & Income Opportunity Fund (PTY), το οποίο δεν διαπραγματευόταν με discount ούτε τους μήνες της κατρακύλας επί πανδημίας.

Οι πλούσιοι επενδυτές της Καλιφόρνιας αγαπούν την PIMCO κυρίως επειδή έχει την έδρα της στην πολιτεία, γεγονός που ενισχύει τον δεσμό της εταιρείας με τους επενδυτές. Οι πλούσιοι αγοραστές εμπιστεύονται την PIMCO αρκετά, ώστε να κλειδώσουν τα κεφάλαιά τους, και δεδομένου ότι τα CEF έχουν σταθερά τον ίδιο αριθμό μετοχών, αυτή η αγοραστική κίνηση μειώνει τον αριθμό των διαθέσιμων μετοχών και αυξάνει τα ασφάλιστρα κινδύνου.

Ο Ackman ήθελε να το επαναλάβει αυτό. Αλλά δεδομένου του προβλήματος που αντιμετώπισε στο να συγκεντρώσει κεφάλαια, φαίνεται ότι η αγορά δεν πίστεψε ότι θα πετύχαινε το εγχείρημά του. Και η αγορά είχε δίκιο.

Το πρόβλημα του discount

Ένα πρόβλημα με το σχέδιο του Ackman είναι ότι τα CEFs τείνουν να διαπραγματεύονται με discount στην καθαρή αξία τους, και όχι με τα premium στα οποία πιθανόν υπολόγιζε ο Αμερικανός δισεκατομμυριούχος. Έτσι, ένας έξυπνος επενδυτής θα αγόραζε το CEF μετά τη δημόσια εγγραφή, όταν το discount είναι μεγάλo, θα το κρατούσε και θα το πουλούσε όταν θα διαπραγματευόταν με premium. Ο Matt Levine του Bloomberg εξηγεί:

"Τα αμοιβαία κεφάλαια κλειστού τύπου συνήθως διαπραγματεύονται με discount στην καθαρή αξία ενεργητικού. Το CEF του Bill Ackman που είναι εισηγμένο στην Ευρώπη διαπραγματεύεται σήμερα με discount στην καθαρή αξία ενεργητικού, επομένως και το Pershing Square USA θα διαπραγματευόταν πιθανώς με discount στην καθαρή αξία ενεργητικού. Έτσι, αν βάλετε 50 δολάρια στο αμοιβαίο κεφάλαιο, η αξία τους θα είναι 45 δολάρια".

Επιπλέον, το χαρτοφυλάκιο του Ackman συνήθως περιλαμβάνει λίγους τίτλους που μπορείτε να τους δείτε όλους σε έναν ιστότοπο. Αυτό καθιστά εύκολη την αντιγραφή του, δεδομένου ότι τα CEFs πρέπει να αναφέρουν τις συμμετοχές τους σε τριμηνιαία βάση και ο Ackman δεν είναι trader υψηλής συχνότητας.

Επιπλέον, ένα εισηγμένο στις ΗΠΑ CEF θα έπρεπε να αποκαλύπτει περισσότερα δεδομένα από το εισηγμένο στο Λονδίνο CEF του Ackman, οπότε η αντιγραφή του χαρτοφυλακίου του θα ήταν ακόμη πιο εύκολη. Αυτός μπορεί να είναι ο λόγος για τον οποίο το CEF του με έδρα το Λονδίνο διαπραγματεύεται με discount περίπου 25% ως προς την καθαρή αξία του κεφαλαίου. Αυτό σημαίνει ότι το εισηγμένο στις ΗΠΑ αμοιβαίο κεφάλαιό του θα μπορούσε να έχει εξίσου μεγάλο discount. Παράμετρος σημαντική, διότι το μέσο discount του CEF ανέρχεται σήμερα περίπου στο ένα τρίτο αυτού του discount.

Ο Ackman ξέχασε κάτι ουσιώδες

Όλα αυτά θα επιβάρυναν το νέο αμοιβαίο κεφάλαιο. Αλλά το κύριο πρόβλημα ήταν ότι ο Ackman δεν παρουσίασε το CEF του ως μια σταθερή ροή εισοδήματος. Αν το είχε κάνει, το σχέδιό του θα μπορούσε να είχε πετύχει. Όπως μου επισημαίνουν διαρκώς τα μέλη του CEF Insider, οι επενδυτές στρέφονται στα CEF κυρίως για τα υψηλά μερίσματά τους.

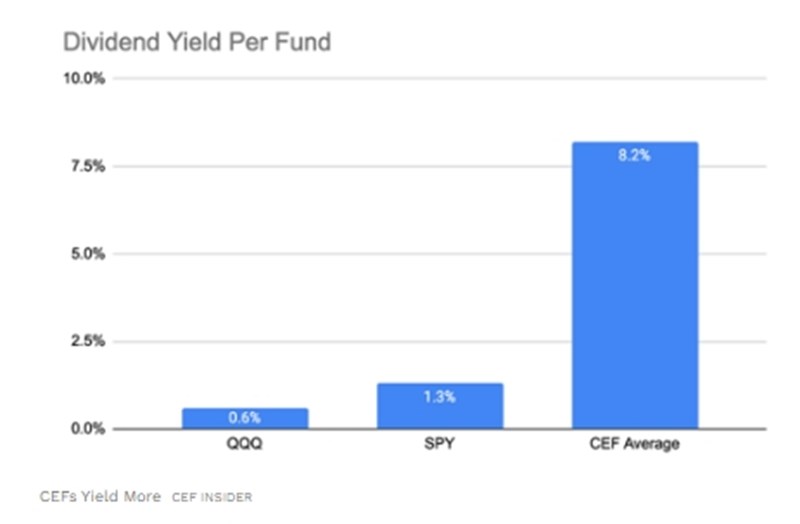

Μπορείτε να το διαπιστώσετε αυτό όταν συγκρίνετε τα CEF με τα αμοιβαία κεφάλαια με δείκτη αναφοράς τον S&P 500 -το SPDR S&P 500 ETF Trust (SPY)- και τον NASDAQ: το Invesco QQQ Trust (QQQ).

Φανταστείτε ότι έχετε 100.000 δολάρια και επιλέγετε μεταξύ δύο αμοιβαίων κεφαλαίων με παρόμοια χαρτοφυλάκια. Το ένα πληρώνει $683 τον μήνα και το άλλο $108. Οι επενδυτές εισοδήματος προφανώς θα επιλέξουν αυτό με τη μεγαλύτερη ταμειακή ροή. Τα CEFs ανταγωνίζονται στο να παρέχουν στους επενδυτές τακτικό εισόδημα που μπορούν να χρησιμοποιήσουν κατά το δοκούν.

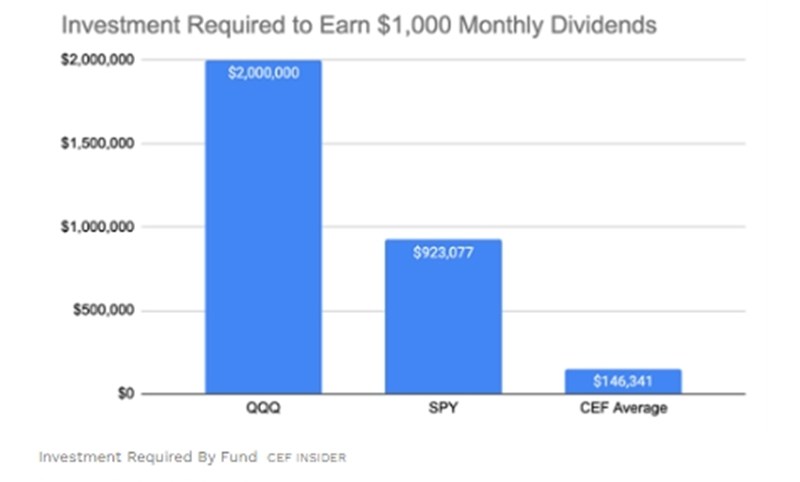

Δείτε τι σημαίνει αυτό για το πόσα πρέπει να αποταμιεύσετε για φτάσετε τα 1.000 δολάρια σε μερίσματα σε μηνιαία βάση. Δεν είστε καν κοντά.

Η παρουσίαση του Ackman δεν έβαλε το εισόδημα στο επίκεντρο του εγχειρήματος, οπότε οι αγοραστές του CEF δεν ενδιαφέρθηκαν. Επιπλέον, το παρελθόν του δείχνει ότι ο Ackman δεν επικεντρώνεται στα μερίσματα. Το εισηγμένο στο Λονδίνο CEF του απέδωσε λίγο περισσότερο από 1% όλο το 2023, με βάση την τιμή αγοράς του στο τέλος της χρονιάς. Απόδοση χειρότερη από ένα αμοιβαίο κεφάλαιο με δείκτη αναφοράς τον S&P 500.