Της Catherine Brock

Είναι εφικτό να αποκτήσετε πλούτο δια της "μίμησης", αν επιλέξετε το σωστό άτομο για να ακολουθήσετε. Για τους επενδυτές, ο Γουόρεν Μπάφετ είναι ένα ιδανικό πρότυπο. Πάμπλουτος και από τους πιο επιτυχημένους stock pickers στον κόσμο.

Είναι επίσης ο εγκέφαλος πίσω από το χαρτοφυλάκιο μετοχών που ανήκει στην εταιρεία του, την Berkshire Hathaway. Και επειδή η Berkshire οφείλει να αναφέρει τις μετοχές που έχει στην κατοχή της κάθε τρίμηνο, μπορούμε να πάρουμε μια γεύση από τις μετοχές που αρέσουν στον Μπάφετ.

Ας δούμε τους κορυφαίες συμμετοχές του Μπάφετ καθώς και ποιους τίτλους αγόρασε ή πούλησε το δ' τρίμηνο και ποιες μπορούν να είναι υποψήφιες για το δικό σας χαρτοφυλάκιο το 2024.

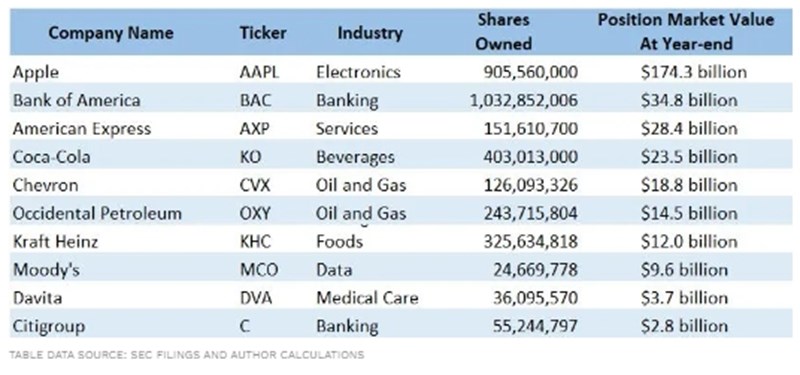

Οι μεγαλύτερες συμμετοχές του Μπάφετ

Ο πίνακας που ακολουθεί παρουσιάζει τις 10 μεγαλύτερες θέσεις του Μπάφετ. Η συνολική αξία τους στο τέλος του 2023 ήταν 322 δισ. δολάρια, δηλαδή περίπου το 93% του χαρτοφυλακίου συνολικής αξίας 347 δισ. δολαρίων.

Αξιοσημείωτη είναι η εξέχουσα θέση της Apple. Η κατασκευάστρια του iPhone καταλαμβάνει το 50% του χαρτοφυλακίου, ενώ οι άλλες εννέα μετοχές αντιπροσωπεύουν περίπου το 43,6%. Περίπου ακόμη 20 μετοχές ολοκληρώνουν την εικόνα του χαρτοφυλακίου.

Η μη διαφοροποίηση του Μπάφετ ως προς τις συμμετοχές του δεν είναι καλή στρατηγική για τους περισσότερους μικροεπενδυτές. Ούτε εγώ ούτε εσείςδιαθέτουμε τους πόρους, το μυαλό ή την τεχνογνωσία του Μπάφετ και της ομάδας του.

Επιπλέον, η Berkshire έχει μερικές ακόμη δεκάδες θυγατρικές υπό τον πλήρη έλεγχό της, όπως η Business Wire, η Dairy Queen, η NetJets, η Pilot Flying J και οι καραμέλες Sees. Η εταιρεία διέθετε επίσης περίπου 163 δισ. δολάρια σε μετρητά και αμερικανικά κρατικά ομόλογα βραχείας λήξης, όπως παρουσίασε στον ισολογισμό της στα τέλη του 2023.

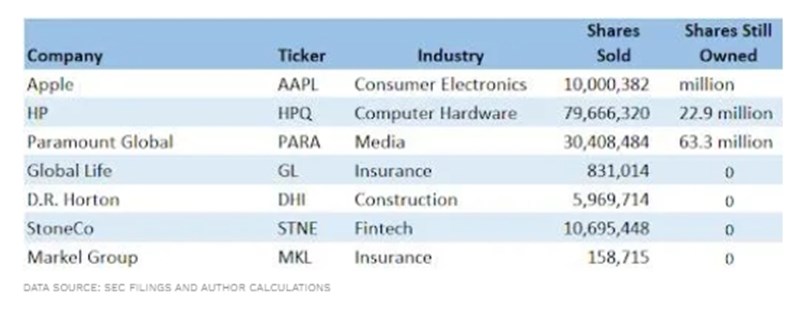

Μετοχές που πούλησε πρόσφατα ο Μπάφετ

Ο Μπάφετ προτιμά τις μεγάλες περιόδους διακράτησης τίτλων, αλλά αποδεσμεύεται γρήγορα από μετοχές που μεταβάλλονται οι προοπτικές τους. Γι' αυτό και οι πωλήσεις του μπορεί να είναι πιο ενδιαφέρουσες από τις αγορές του.

Ο παρακάτω πίνακας δείχνει όλες τις πωλήσεις από το χαρτοφυλάκιο της Berkshire κατά το δ' τρίμηνο.

Ο Μπάφετ αποσύρθηκε εντελώς από μικρότερες θέσεις, όπως στην κατασκευαστική D.R. Horton, στη fintech Stoneco και στις ασφαλιστικές εταιρείες Global Life και Markel.

Η μεγαλύτερη αποεπένδυση στο τρίμηνο ήταν περίπου 10 εκατομμύρια μετοχές της Apple. Όχι πως ο Μπάφετ δεν πιστεύει πλέον στην Apple. Το πιθανότερο είναι που κατοχύρωσε κέρδη και εξισορρόπησε το χαρτοφυλάκιό του.

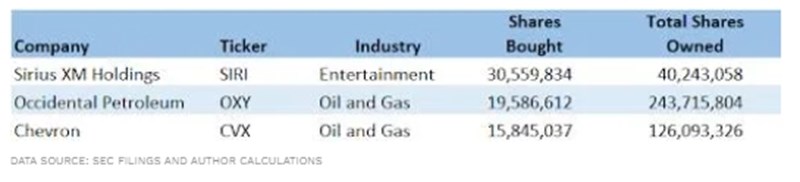

Ποιες μετοχές αγόρασε πρόσφατα ο Μπάφετ

Οι νεοεισερχόμενοι στο χαρτοφυλάκιο του Μπάφετ γίνονται πάντα είδηση, αφού ο δισεκατομμυριούχος επενδυτής προτιμά εταιρείες με σταθερές, μακροπρόθεσμες προοπτικές.

Δυστυχώς, η αγοραστική δραστηριότητα του Μπάφετ στο δ' τρίμηνο ήταν μικρή. Η Berkshire αύξησε τις θέσεις της σε τρεις μετοχές και δεν αγόρασε κανένα νέο τίτλο.

Ειδικότερα, αγόρασε 34 εκατομμύρια μετοχές των αγαπημένων του Chevron και Occidental Petroleum, από τον κλάδο της ενέργειας. Και οι δύο εταιρείες σημείωσαν διψήφια πτώση στο δ' τρίμηνο έως και τα μέσα Δεκεμβρίου. Ο Μπάφετ πιθανότατα αγόρασε στη βουτιά για να αυξήσει τις συμμετοχές του με φτηνό κόστος. Δεν είναι από αυτούς που φοβούνται τις πρόσκαιρες συνθήκες, όπως η πτώση της τιμής του πετρελαίου και φυσικού αερίου.

Η αγορά της SIRI είναι πιο δύσκολο να εξηγηθεί. Ο Μπάφετ άνοιξε τη θέση στο γ' τρίμηνο και τετραπλασίασε τη συμμετοχή του στο δ' τρίμηνο.

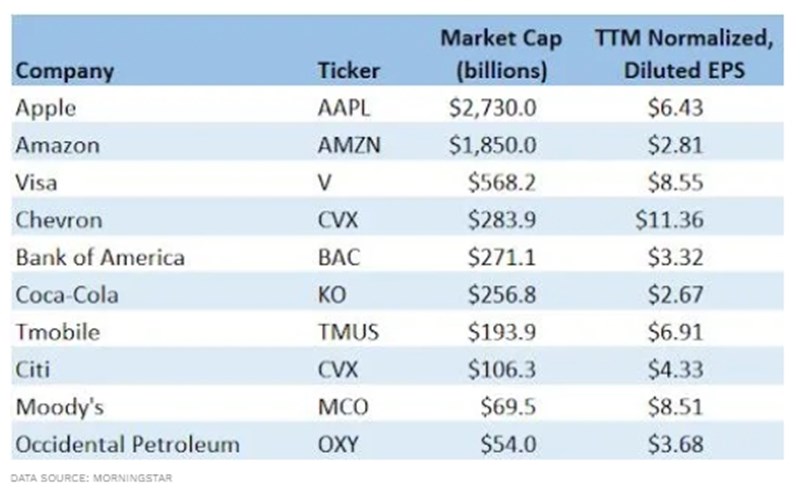

Οι top picks του Μπάφετ

Το χαρτοφυλάκιο της Berkshire περιλαμβάνει μετοχές υψηλής αξίας από τους κλάδους της τεχνολογίας, των χρηματοοικονομικών, της ενέργειας και των βασικών καταναλωτικών αγαθών. Ας δούμε ποιες από αυτές βάζουν υποψηφιότητα για να ενταχθούν στο χαρτοφυλάκιό σας το 2024.

Ο παρακάτω πίνακας περιλαμβάνει 10 μετοχές του Μπάφετ που αρέσουν στους αναλυτές για το 2024, με σειρά από τις μεγαλύτερες προς τις μικρότερες. [Σημείωση: Είμαι μακροχρόνα μέτοχος της Coca-Cola].

Στον Buffett αρέσουν οι εταιρείες με ηγετικές προσωπικότητες στη διοίκηση, σταθερό ιστορικό και πλατιά "οικονομική τάφρο". Η "οικονομική τάφρος" είναι ένας όρος του Μπάφετ που αποτυπώνει ένα σταθερό ανταγωνιστικό πλεονέκτημα, όπως η επωνυμία, το μέγεθος, το υψηλό κόστος αλλαγής για τους πελάτες κ.ο.κ. Μια "πλατιά τάφρος" προστατεύει την επιχείρηση από τη φθορά του ανταγωνισμού.

Ως επενδυτής αξίας, ο Μπάφετ προτιμά να εισπράττει μερίσματα αντί να περιμένει κέρδη από τις αυξήσεις των. Εννέα μετοχές στην πιο πάνω λίστα διανέμουν μέρισμα, με την Amazon να αποτελεί τη μόνη εξαίρεση.

Απόδοση - επιμέλεια: Μιχάλης Παπαντωνόπουλος