Η αγορά εργασίας τονώνεται, η πληθωρισμός μειώνεται και οι μετοχές συνεχίζουν να ανεβαίνουν. Τότε γιατί ορισμένοι οικονομολόγοι εξακολουθούν να προβλέπουν ύφεση;

Του Bob Ivry

O David Rosenberg είναι από τους ελάχιστους ανθρώπους που θεωρεί την Μπεζ Βίβλο (Beige Book) της Fed συναρπαστική. Δημοσιεύεται οκτώ φορές τον χρόνο, εμπεριέχει απόψεις τραπεζιτών και επιχειρηματιών απ’ όλη τη χώρα οι οποίες περιγράφουν την κατάσταση της οικονομίας με έναν τρόπο που οι αριθμοί δεν μπορούν.

"Αυτό σας δείχνει πόσο διασκεδαστικός τύπος είμαι" λέει στο Forbes ο ιδρυτής και πρόεδρος της Rosenberg Research, η οποία έχει την έδρα της στο Τορόντο.

Ορμώμενος από την περιέργειά του για το πού οδεύει η οικονομία, ο Rosenberg αποφάσισε να τα δώσει όλα για όλα. Διάβασε όλες τις Μπεζ Βίβλους που δημοσιεύτηκαν τον μήνα πριν από κάθε ύφεση για τα τελευταία 40 χρόνια. Και κατέληξε στο ανησυχητικό συμπέρασμα πως οι πιο πρόσφατες δημοσιεύσεις είναι οι πιο απαισιόδοξες.

"Δεν υπάρχει περίπτωση να διαβάσει κάποιος την Μπεζ Βίβλο και να μην καταλήξει στο συμπέρασμα πως η οικονομία έχει ήδη μπει σε ύφεση" δήλωσε ο Rosenberg.

Πριν από έναν χρόνο οι εκτιμήσεις για ύφεση ήταν εξαιρετικά υψηλές. Καθώς, όμως, η μια θετική οικονομική είδηση διαδεχόταν την άλλη, τα προγνωστικά άλλαξαν. Τον προηγούμενο μήνα οι εκτιμήσεις ότι η ύφεση είναι πιο πιθανή υποχώρησαν στο 9% από 18% τον Οκτώβριο. Για τους οικονομολόγους που παραμένουν σε δίλημμα, οι πρόσφατες ανακοινώσεις για θετική ανάπτυξη στις νέες θέσεις εργασίας, τους έδωσαν 353.000 νέους λόγους να ακυρώσουν τα στοιχήματά τους υπέρ της ύφεσης. Κι αν κρίνουμε από εκθέσεις χρηματιστηριακών που φτάνουν στα εισερχόμενα των πελατών τους, υποθέτουμε ότι σχεδόν όλοι το έχουν κάνει.

O Rosenberg, όμως, καθώς και ορισμένοι ακόμη, εμμένουν στην άποψή τους. Υποστηρίζουν ότι οι περισσότεροι από αυτούς που παρακολουθούν τα διαγράμματα χαίρονται είτε γιατί απλά κοιτούν τα λάθος νούμερα ή τα νούμερα που αποθεώνουν θα αναθεωρηθούν είτε επειδή κολλάνε στα δεδομένα και δεν ακούν τις λέξεις που περιγράφουν τη ζωή πίσω από τους αριθμούς.

Και ο Rosenberg συνεχίζει τα υποτιμητικά του σχόλια δηλώνοντας: "Δεν θα εκπλαγώ καθόλου όταν οι οικονομολόγοι που απέρριψαν την ιδέα της ύφεσης στο τέλος ρεζιλευτούν."

O Rosenberg επιμένει ότι η οικονομία, στο μεγαλύτερο μέρος της χώρας, συρρικνώνεται ή βρίσκεται στα πρόθυρα της συρρίκνωσης. Ο Danielle DiMartino Booth, ιδρυτής και CEO της QI Research, είναι βέβαιος πως η ύφεση σε εθνικό επίπεδο έχει ήδη ξεκινήσει. Ο επικεφαλής οικονομολόγος της SMBC Nikko Securities, Joseph LaVorgna, από την πλευρά του δηλώνει πως παρά το γεγονός ότι η "πεποίθησή του φθίνει με κάθε νέα θέση εργασίας που δημιουργείται", εντούτοις παραμένει στο στρατόπεδο της ύφεσης. Και ο δισεκατομμυριούχος βασιλιάς των ομολόγων, Jeffrey Gundlach, ιδρυτής και CEO της DoubleLine, ισχυρίζεται ότι τα σύννεφα που προμηνύουν την καταιγίδα της συρρίκνωσης της οικονομίας συγκεντρώνονται.

13 λόγοι που συνηγορούν υπέρ της ύφεσης

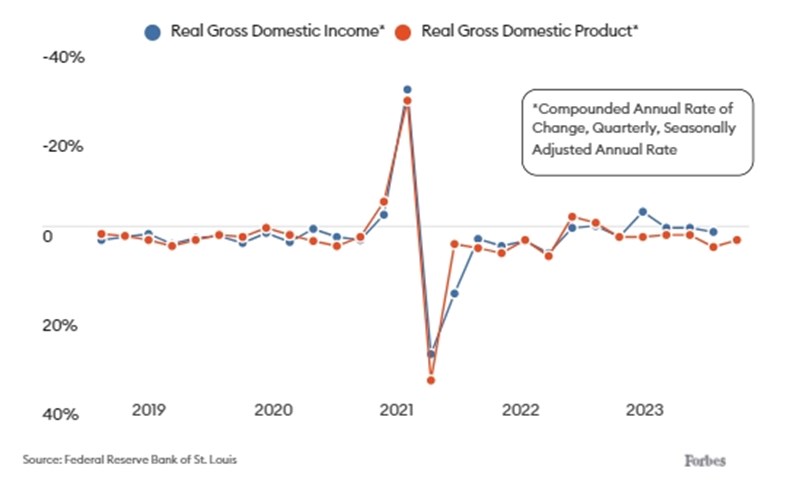

1. Τα στοιχεία για το ΑΕΠ είναι καλά, αλλά έχετε δει το ΑΕΕ;

Το Ακαθάριστο Εγχώριο Προϊόν (ΑΕΠ) μετράει ό,τι έχει παραχθεί στη χώρα. Το Ακαθάριστο Εγχώριο Εισόδημα (ΑΕΕ) μετράει τι έχει εισπράξει η χώρα. Ο Rosenberg λέει ότι η ανάπτυξη του ονομαστικού ΑΕΠ την περασμένη χρονιά ήταν στο 6%, ωστόσο το ΑΕΕ κατέγραψε πτώση 7%. Ποτέ στην πρόσφατη ιστορία δεν έχει υπάρξει τόσο μεγάλο χάσμα μεταξύ του τι έρχεται και τι φεύγει, "αλλά το ΑΕΠ είναι το μόνο με το οποίο ασχολούμαστε" λέει ο Rosenberg.

2. Μια ομαλή προσγείωση της οικονομίας προηγείται της ύφεσης

Ο Jason Furman, ο οποίος δεν προβλέπει ύφεση, αναγνωρίζει πως η προαναφερθείσα φράση είναι αληθής. "Ομαλές προσγειώσεις της οικονομίας, όντως προηγούνται της ύφεσης" δήλωσε στο Forbes ο Furman, καθηγητής του Χάρβαρντ ο οποίος ήταν επικεφαλής των οικονομικών συμβούλων του προέδρου Ομπάμα στον Λευκό Οίκο. "Βέβαια, αν την άνοιξη έρθουμε αντιμέτωποι με την ύφεση, κοιτάζοντας πίσω θα διαπιστώσουμε πως δεν επρόκειτο για ομαλή προσγείωση αλλά για ανώμαλη."

3. Οι επιδράσεις των κυβερνητικών πακέτων περιορίζονται

Τα δυο τρίτα της περυσινής ανάπτυξης του ΑΕΠ ήταν απόρροια των επιδομάτων που δόθηκαν λόγω πανδημίας, εκτιμά ο Rosenberg. "Αυτό, έδωσε στο ΑΕΠ μια πλαστή ανάπτυξη. Πρόκειται για έναν παράγοντα που δεν θα επαναληφθεί το 2024".

4. Τα μη εξυπηρετούμενα δάνεια αυξάνονται

Το 2021, το ποσοστό των Αμερικανών που καθυστέρησαν στην αποπληρωμή του δανείου τους ήταν πιθανότατα χαμηλότερο από ποτέ (δεν υπάρχουν στοιχεία σε μεγάλο βάθος χρόνου). Ευχαριστώ, Θείε Σαμ. Τώρα όμως, τα νούμερα αυτά αυξάνονται σε επίπεδα προ πανδημίας, σύμφωνα με τα στοιχεία της Κεντρικής Τράπεζας των ΗΠΑ στο St. Louis. Για παράδειγμα, το ποσοστό των πιστωτικών καρτών σε καθυστέρηση άνω των δυο μηνών ανήλθε σε 2,25% στο τρίτο τρίμηνο του 2023, από 1,9% το ίδιο διάστημα το 2019, σύμφωνα με στοιχεία της Philadelphia Fed.

5. Οι ζημιές από τα εμπορικά ακίνητα θα συνεχίσουν να αυξάνονται

Σαν να παρακολουθείς ταινία τρόμου. Στην πρώτη σκηνή, ο κορονοϊός αδειάζει τα γραφεία. Η επόμενη σκηνή δείχνει έναν εργαζόμενο να εργάζεται από την άνεση του καναπέ του σπιτιού του με το λάπτοπ του. Και καταλήγουμε σε ένα πλάνο όπου τα ενυπόθηκα δάνεια, τα οποία λήγουν το 2024, φτάνουν στα 544 δισ. δολ., ενώ επιπλέον 533 δισ. δολ. λήγουν την επόμενη χρονιά, σύμφωνα με τα στοιχεία του παρόχου δεδομένων Trepp. Η Fitch Ratings προειδοποιεί ότι οι καθυστερήσεις στις πληρωμές ενυπόθηκων δανείων για εμπορικά ακίνητα θα διπλασιαστούν στο 4,5% φέτος. Μπορεί αυτό να μην είναι αρκετό για να πυροδοτήσει μια ύφεση, ωστόσο δεν αποτελεί θετικό οιωνό για τις περιφερειακές τράπεζες στις οποίες, σύμφωνα με τα στοιχεία του Trepp, ανήκουν περισσότερα από τα μισά δάνεια που λήγουν από τώρα έως το 2029.

6. Ο φόβος για τις περιφερειακές τράπεζες παραμένει

Ρωτήστε απλά τη New York Community Bancorp. Την προηγούμενη εβδομάδα, αφού ανακοίνωσε ζημιές για το τελευταίο τρίμηνο του 2023, μείωσε το μέρισμα κατά δυο τρίτα και προειδοποίησε τους επενδυτές της ότι διακρατεί κεφάλαια για μελλοντικές ζημιές από εμπορικά ακίνητα, οι μετοχές της υποχώρησαν έως και 38%. Κάτι που αποτυπώθηκε με συρρίκνωση 6% στον δείκτη KBW Regional Bank, ο οποίος κατέγραψε τη μεγαλύτερη ημερήσια απώλεια από την ημέρα που κατέρρευσε η Signature Bank πέρυσι τον Μάρτιο. Υπενθυμίζεται πως τα περιουσιακά στοιχεία της Signature πέρασαν στον έλεγχο της New York Community Bancorp.

7. Είναι ανοιχτό το ενδεχόμενο κυβερνητικού shutdown

Η πιθανότητα κυβερνητικού shutdown, σχετικά με τη χρηματοδότηση της κυβέρνησης, έχει μετατεθεί για τις αρχές Μαρτίου.

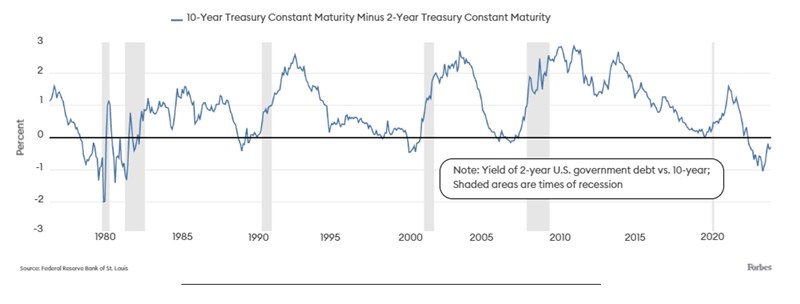

8. Αντιστροφή καμπύλης αποδόσεων

Όταν οι επενδυτές μπορούν να έχουν υψηλότερος αποδόσεις από τα βραχυπρόθεσμα ομόλογα του αμερικανικού δημοσίου (για παράδειγμα λήξης δυο ετών) απ’ ό,τι στα μακροπρόθεσμα, τότε συμβαίνουν περίεργα πράγματα.

Μια ανεστραμμένη καμπύλη αποδόσεων "ποτέ δεν είναι καλό σημάδι", λέει ο bullish Richard Bernstein, ιδρυτής και CEO της Richard Bernstein Advisors στη Νέα Υόρκη. Όταν η καμπύλη αντιστρέφεται, το κόστος δανεισμού μπορεί να φτάσει σε τόσο υψηλά επίπεδα με αποτέλεσμα οι τράπεζες να μην χορηγούν δάνεια, επιβραδύνοντας την οικονομία.

Η καμπύλη αποδόσεων είναι ανεστραμμένη συνεχώς από τον Ιούλιο του 2022. Αν συνεχιστεί έως και τον Μάρτιο θα καταγράψει ρεκόρ μεγαλύτερης διάρκειας, σύμφωνα με τον LaVorgna, ο οποίος ήταν οικονομικός σύμβουλος του Τραμπ όταν ήταν πρόεδρος των ΗΠΑ.

Η ανεστραμμένη καμπύλη αποδόσεων κατέχει το τέλειο ρεκόρ στην πρόβλεψη μιας ύφεσης, τουλάχιστον έως τώρα, γεγονός το οποίο φέρνει τον LaVorgna προ διλήμματος. "Η ανεστραμμένη καμπύλη αποδόσεων έχει υπάρξει ιστορικά ένα εξαιρετικό εργαλείο πρόβλεψης" δηλώνει στο Forbes. "Φέτος, θα αποδείξει αν αυτό όντως ισχύει."

9. Το ότι δεν είμαστε ήδη σε ύφεση, δεν σημαίνει ότι δεν θα μπούμε κιόλας

Ο Rosenberg επισημαίνει: "Το να λέμε ότι δεν θα έχουμε ύφεση επειδή δεν έχουμε ήδη, είναι σαν να είναι κάποιος στη Μινεάπολις τον Δεκέμβριο, να μην έχει χιόνι και να προβλέπει ότι δεν θα κάνει καθόλου χειμώνα."

10. Μεγάλη αισιοδοξία

Τις προηγούμενες μέρες τόσο ο S&P 500 όσο και ο βιομηχανικός δείκτης Dow Jones βρέθηκαν σε νέα υψηλά. "Πιστεύω ότι οι αγορές βρίσκονται σε μια περίοδο ευφορίας στην παρούσα φάση" δήλωσε πρόσφατα στο Fox Business News ο Gundlach. "Αυτό με ανησυχεί."

11. Οι οικονομικοί δείκτες "στο κόκκινο"

Οι δείκτες οικονομικής δραστηριότητας του Conference Board "συνεχίζουν να σηματοδοτούν ύφεση", δήλωσε ο οργανισμός στις 22 Ιανουαρίου. Ο δείκτης κατέγραψε πτώση 4,35% τους πρώτους έξι μήνες του 2023, ενώ συρρικνώθηκε κατά 2,9% μεταξύ Ιουνίου και Δεκεμβρίου.

12. Πολλές απολύσεις

Η MicroEdge, η οποία καταγράφει τις περικοπές θέσεων εργασίας που ανακοινώνουν οι επιχειρήσεις στα τριμηνιαία τους αποτελέσματα, ανέφερε πως κόπηκαν 103.500 θέσεις τον Ιανουάριο. Σύμφωνα με τον DiMartino Booth, στις περισσότερες πολιτείες των ΗΠΑ οι απολύσεις υπερτερούσαν των προσλήψεων τον Οκτώβριο. "Εκτιμώ πως οι απολύσεις θα είναι από τα βασικά θέματα του 2024" λέει ο Gundlach.

13. Ιστορικά, υπάρχει υστέρηση 27 μηνών μεταξύ αύξησης των επιτοκίων και ύφεσης

Rosenberg: "Τέλη της άνοιξης, αρχές καλοκαιριού είναι το σημείο καμπής".

Αυτή η πρόβλεψη είναι πιο ανησυχητική. Προέρχεται από τον Furman, τον σύμβουλο του Ομπάμα στον Λευκό Οίκο, ο οποίος βλέπει ανάπτυξη και όχι ύφεση φέτος. "Τίποτα από όσα σας είπαν οι απαισιόδοξοι δεν είναι τρελό", λέει. "Μπορεί να συμβεί".