Του Michael Foster

Βρισκόμαστε στα μέσα Δεκεμβρίου και όλοι διερωτώνται αν οι μετοχές -και κατ' επέκταση τα κλειστά αμοιβαία κεφάλαια υψηλής απόδοσης (CEFs)- θα μπουν με ράλι στο 2024.

Θα τολμήσω μια πρόβλεψη, αλλά πριν την κάνω, θα πρέπει να ξεκαθαρίσω ότι προσεγγίζω την ιδέα ενός "ράλι του Άγιου Βασίλη" λίγο διαφορετικά από ό,τι η πλειονότητα όσων αρθρογραφούν στα επιχειρηματικά μέσα ενημέρωσης ή των παραγόντων στη Wall Street.

Για να είμαι ειλικρινής δεν μου αρέσει η χριστουγεννιάτικη διάθεση στις αγορές. Όχι επειδή είμαι γκρινιάρης. Απλώς πιστεύω ότι τα χριστουγεννιάτικα ράλι δεν είναι καλοί οιωνοί για τις μετοχές.

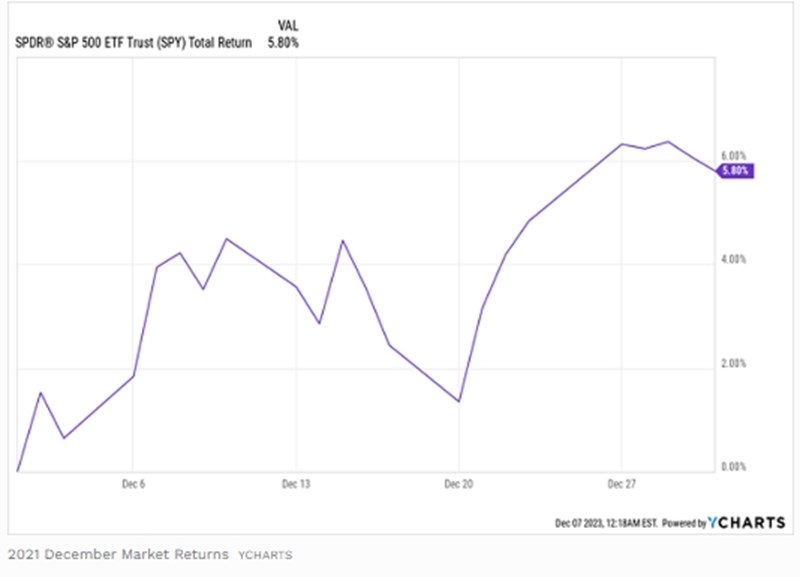

Το 2021 η αγορά δέχθηκε κλυδωνισμούς. Αλλά στα τέλη του έτους, οι προοπτικές για τις μετοχές ήταν ισχυρές - λίγοι περίμεναν το sell off που θα ακολουθούσε το 2022. Έτσι, η αγορά εκτινάχθηκε τον Δεκέμβριο του 2021.

Για να καταλάβουμε το μέγεθος αυτού του 5,8%, η μέση απόδοση του Δεκεμβρίου τα τελευταία 20 χρόνια είναι 0,79% - πολύ χαμηλό σε σύγκριση με την επίδοση της Wall τον Δεκέμβριο του 2021.

Έτσι, η αγορά μπήκε στο 2022 "ζεστή" - η τέλεια συνθήκη για να επικρατήσει ο φόβος και να φέρει κατάρρευση με το πρώτο αρνητικό σημάδι (το οποίο δεν άργησε να έρθει - αναφέρομαι στον υψηλό πληθωρισμό, που είχε ως συνέπεια τις απανωτές αυξήσεις των επιτοκίων από τη Federal Reserve.

Αντιστοίχως, η "βουτιά" της αγοράς τον περσινό Δεκέμβριο ήταν εξίσου υπερβολική, αλλά προς την αντίθετη κατεύθυνση. Η πτώση του S&P 500 κατά 5,9% τον Δεκέμβριο του 2022 είναι η τρίτη χειρότερη των τελευταίων δυόμισι δεκαετιών, ελάχιστα πίσω από το -6% του 2002 και την κατρακύλα 9,2% του 2018.

Η ιστορία μάς δείχνει όμως ότι ο κακός Δεκέμβρης του 2002 και του 2018 ήταν "δώρο" για τις επιδόσεις της αγοράς κατά το επόμενο έτος. Ο S&P 500 έκανε εντυπωσιακά ράλι: 26% το 2003 και 25% το 2019.

Το μοτίβο επαναλαμβάνεται και φέτος με τον S&P 500 να προσθέτει 22% έως τώρα για το 2023.

Είναι σαφές ότι εδώ υπάρχει μια αντιστρόφως ανάλογη σχέση: το ισχυρό ράλι του Δεκεμβρίου αυξάνει τις πιθανότητες να υποχωρήσει η αγορά μες στο επόμενο έτος, ενώ ο πτωτικός Δεκέμβριος αυξάνει τις πιθανότητες κερδών σε ετήσια βάση τη χρονιά που ακολουθεί.

Και ερχόμαστε στο τώρα: αν ο S&P 500 κινηθεί πτωτικά τις επόμενες ημέρες, αυξάνει τις πιθανότητές του να έχει ένα πιο ισχυρό 2024. Αν οι μετοχές εκτοξευθούν, αυτό ίσως αποτελέσει οιωνό "κακών μαντάτων", όπως έχει δείξει η ιστορία.

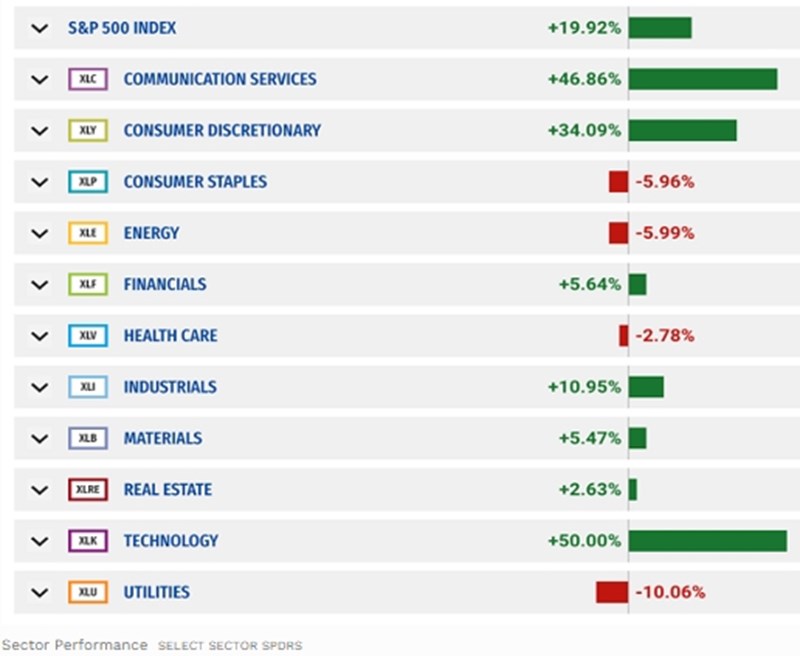

Παρόλα αυτά υπάρχει λόγος να πιστεύουμε ότι ένα χριστουγεννιάτικο ράλι μπορεί να αντέξει και το 2024. Ας δούμε την απόδοση των ETF αναφοράς για διάφορους κλάδους από την αρχή του έτους για να καταλάβουμε γιατί μπορεί να είναι διαφορετική η επόμενη χρονιά.

Μέχρι στιγμής το 2023, το Technology Select Sector SPDR ETF (XLK) οδηγεί τα κέρδη της αγοράς με άνοδο 50%, χάρη στην ραγδαία ανάπτυξη της Τεχνητής Νοημοσύνης: οι μετοχές των τεχνολογικών κολοσσών Nvidia, Palo Alto Networks και Advanced Micro Devices έχουν εκτοξευθεί άνω του 100% σε σύγκριση με το 2022.

Η τεχνολογία έχει φέρει κέρδη 46% και στο Communication Services Select Sector ETF (XLC): Meta Platforms και Alphabet έχουν σημειώσει κέρδη κατά μέσο όρο 115% το 2023.

Αυτές οι τεράστιες αποδόσεις της τεχνολογίας (ο κλάδος που επλήγη περισσότερο στο sell off του 2022) σημαίνουν ότι συνολικά ο S&P 500 δεν βρίσκεται bull market - όχι ακόμη.

Ένα "ράλι του Άγιου Βασίλη" -ιδίως αν σε αυτό πρωταγωνιστήσουν και άλλοι κλάδοι πέραν της τεχνολογίας- θα σημαίνει ότι η αγορά βρίσκεται όντως σε ανοδική τροχιά. Αυτό θα είναι το κυρίαρχο αφήγημα, και ο οικονομικός Τύπος θα "ενθαρρύνει" τους επενδυτές να παραβλέψουν το σημείο όπου τα καλά οικονομικά δεδομένα αρχίζουν να δείχνουν σημάδια εξασθένησης.

Αν όμως δούμε πτώση των χρηματαγορών τις επόμενες ημέρες, αυτό σημαίνει ότι υπάρχει ακόμη μεγάλη αξία σε μια αγορά που δεν έχει ανακάμψει πλήρως από το sell off του 2022.

Στην περίπτωση που οι μετοχές δεν κινηθούν εμφατικά ούτε προς τη μία ούτε προς την άλλη κατεύθυνση, τότε ίσως χρειάζεται μεγαλύτερη επιφυλακτικότητα για το επόμενο έτος.

Απόδοση - επιμέλεια: Μιχάλης Παπαντωνόπουλος