Της Ελευθερίας Κούρταλη

Καθώς η ΕΚΤ πιθανότατα έχει ολοκληρώσει τον κύκλο σύσφιξης της νομισματικής πολιτικής και η Fed πιθανότατα θα πραγματοποιήσει μια τελευταία αύξηση των επιτοκίων τον Νοέμβριο, βασικό ερώτημα των πελατών της Bank of America είναι: τι συμβαίνει με τις μετοχές όταν οι κεντρικές τράπεζες σταματούν τη σύσφιξη;

Όπως απαντά η BofA, τα ιστορικά στοιχεία δείχνουν ότι αυτό εξαρτάται σε σημαντικό βαθμό από τις μετέπειτα επιδόσεις της οικονομίας. Τα τελευταία 50 χρόνια, οι ευρωπαϊκές μετοχές έτειναν να ανεβαίνουν όταν το τέλος των αυξήσεων των κεντρικών τραπεζών δεν ακολουθήθηκε από ύφεση (1984, 1995), ενώ κάθε επεισόδιο κατά το οποίο η νομισματική σύσφιξη οδήγησε σε ύφεση, είδε μια διόρθωση στις αγορές της τάξης του 20% ή περισσότερο, με τις κυκλικές μετοχές και κλάδους να υποαποδίδουν των αμυντικών κατά 30% κατά μέσο όρο.

Η αμερικανική τράπεζα αναμένει ότι η πρόσφατη νομισματική σύσφιξη θα "μεταφραστεί" σε απώλεια μελλοντικής δυναμικής της ανάπτυξης: κάθε κύκλος αύξησης των επιτοκίων τα τελευταία 50 χρόνια που οδήγησε σε άνοδο κατά τουλάχιστον 300 μονάδες βάσης στο επιτόκιο της Fed είχε ως αποτέλεσμα μια απότομη ύφεση. Δεδομένου ότι η ετήσια μεταβολή του επιτοκίου της Fed έφτασε στο ανώτατο όριο των 450 μονάδων βάσης στον τρέχοντα κύκλο, βλέπει σημαντικά περιθώρια για αποδυνάμωση της δυναμικής ανάπτυξης στο μέλλον.

Πάντως, όπως επισημαίνει η BofA, παρά την απότομη αυστηροποίηση των πιστωτικών όρων στις ΗΠΑ, η οικονομία έχει αντέξει μέχρι στιγμής. "Πιστεύουμε ότι η ανθεκτικότητα οφείλεται στην θετική δημοσιονομική ώθηση και στην υποστήριξη από εταιρείες που μειώνουν τις εκκρεμείς παραγγελίες της εποχής της πανδημίας", όπως επισημαίνει. Ωστόσο, υπάρχουν ενδείξεις ότι η δυναμική της ανάπτυξης αρχίζει να ανατρέπεται, με τον αμερικανικό PMI να πέφτει από το ανώτατο όριο των 54 τον Μάιο σε 49 τον Αύγουστο και τη δημοσιονομική ώθηση των ΗΠΑ να αρχίζει να αποδυναμώνεται.

Η BofA εκτιμά ότι η απώλεια της δυναμικής της ανάπτυξης πρόκειται να ενταθεί τους επόμενους μήνες, καθώς:

(α) οι πιστωτικοί όροι συνεχίζουν να γίνονται αυστηρότεροι λόγω της καθυστερημένης επίδρασης των προηγούμενων αυξήσεων των επιτοκίων,

(β) η δημοσιονομική ώθηση των ΗΠΑ εξασθενεί και πάλι, καθώς η εμπροσθοβαρής διάθεση των επιδοτήσεων τελειώνει και η φορολογία αυξάνεται λόγω της επανέναρξης των πληρωμών φόρου κεφαλαιουχικών κερδών, και

(γ) η υποστήριξη από τις εκκρεμείς παραγγελίες των εταιρειών μειώνεται.

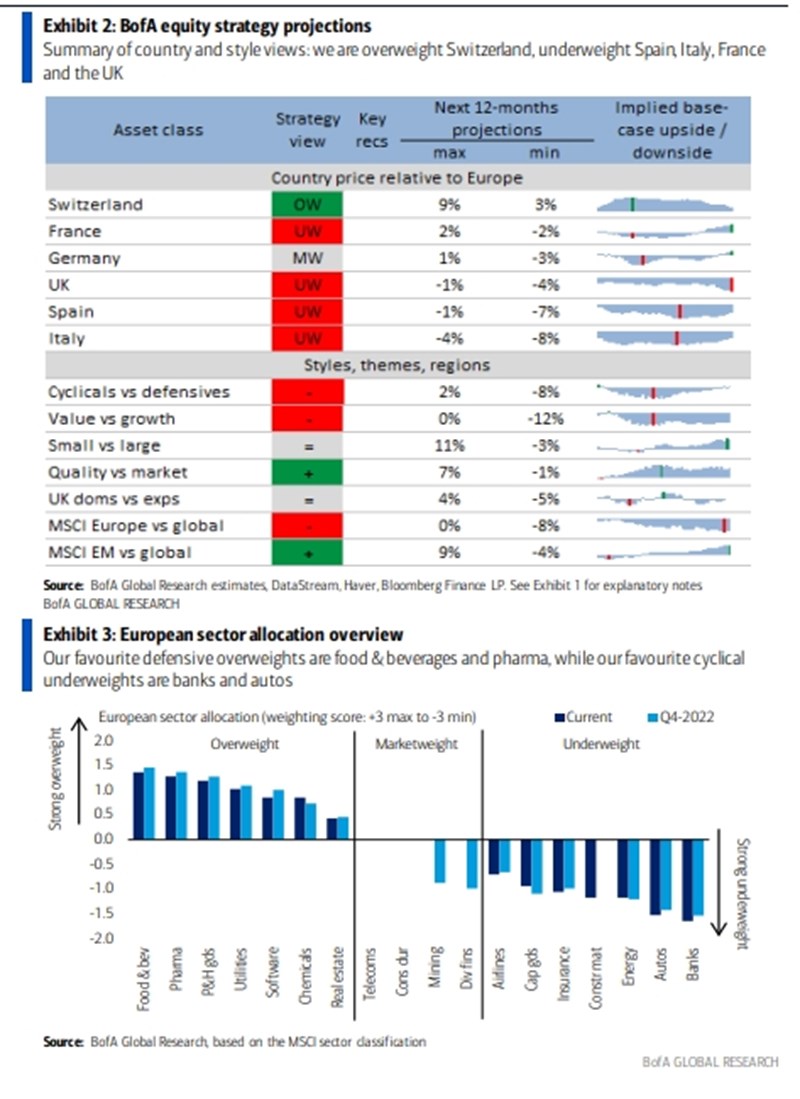

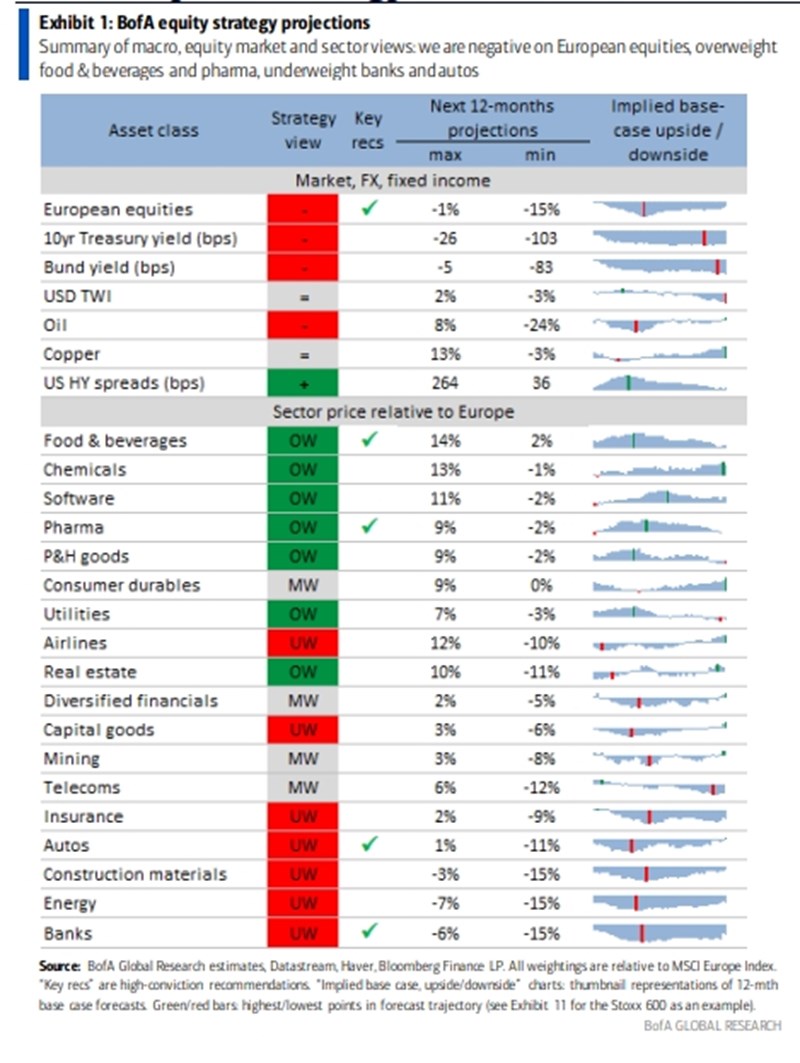

Με βάση τα παραπάνω η αμερικάνικη τράπεζα παραμένει bearish στις ευρωπαϊκές μετοχές και είναι underweight στις κυκλικές μετοχές έναντι των αμυντικών: οι προσδοκίες της για αποδυνάμωση της δυναμικής ανάπτυξης και εξασθένισης του πληθωρισμού συνεπάγονται μεγαλύτερα ασφάλιστρα κινδύνου, χαμηλότερα κέρδη ανά μετοχή (EPS) και χαμηλότερα επιτόκια στο μέλλον.

Αυτό "μεταφράζεται" σε πτώση 15% για τον πανευρωπαϊκό δείκτη Stoxx 600 έως τις αρχές του επόμενου έτους, 8% περαιτέρω υποαπόδοση για τις κυκλικές μετοχές έναντι των αμυντικών (μετά από υποαπόδοση 8% από τον Ιούλιο) και 12% υποαπόδοση για τις μετοχές αξίας έναντι των μετοχών ανάπτυξης.