Του Raul Elizalde

Η μεγάλη άνοδος των επιτοκίων έκανε τα ομόλογα πολύ πιο δημοφιλή απ' ό,τι ήταν στα χρόνια των σχεδόν μηδενικών αποδόσεων. Ωστόσο, οι επενδυτές δεν έχουν γίνει σοφοτεροι ως προς την αγορά των ομολόγων. Ίσως αυτό οφείλεται στο ότι η ορθή αξιολόγηση των ομολόγων απαιτεί συχνά… πολλά μαθηματικά ή στο ότι οι επενδυτές δεν έχουν καλή πληροφόρηση για το πώς αντιμετωπίζουν τους διάφορους κινδύνους και τους φορολογικούς κανόνες οι μετοχές και τα ομόλογα.

Ακολουθούν τρεις βασικοί κανόνες για τους επενδυτές που θέλουν να περιπλανηθούν στη "χώρα των ομολόγων".

1. Τα μετοχικά αμοιβαία κεφάλαια συμπεριφέρονται όπως μια μετοχή, αλλά τα ομολογιακά αμοιβαία κεφάλαια δεν συμπεριφέρονται επ’ ουδενί όπως ένα μεμονωμένο ομόλογο.

Οι επενδυτές είναι εξοικειωμένοι με τα μετοχικά αμοιβαία κεφάλαια, τα οποία συμπεριφέρονται όπως οι μεμονωμένες μετοχές, αλλά συχνά νομίζουν ότι τα ομολογιακά αμοιβαία κεφάλαια λειτουργούν κατ’ αντιστοιχία με τα μεμονωμένα ομόλογα –στην πραγματικότητα αυτό δεν ισχύει.

Το ομόλογο είναι ένα χρεόγραφο που εκδίδεται από μια μεμονωμένη οντότητα, όπως μια εταιρεία ή μια κυβέρνηση. Έχει καθορισμένη ημερομηνία λήξης όταν και πληρώνει ένα καθορισμένο επιτόκιο ("κουπόνι"). Η αγοραία τιμή ενός ομολόγου μπορεί να αυξομειώνεται ανάλογα με τα επιτόκια, αλλά οι διακυμάνσεις αυτές μειώνονται σημαντικά όσο το ομόλογο πλησιάζει στη λήξη του. Εντέλει αυτές οι διακυμάνσεις δεν επηρεάζουν τον αγοραστή ενός ομολόγου που το κρατά μέχρι τη λήξη του, καθώς δεν υπάρχει καμία ασάφεια ως προς το ποσό που θα λάβει με τη λήξη του ομολόγου (εκτός αν η εκδότρια εταιρεία του ομολόγου κηρύξει στάση πληρωμών).

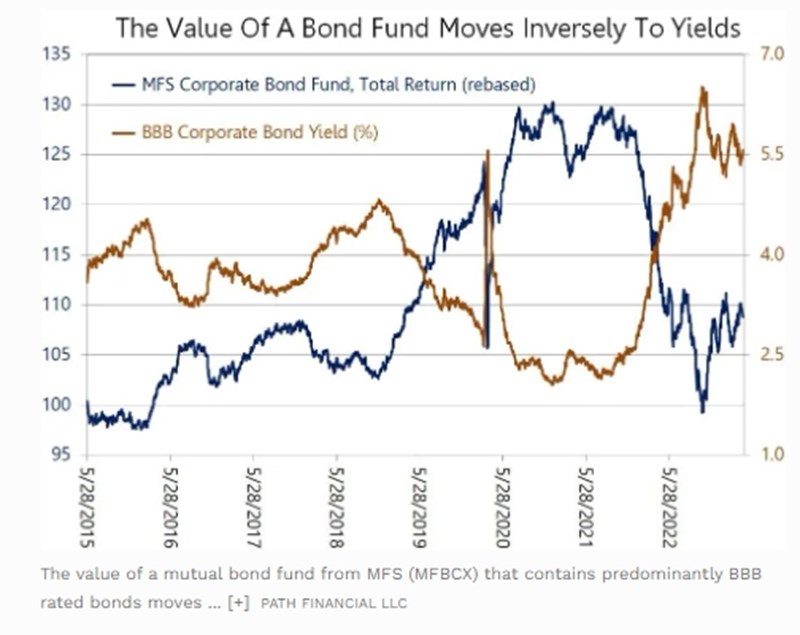

Από την άλλη πλευρά, ένα ομολογιακό αμοιβαίο κεφάλαιο (αμοιβαίο κεφάλαιο, ETF ή κλειστό αμοιβαίο κεφάλαιο) είναι ένα χαρτοφυλάκιο μεμονωμένων ομολόγων που διαχειρίζεται μια επενδυτική εταιρεία. Η αξία του κυμαίνεται ανάλογα με τα επιτόκια. Τα ομολογιακά αμοιβαία κεφάλαια συνήθως καταβάλλουν μερίσματα, τα οποία μπορεί να μεταβάλλονται με την πάροδο του χρόνου, και όχι κουπόνια, η απόδοση των οποίων είναι σχεδόν πάντα σταθερή. Επιπλέον, δεν έχουν προκαθορισμένη λήξη, οπότε η αξία τους δεν συγκλίνει ποτέ σε μια τελική τιμή, όπως συμβαίνει με ένα μεμονωμένο ομόλογο. Στην πραγματικότητα, τα ομολογιακά αμοιβαία κεφάλαια μπορούν να θεωρηθούν ως περιουσιακά στοιχεία που κινούνται αντιστρόφως ανάλογα προς τα επιτόκια (βλ. γράφημα). Ένας επενδυτής μπορεί να χρειαστεί να περιμένει πολύ μεγάλο χρονικό διάστημα για να λάβει απλώς πίσω την αρχική του επένδυση, εάν τα επιτόκια αυξηθούν πολύ πάνω από την τιμή στην οποία αγοράστηκε το αμοιβαίο κεφάλαιο.

Ως εκ τούτου οι επενδυτές ίσως νομίζουν ότι μπορούν να μειώσουν τη μεταβλητότητα των χαρτοφυλακίων τους με ομολογιακά αμοιβαία κεφάλαια, ενώ στην πραγματικότητα μπορεί να καταλήξουν σε ακόμη μεγαλύτερη μεταβλητότητα. Η επιλογή μεμονωμένων ομολόγων και η κατοχή τους μέχρι τη λήξη τους είναι συχνά ο καλύτερος τρόπος για να περιοριστεί η μεταβλητότητα ενός χαρτοφυλακίου.

2. Η απόδοση που θα λάβετε από ένα ομόλογο πιθανόν να είναι χαμηλότερη από την αναγραφόμενη απόδοση στη λήξη του.

Η απόδοση στη λήξη αντιπροσωπεύει τη συνολική αναμενόμενη απόδοση ενός ομολόγου που αγοράστηκε σε μια συγκεκριμένη τιμή και διακρατήθηκε μέχρι την ημερομηνία λήξης του. Ωστόσο, ο υπολογισμός της απόδοσης στη λήξη λαμβάνει υπόψη διάφορες παραμέτρους: διάφορες παραδοχές, και μια κρίσιμη είναι ότι όλες οι πληρωμές κουπονιών που θα ληφθούν κατά τη διάρκεια ζωής του ομολόγου θα επανεπενδυθούν με το ίδιο επιτόκιο που ήταν η απόδοση στη λήξη του ομολόγου, κάτι που είναι εξαιρετικά απίθανο.

Για παράδειγμα, ένας επενδυτής που αγοράζει ένα ομόλογο ονομαστικής αξίας 10.000 δολαρίων λαμβάνει συνήθως τα κουπόνια του ομολόγου σε δόσεις μερικών εκατοντάδων δολαρίων έκαστη, πολύ κάτω από το ελάχιστο ποσό που συνήθως απαιτείται για την αγορά ενός ομολόγου μέσω broker. Αυτό σημαίνει ότι το εισόδημα που παράγεται από το ομόλογο συχνά μένει μη επενδυμένο, μειώνοντας σημαντικά την πραγματική απόδοση του ομολόγου, ή χρησιμοποιείται για την αγορά ενός αμοιβαίου κεφαλαίου με χαμηλότερη απόδοση από τα ομόλογα, ή απλώς τραβιέται από τον λογαριασμό.

Η μη επανεπένδυση των κουπονιών ή η επανεπένδυση με επιτόκιο χαμηλότερο από την αρχική απόδοση στη λήξη του ομολόγου έχει πραγματικές επενδυτικές συνέπειες, όπως η επιλογή του λάθος ομολόγου.

Σκεφτείτε δύο 10ετή ομόλογα, το ένα με κουπόνι 6% που πωλείται στην ονομαστική τιμή (δηλαδή σε τιμή 1.000 δολάρια ανά 1.000 δολάρια ονομαστικής αξίας) και απόδοση στη λήξη του 6%, και ένα άλλο που πωλείται στα 720 δολάρια με κουπόνι 2% (απόδοση στη λήξη 5,7%). Πολλοί επενδυτές μπορεί να πιστεύουν ότι το πρώτο ομόλογο είναι το καλύτερο, επειδή έχει υψηλότερη απόδοση στη λήξη, αλλά αν δεν επανεπενδυθούν τα κουπόνια, η απόδοση του πρώτου ομολόγου θα είναι στην πραγματικότητα 4,8%, σε σύγκριση με το 5,2% του δεύτερου ομολόγου. Αυτό είναι λογικό, διότι το χαμηλότερο κουπόνι του δεύτερου ομολόγου σημαίνει ότι η απόδοση του εξαρτάται πολύ λιγότερο από το επιτόκιο με το οποίο επανεπενδύονται τα κουπόνια.

Πρακτικά αυτό σημαίνει ότι οι επενδυτές που είναι απίθανο να επανεπενδύσουν αποτελεσματικά τα κουπόνια μπορεί να θέλουν να επιλέξουν ομόλογα μικρότερης διάρκειας ή με χαμηλότερο κουπόνι.

3. Σε γενικές γραμμές, τα ομόλογα θα πρέπει να διακρατούνται σε λογαριασμούς με αναβαλλόμενη φορολογική υποχρέωση αντί σε φορολογητέους λογαριασμούς.

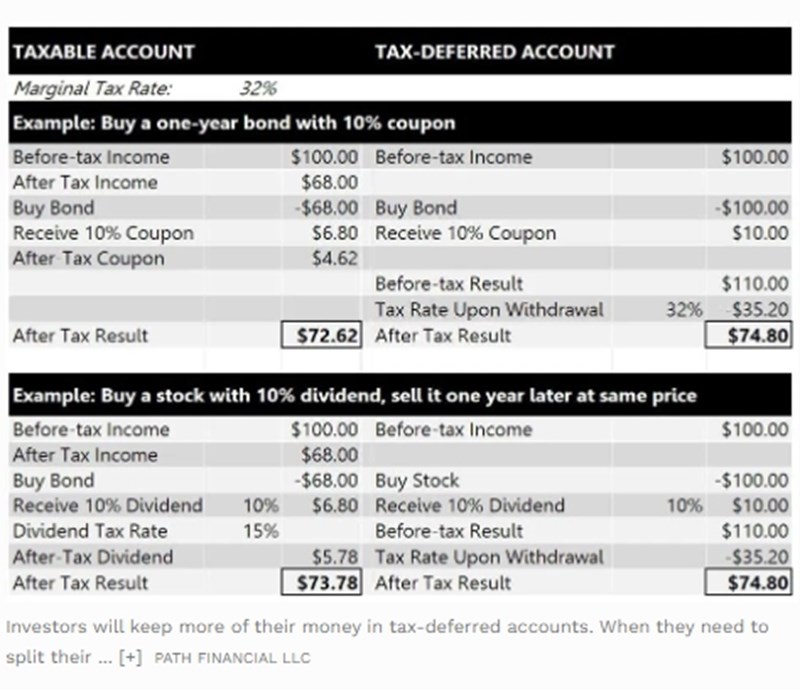

Τα κουπόνια των ομολόγων φορολογούνται με τους συντελεστές φορολόγησης των εισοδημάτων κάθε φορά που καταβάλλονται στους επενδυτές. Αλλά τα μερίσματα φορολογούνται συνήθως με χαμηλότερο συντελεστή από ό,τι το κανονικό εισόδημα. Ως εκ τούτου, τα ομόλογα έχουν μεγαλύτερη απόδοση όταν διακρατούνται σε λογαριασμούς με αναβαλλόμενη φορολογία, ενώ οι μετοχές που δίνουν μέρισμα είναι πιο κατάλληλες για φορολογητέους λογαριασμούς.

Επιπλέον, τα κέρδη από μετοχές που κρατούνται για περισσότερο από ένα έτος σε φορολογητέους λογαριασμούς φορολογούνται με τον συντελεστή κεφαλαιακών κερδών. Ωστόσο, οι αναλήψεις από λογαριασμούς με αναβαλλόμενη φορολογία φορολογούνται πάντα με τον συντελεστή φορολογίας εισοδήματος του επενδυτή, που για τους περισσότερους επενδυτές είναι υψηλότερος από τον συντελεστή κεφαλαιακών κερδών. Ως εκ τούτου, η διακράτηση μετοχών σε φορολογητέους λογαριασμούς και ομολόγων σε λογαριασμούς με αναβαλλόμενη φορολογία δίνει τη δυνατότητα στους επενδυτές να διατηρούν περισσότερα από τα χρήματά τους (βλ. παράδειγμα).

Η φορολογία είναι ένα πολύπλοκο ζήτημα που περιλαμβάνει πολλές μεταβλητές. Επίσης, ενώ ορισμένοι επενδυτές δίνουν προτεραιότητα στη μεγιστοποίηση των αποδόσεων, άλλοι μπορεί να θέλουν να μεγιστοποιήσουν το τρέχον εισόδημα. Ως εκ τούτου, η παραπάνω συζήτηση αποτελεί μόνο μια γενική κατευθυντήρια γραμμή για τους επενδυτές – θα πρέπει πάντα να συμβουλεύονται τους φοροτεχνικούς τους και άλλους επαγγελματίες για εξειδικευμένες συμβουλές ανάλογα με την περίπτωσή τους.

Το βασικό, πάντως, είναι το εξής: ομόλογα και μετοχές είναι δύο διαφορετικά επενδυτικά ειδή αν και πολλοί επενδυτές παραβλέπουν τις διαφορές τους.

Ένα άλλο ζήτημα είναι ότι πολλοί επαγγελματίες του χρηματοπιστωτικού τομέα είναι συχνά γνώστες της χρηματιστηριακής αγοράς, αλλά μπορεί να μην έχουν το ίδιο επίπεδο γνώσεων στα πολύπλοκα μαθηματικά των ομολόγων. Επομένως, μπορεί να βασίζονται σε επαγγελματίες διαχειριστές αμοιβαίων κεφαλαίων ομολόγων για να χειρίζονται τις κατανομές σταθερού εισοδήματος, γεγονός που δεν επιλύει το ζήτημα που εξετάζεται στο πρώτο σημείο που αναλύσαμε.

Μια πρακτική λύση σε αυτό το πρόβλημα είναι η επιλογή ενός χρηματοοικονομικού συμβούλου που κατανοεί πραγματικά την ανάλυση των ομολόγων και προσφέρει ουσιαστική βοήθεια στην αντιμετώπιση αυτών των προκλήσεων.