Της Catherine Brock

Ο S&P 500 είχε ένα δύσκολο τελευταίο 12μηνο. Από τις 3 Φεβρουαρίου 2022 έως τις 3 Φεβρουαρίου 2023, ο δείκτης μεγάλης κεφαλαιοποίησης των κυριότερων αμερικανικών μετοχών έχασε το 20% της αξίας του, χωρίς όμως η πτώση να επηρεάζει εξίσου όλους τους τομείς. Μέσα σε αυτή την κατρακύλα κρύβονται τεράστια κέρδη στον τομέα της ενέργειας.

Μεταξύ των 20 κορυφαίων μετοχών του δείκτη κατά το τελευταίο έτος, 10 από αυτές ανήκουν σε εταιρείες που δραστηριοποιούνται στον ενεργειακό κλάδο. Η πλειονότητα είναι από τον χώρο του πετρελαίου και του φυσικού αερίου, αλλά και η ηλιακή ενέργεια δίνει το "παρών".

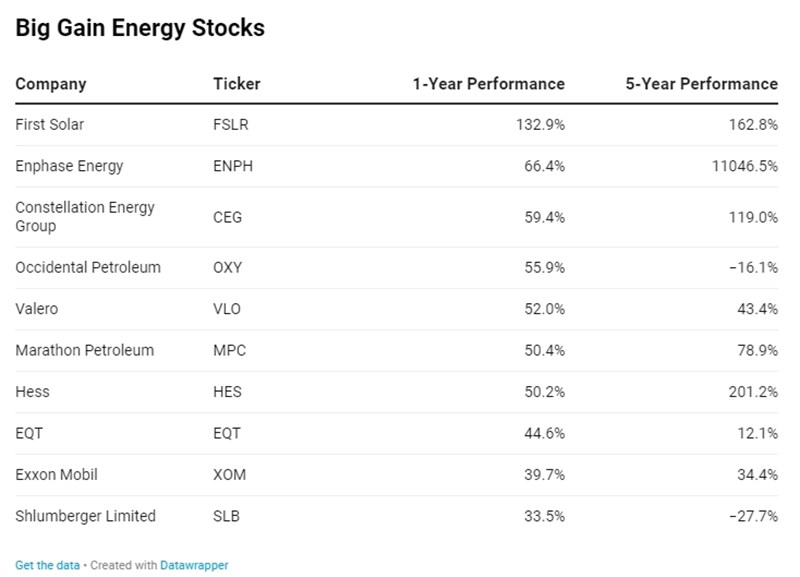

Ο ακόλουθος πίνακας παρουσιάζει τις 10 εταιρείες ενέργειας από το ταμπλό του S&P 500 που σημείωσαν κέρδη τουλάχιστον 33% κατά το τελευταίο έτος. Για μια πιο μακροπρόθεσμη προοπτική, υπολογίζεται και η 5ετής απόδοση κάθε τίτλου. Όλες οι μετοχές –εκτός από δύο– εμφάνισαν τουλάχιστον διψήφια κέρδη κατά την τελευταία πενταετία.

Αξιοσημείωτο πως οι τρεις μετοχές αυτής της λίστας με τις υψηλότερες αποδόσεις δεν κατατάσσονται τεχνικά στον κλάδο της ενέργειας. Η First Solar και η Enphase Energy ανήκουν στον τομέα της τεχνολογίας, ενώ η Constellation Energy στις επιχειρήσεις κοινής ωφέλειας.

First Solar (FSLR)

Η First Solar κατασκευάζει και πωλεί υψηλής απόδοσης ηλιακούς συλλέκτες. Η εταιρεία προστέθηκε μόλις τον Δεκέμβριο του 2022 στον S&P 500. Τα ετήσια έσοδά της κυμαίνονται από 2,5 έως 3 δισ., αλλά η κερδοφορία της είναι ασταθής. Πρόσφατα αναθεώρησε πτωτικά την πρόβλεψή της για το 2022 σε ζημίες από 0,35 έως 0,65 δολάρια ανά μετοχή. Η κατασκευάστρια ηλιακών πάνελ διατηρεί ισχυρό ισολογισμό και αναμένεται να επωφεληθεί από τα κίνητρα κατασκευής ηλιακών πάνελ στις ΗΠΑ. Οι επενδυτές θα πρέπει να λάβουν υπόψη τους τα ανταγωνιστικά και κυκλικά χαρακτηριστικά της βιομηχανίας ηλιακής ενέργειας, καθώς και τις δαπάνες που απαιτούνται για να διατηρείται ενημερωμένη τεχνολογικά εταιρεία.

Enphase Energy (ENPH)

Η Enphase κατασκευάζει μετατροπείς και συστήματα αποθήκευσης ηλιακής ενέργειας. Εισήχθη στον S&P 500 τον Ιανουάριο του 2021. Για αρκετά χρόνια παρουσίαζε ζημιές, ωστόσο στο 2019 γύρισε σελίδα και έκτοτε είναι σταθερά κερδοφόρα. Τα έσοδά της το 2021 ανήλθαν στα 1,3 δισ. δολάρια και τα καθαρά κέρδη σε 145 εκατ. δολάρια. Στο α’ 9μηνο του 2022, η Enphase έχει έσοδα 1,6 δισ. δολάρια και καθαρά κέρδη περίπου 244 εκατ. δολάρια. Έχει ισχυρά μικτά περιθώρια κέρδους σε σχέση με τους ανταγωνιστές της και θεωρείται από τα κορυφαία brand μεταξύ των οικιακών εγκαταστατών ηλιακών συστημάτων.

Constellation Energy Group (CEG)

Η Constellation Energy είναι κορυφαίος παραγωγός ενέργειας χωρίς χρήση άνθρακα, την οποία παρέχει σε σπίτια και επιχειρήσεις σε όλες τις ΗΠΑ. Η εταιρεία παράγει ενέργεια μέσω πυρηνικών, αιολικών, ηλιακών, φυσικών και υδροηλεκτρικών πόρων. Εντάχθηκε στον S&P 500 στις αρχές του 2022, αμέσως μετά τον διαχωρισμό της εταιρείας από τη μητρική της Exelon (EXC). Το 2021, ανακοίνωσε έσοδα 19,6 δισ. δολαρίων και καθαρές ζημίες 205 εκατ. δολαρίων. Στο α’ 9μηνο του 2022, η CEG είχε λειτουργικά έσοδα ύψους περίπου 17 δισ. δολαρίων και καθαρή ζημία 194 εκατ. δολαρίων. Παρά τις απώλειες, οι αναλυτές εκτιμούν ότι η CEG έχει σταθερό ισολογισμό και κυριαρχεί στο χώρο της καθαρής ενέργειας. Η εταιρεία καταβάλλει ένα μικρό τριμηνιαίο μέρισμα ύψους 0,141 δολαρίων ανά μετοχή.

Occidental (OXY)

Η Occidental αποκτά, ερευνά και εξορύσσει κοιτάσματα πετρελαίου και φυσικού αερίου στις ΗΠΑ, στη Μέση Ανατολή και στην Αφρική. Η OXY ολοκλήρωσε μια σημαντική εξαγορά το 2019 σε μετρητά, αυξάνοντας το χρέος στον ισολογισμό και διακόπτοντας τη διανομή μερίσματος. Η εταιρεία κατέγραψε μεγάλες ζημιές το 2020 –όπως και πολλές ενεργειακές μετοχές– αλλά τώρα φαίνεται να κινείται προς τη σωστή κατεύθυνση. Το 2021 τα έσοδά της ανήλθαν σε περίπου 26 δισ. δολάρια και τα καθαρά κέρδη σε 1,5 δισ. δολάρια. Στο α’ 9μηνο του 2022, η εταιρεία αποπλήρωσε το 34% του ανεξόφλητου χρέους της και προχώρησε στην αγορά 42 εκατ. ιδίων μετοχών. Η Occidental αύξησε το μέρισμα σε τριμηνιαία βάση από 0,01 δολάρια το 2021 σε 0,13 δολάρια το α’ τρίμηνο του 2022. Ο Warren Buffett αύξησε τη συμμετοχή του στην Occidental Petroleum αγοράζοντας 35,8 εκατομμύρια μετοχές. Η OXY είναι πλέον η έκτη μεγαλύτερη θέση στο μετοχικό χαρτοφυλάκιο της Berkshire Hathaway.

Valero (VLO)

Η Valero λειτουργεί διυλιστήρια πετρελαίου στη Βόρεια Αμερική και στο Ηνωμένο Βασίλειο. Η εταιρεία παράγει φυσικό αέριο, ντίζελ, καύσιμα για αεροσκάφη και αιθανόλη με βάση το καλαμπόκι. Το 2022, εμφάνισε καθαρά κέρδη 11,5 δισ. σε έσοδα 176 δισ. δολαρίων, ενώ τα αποτελέσματα δ’ τριμήνου ξεπέρασαν τις προσδοκίες. Τα έσοδα και τα καθαρά κέρδη της Valero το 2021 ανήλθαν σε 114 δισ. δολάρια και 930 εκατ. δολάρια, αντίστοιχα. Στους αναλυτές αρέσει η Valero για τα υψηλής ποιότητας περιουσιακά στοιχεία διύλισης και τα ανταγωνιστικά περιθώρια κέρδους της. Η εταιρεία συνεχίζει να εστιάζει στην αποδοτικότητα του περιθωρίου κέρδους και επενδύει επίσης στο ανανεώσιμο ντίζελ, το οποίο θα μπορούσε να αποτελέσει μια καλή πηγή ανάπτυξης στο μέλλον. Η Valero επιστρέφει το 40%-50% των ταμειακών ροών της από λειτουργικές δραστηριότητες στους μετόχους.

Marathon Petroleum (MPC)

Η Marathon Petroleum διυλίζει, εμπορεύεται και διανέμει προϊόντα πετρελαίου στις ΗΠΑ. Στο τέλος του 2022, σημείωσε ισχυρά αποτελέσματα, με τα προσαρμοσμένα κέρδη του δ΄ τριμήνου ανά μετοχή (6,65 δολάρια) να ξεπερνούν κατά 17% τις εκτιμήσεις, και κατά περίπου 5 φορές τα κέρδη γ’ τριμήνου (1,30 δολάρια ανά μετοχή). Στο έτος MPC κέρδισε 28,12 δολάρια ανά απομειωμένη μετοχή έναντι 15,24 δολαρίων το προηγούμενο έτος. Η πετρελαϊκή εταιρεία επωφελείται από τις ευνοϊκές συνθήκες του κλάδου. Επίσης, η εκποίηση της Speedway απελευθέρωσε μετρητά και ενίσχυσε την οικονομική θέση της MPC. Έκτοτε η εταιρεία έχει δαπανήσει 15 δισ. δολάρια για την επαναγορά μετοχών.

Hess (HES)

Η Hess παράγει αργό και φυσικό αέριο. Στο τελευταίο τρίμηνο του 2022, ανακοίνωσε καθαρά κέρδη ύψους 624 εκατ. δολαρίων σε σύγκριση με κέρδη 265 εκατ. δολάρια το αντίστοιχο τρίμηνο του 2021. Στο έτος, η Hess ανακοίνωσε καθαρά κέρδη ύψους 2,2 δισ. δολαρίων έναντι 559 εκατ. δολαρίων το 2021. Η εταιρεία κατέχει μερίδιο 30% σε ένα πολλά υποσχόμενο κοίτασμα στη Γουιάνα της Νότιας Αμερικής, αφού αναμένει ότι θα παράγει 1 εκατομμύριο βαρέλια πετρελαίου την ημέρα με ευνοϊκές οικονομικές συνθήκες μέχρι το 2027. Η Hess καταβάλλει μέρισμα σε τριμηνιαία βάση. Το α’ τρίμηνο του 2022, αύξησε το μέρισμα από τα 0,25 δολάρια στα 0,375 δολάρια ανά μετοχή.

EQT (EQT)

Η EQT παράγει φυσικό αέριο από ιδιόκτητες εκτάσεις στη λεκάνη των Απαλαχίων. Τα ετήσια έσοδά της ανέρχονται σε περίπου 3 δισ. δολάρια, αλλά η κερδοφορία της δεν είναι σταθερή. Από το 2018 καταγράφει λειτουργικές ζημιές ετησίως. Οι επενδυτές εκτιμούν το γεγονός ότι η εταιρεία είναι επικεντρωμένη στην αποπληρωμή των χρεών της και στην επιστροφή αξίας στους μετόχους. Στο α’ 9μηνο του 2022, η EQT αποπλήρωσε χρέη 830 εκατ. δολαρίων, έχοντας θέσει ως στόχο τη μείωση του χρέους κατά 4 δισ. δολάρια μέχρι το τέλος του 2023. Στο ίδια διάστημα, η εταιρεία θα επαναγοράσει μετοχές αξίας 2 δισ. δολαρίων. Διανέμει σταθερό ετήσιο μέρισμα 0,60 δολ. ανά μετοχή.

Exxon Mobil Corporation (XOM)

Η πετρελαϊκή ExxonMobil είναι από τις μεγαλύτερες εταιρείες στον κόσμο. Ανήκει στους "ελίτ των μερισμάτων" καθώς έχει αυξήσει τα μερίσματα των μετόχων της για τουλάχιστον 25 συνεχόμενα έτη. Η Exxon ανακοίνωσε κέρδη GAAP ύψους 55,7 δισ. δολαρίων το 2022, διανέμοντας 30 δισ. δολάρια στους μετόχους. Τα κέρδη GAAP του 2022 ήταν υπερδιπλάσια των κερδών του 2021. Η Exxon επωφελείται από την κλίμακα, το διαφοροποιημένο χαρτοφυλάκιο περιουσιακών στοιχείων και μεγάλο όγκο project. Η Exxon αύξησε σημαντικά το υπόλοιπο του μακροπρόθεσμου χρέους της το 2020, αλλά έχει σημειώσει πρόοδο στην αποπληρωμή του. Τα επόμενα χρόνια, οι μέτοχοι θα επωφεληθούν από το επιθετικό σχέδιο επαναγοράς μετοχών της εταιρείας για το 2023 και το 2024.

Shlumberger Limited (SLB)

Η SLB παρέχει ένα χαρτοφυλάκιο υπηρεσιών σε πετρελαιοπηγές, από καινοτόμες τεχνολογικές λύσεις έως τη διαχείριση έργων. Ανακοίνωσε αυξημένα έσοδα και κέρδη ανά μετοχή στο δ’ τρίμηνο 2022 και στο έτος. Τα τριμηνιαία έσοδα αυξήθηκαν κατά 27% σε σχέση με το ίδιο τρίμηνο του 2021, ενώ τα κέρδη ανά μετοχή αυξήθηκαν κατά 76%. Τα έσοδα στο έτος αυξήθηκαν κατά 23% σε σχέση με το 2021. Η SLB αύξησε επίσης το τριμηνιαίο μέρισμα κατά 43% στα 0,25 δολάρια ανά μετοχή. Η εταιρεία είναι ένα σταθερά καλό brand name με παγκόσμια πελατειακή βάση. Επενδύει τακτικά στην έρευνα και στην ανάπτυξη, γεγονός που αναμένεται να συμβάλει στη διατήρηση της θέσης της ως κορυφαίας καινοτόμου εταιρείας στις υπηρεσίες που αφορούν πετρελαιοπηγές.

Τι οδηγεί την ανάπτυξη του ενεργειακού κλάδου

Η ενέργεια ήταν ο τομέας με τις χειρότερες επιδόσεις του S&P 500 το 2020 – και ο τομέας με τις καλύτερες επιδόσεις το 2021 και το 2022. Πώς συμβαίνει αυτό;

Ειδικά για τις εταιρείες πετρελαίου και φυσικού αερίου, το δύσκολο 2020 τις "στρίμωξε". Έπρεπε να πειθαρχήσουν περισσότερο ως προς τον τρόπο που αξιοποιούσαν τα μετρητά τους. Αντί να ξοδεύουν σε κεφαλαιουχικά έργα, πολλές περιορίστηκαν και επικεντρώθηκαν στην εξοικονόμηση κόστους και στη δημιουργία αξίας για τους μετόχους.

Στο μεταξύ, η δυναμική της αγοράς βελτιώθηκε. Οι τιμές των εμπορευμάτων αυξήθηκαν. Η ζήτηση αναζωογονήθηκε καθώς οι περιορισμοί που σχετίζονταν με την πανδημία καταργήθηκαν. Οι επενδυτές έλαβαν υπόψη τους αυτές τις αλλαγές, αγοράζοντας φθηνές ενεργειακές μετοχές και τις υψηλές μερισματικές αποδόσεις τους.

Πώς επηρεάζει ο ισχυρός ενεργειακός τομέας τον S&P 500

Χάρη στα κέρδη και στη ζήτηση των επενδυτών, οι ενεργειακές μετοχές του S&P 500 κέρδισαν πάνω από 50% το 2021 – και το επανέλαβαν το 2022. Λόγω διαφορών ταξινόμησης, τα κέρδη αυτά δεν περιλαμβάνουν τις First Solar, Enphase και Constellation Energy Group -τις τρεις κορυφαίες μετοχές της λίστας μας.

Το ενδιαφέρον είναι ότι η υπεραπόδοση ενός κλάδου μπορεί να αλλάξει τη σύνθεση του S&P 500, αλλά μπορεί να μην έχει μεγάλη επίδραση στις αποδόσεις του.

Ο S&P 500 σταθμίζεται με βάση την κεφαλαιοποίηση μιας εταιρείας, προσαρμοσμένη στον αριθμό των μετοχών που διαπραγματεύονται στο ταμπλό. Αυτό σημαίνει ότι οι εταιρείες με μεγαλύτερη αξία στην αγορά έχουν μεγαλύτερη επιρροή στον δείκτη.

Το 2020, οι μετοχές ενέργειας που κατέγραφαν πτώση αποτελούσαν μόλις το 2,3% του S&P 500. Μετά από δύο χρόνια πρωτοφανούς ανάπτυξης, οι μετοχές αυτές έχουν σχεδόν διπλασιάσει την επιρροή τους στο 5,2%. Δυστυχώς, ο τομέας απέχει πολύ από τις ένδοξες ημέρες του. Το 1989, για παράδειγμα, η ενέργεια αντιπροσώπευε σχεδόν το 13% του S&P 500.

Απόδοση

Η μονοψήφια εκπροσώπηση της ενέργειας στον S&P 500 εξηγεί πώς ο δείκτης μπορεί να βρίσκεται σε αρνητικό έδαφος την ίδια χρονιά που ένας από τους τομείς του ενισχύθηκε σχεδόν κατά 60%. Η ενέργεια επισκιάζεται από την τεχνολογία, την υγειονομική περίθαλψη και τα χρηματοπιστωτικά προϊόντα. Συνολικά αυτοί οι κλάδοι αντιπροσωπεύουν περισσότερο από το 50% του δείκτη και δίνουν την κατεύθυνση.

Θα συνεχίσει να είναι ισχυρή η ενέργεια το 2023;

Οι προοπτικές του 2023 για τον τομέα της ενέργειας είναι αβέβαιες. Τον περασμένο Σεπτέμβριο, η Moody's αναθεώρησε προς τα κάτω τις προβλέψεις της για τον τομέα: από θετικές σε σταθερές. Οι παράγοντες που παίζουν ρόλο είναι η επιβράδυνση της ζήτησης και η αύξηση του κόστους. Η έκθεση της Moody's προέβλεψε επίσης αύξηση των γεωτρήσεων, η οποία θα πρέπει να ενισχύσει τη ζήτηση για υπηρεσίες πετρελαϊκών πεδίων. Ο πάροχος υπηρεσιών SLB πρόκειται να επωφεληθεί από αυτό.

Οι αναλυτές της Goldman Sachs έχουν λίγο διαφορετική άποψη. Προτιμούν τις μετοχές ενέργειας για το 2023 (μαζί με την υγεία και τα βασικά καταναλωτικά αγαθά), επειδή δεν αντιδρούν έντονα στις αυξήσεις των επιτοκίων.

Όπως και να εξελιχθεί η φετινή χρονιά για τον ενεργειακό κλάδο, το βέβαιο είναι πως θα υπάρξουν νικητές και ηττημένοι. Διαφοροποίηση χαρτοφυλακίου και ετοιμότητα απέναντι στη μεταβλητότητα της αγοράς: αυτή είναι η καλύτερη επενδυτική προσέγγιση για τις μετοχές ενέργειας το 2023.