Της Ελευθερίας Κούρταλη

Ιδιαίτερα προσεκτική για την πορεία των ευρωπαϊκών αγορών εμφανίζεται η Deutsche Bank καθώς, αν και υπάρχουν κάποια υποστηρικτικά στοιχεία, κυρίως στο μέτωπο των αποτιμήσεων, οι κίνδυνοι έχουν ήδη υλοποιηθεί, γεγονός που σημαίνει ότι οι προοπτικές για τις μετοχές έχουν γεμίσει "σύννεφα". Η γερμανική τράπεζα συστήνει έτσι στους επενδυτές να είναι επιφυλακτικοί και επιλεκτικοί στις τοποθετήσεις του, ωστόσο τονίζει πως δεν υπάρχει λόγος πανικού καθώς η διόρθωση θα είναι ήπια.

Τα καλά νέα πρώτα.

Όπως επισημαίνει, οι αγορές μετοχών εξακολουθούν να διαπραγματεύονται σε φθηνά επίπεδα, τουλάχιστον στην Ευρώπη. Ο πανευρωπαϊκός δείκτης STOXX Europe 600 διαπραγματεύεται με δείκτη P/E 12μήνυο στο 12,4 έναντι του μέσου όρου 10 ετών του 14,7. Οι χαμηλές αποτιμήσεις ήταν ένας από τους λόγους για τους οποίους η Deutsche Bank ήταν θετική για τις αγορές μετοχών κατά τη διάρκεια του έτους και είναι ο λόγος για τον οποίο αναμένει μόνο μια ήπια διόρθωση στη συνέχεια.

Τα δεύτερα καλά νέα είναι μια ισχυρότερη από την αναμενόμενη οικονομία των ΗΠΑ. Οι οικονομολόγοι της D.B αναβάθμισαν πρόσφατα τις προβλέψεις τους για το ΑΕΠ για το τρίτο τρίμηνο από 1,5% σε 3,1%

Τέλος, η αποπληθωριστική τάση συνεχίζεται. Ωστόσο, μέχρι στιγμής, ο αποπληθωρισμός είναι απαραίτητη προϋπόθεση παρά ούριος άνεμος για τις αγορές.

Δυστυχώς όμως, εδώ τελειώνουν τα καλά νέα. Η γερμανική τράπεζα διαπιστώνουμε ότι και οι τέσσερις κίνδυνοι για τους οποίους ανησυχούσε σε ότι αφορά το τρίτο τρίμηνο, έχουν υλοποιηθεί.

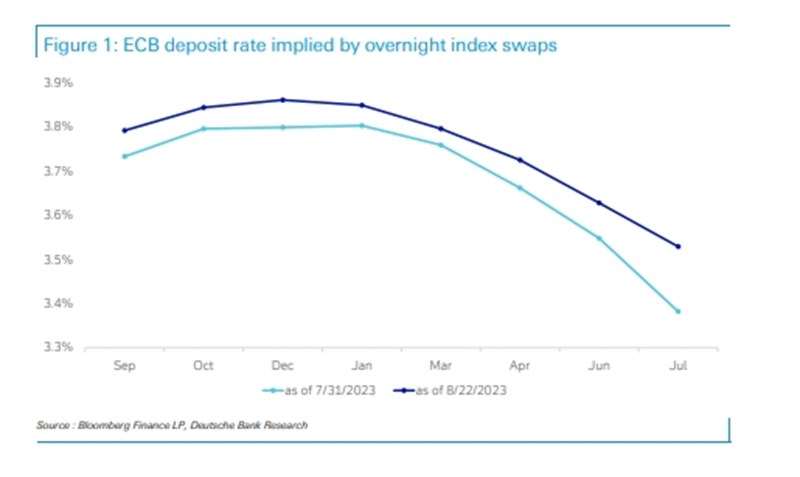

1) Λάθος πολιτικής: Θα αλλάξουν τόνο οι κεντρικές τράπεζες; Η Deutsche Bank είχε τονίζει τον κίνδυνο α) οι επενδυτές να βρουν την πιο θετική άποψή τους για τον πληθωρισμό να μην αντικατοπτρίζεται στην επικοινωνία των κεντρικών τραπεζών και ότι (β) ο αποπληθωρισμός έχει γίνει βασικό σενάριο και επομένως να δεν αποτελεί πλέον ούριο άνεμο αλλά απαραίτητη προϋπόθεση για τις αγορές. Παρά την αποπληθωριστική τάση, οι κεντρικές τράπεζες δεν έχουν αλλάξει τόνο κατά την άποψη της γερμανικής τράπεζας. Αντίθετα, οι επενδυτές έχουν μετατοπίσει το χρονοδιάγραμμα των αναμενόμενων μειώσεων επιτοκίων τις τελευταίες εβδομάδες

Η Deutsche Bank πιστεύει ότι υπάρχει περαιτέρω περιθώριο απογοήτευσης. Το ίδιο ισχύει και για τον πληθωρισμό. Η τροχιά του ονομαστικού πληθωρισμού είναι ευνοϊκή. Στο παρελθόν χρησιμοποιούνταν ο γερμανικός δείκτης τιμών παραγωγού ως ένδειξη για τον πληθωρισμός στην Ευρώπη. Τα πρόσφατα στοιχεία έδειξαν ότι μειώθηκε στο -6% σε ετήσια βάση.

Αν και αυτός είναι ένας άλλος καλός δείκτης για τον ονομαστικό πληθωρισμό, οι κεντρικές τράπεζες και οι επενδυτές πιθανότατα θα απαιτήσουν χαμηλότερα στοιχεία για τον δομικό πληθωρισμό προκειμένου να αποκτήσουν μεγαλύτερη "αυτοπεποίθηση" για την πορεία των τιμών. Η D.B. αναμένει ότι ο δομικός πληθωρισμός θα μετριαστεί, αλλά η χρονική υστέρηση μεταξύ του ονομαστικού πληθωρισμού και του δομικού πληθωρισμού μπορεί να ενισχύσει τη νευρικότητα των επενδυτών στο μεταξύ. Η ανυπομονησία των επενδυτών για μείωση του δομικού πληθωρισμού, η απογοήτευση από την επικοινωνία των κεντρικών τραπεζών, η υψηλότερη προσφορά και η πρόσφατη υποβάθμιση των ΗΠΑ μπορεί να εξηγήσουν και την πρόσφατη τάση στις αποδόσεις των ομολόγων, επισημαίνει η Deutsche Bank.

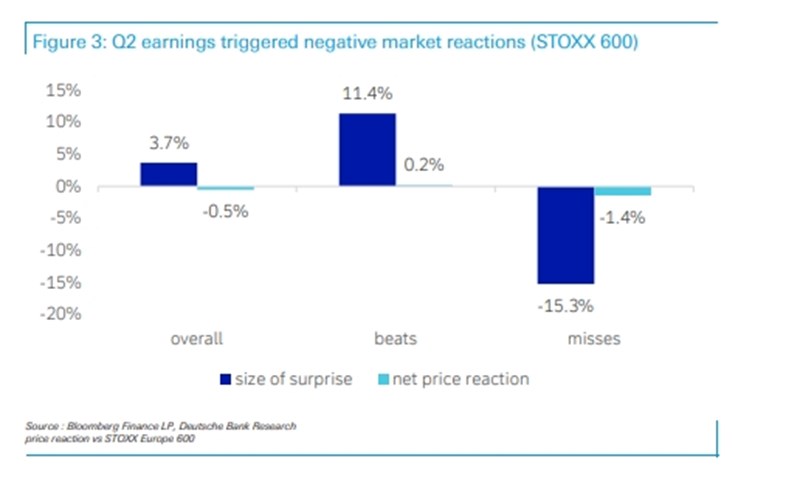

2) Κερδοφορία: Οι απογοητεύσεις στα κέρδη του δεύτερου τριμήνου των εταιρειών ήταν ισχυρότερες από ό,τι αναμενόταν και οι προοπτικές ήταν απογοητευτικές, οδηγώντας σε αρνητικές αντιδράσεις στις αγορές. Ενώ οι εταιρείες που ξεπέρασαν τις εκτιμήσεις υπεραπέδωσαν ελαφρώς της αγοράς την ημέρα της ανακοίνωσης των αποτελεσμάτων τους, οι εταιρείες των οποίων τα αποτελέσματα ήταν κατώτερα των προσδοκιών τιμωρήθηκαν έντονα από τους επενδυτές και σημείωσαν χαμηλότερες επιδόσεις, σύμφωνα με την ανάλυση της Deutsche Bank. Συνολικά, η πορεία της κερδοφορίας ήταν αδύναμη με -9% σε ετήσια βάση και -12% σε τριμηνιαία. Παρόλο που οι αναθεωρήσεις κερδών για το δεύτερο εξάμηνο ήταν αρκετά αρνητικές τις τελευταίες εβδομάδες, η D.B. συνεχίζει να πιστεύει ότι το δεύτερο εξάμηνο θα είναι τελικά ακόμη πιο αδύναμο από ό,τι αναμένεται επί του παρόντος.

3) Αποδυνάμωση του κλίματος. Οι σύνθετοι δείκτες PMI είναι σημαντικά κάτω από το όριο του 50, με τον PMI της μεταποίησης για την Ευρώπη να βρίσκεται σε ύφεση. Ειδκότερα, σύμφωνα με τα προκαταρκτικά στοιχεία της S&P Global, η συρρίκνωση της επιχειρηματικής δραστηριότητας στην Ευρωζώνη επιταχύνθηκε, με τον σύνθετο δείκτη HCOB PMI που συνδυάζει τη μεταποίηση και τις υπηρεσίες να υποχωρεί στις 47 μονάδες τον Αύγουστο από 48,6 μονάδες τον Ιούλιο. Αυτό είναι το χαμηλότερο επίπεδο από το Νοέμβριο του 2020.

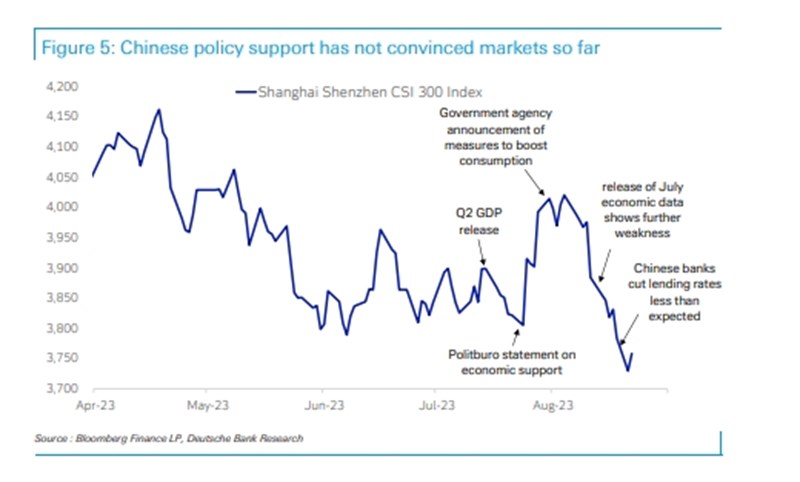

4) Κίνα: Τα τελευταία νέα και δεδομένα από την Κίνα συνέχισαν να απογοητεύουν και να επιβαρύνουν το συναίσθημα των Ευρωπαίων επενδυτών. Η δημοσιοποίηση των οικονομικών στοιχείων της περασμένης εβδομάδας για τον Ιούλιο έδειξε ότι η βιομηχανική παραγωγή, οι λιανικές πωλήσεις και οι επενδύσεις παγίων περιουσιακών στοιχείων επιβραδύνθηκαν και απογοήτευσαν τις προσδοκίες της αγοράς. Ο PMI της βιομηχανικής παραγωγής υποχώρησε και πάλι κάτω από το επίπεδο του 50 τον Ιούλιο.

Παράλληλα, ούτε η αγορά ακινήτων παρουσιάζει πειστικά σημάδια ανάκαμψης: οι πωλήσεις κατοικιών μειώθηκαν κατά 24% σε ετήσια βάση τον Ιούλιο, παρά τις ήδη αδύναμες συγκρίσιμες τιμές του 2022.

Η επιβράδυνση της οικονομικής δραστηριότητας αντικατοπτρίζεται στα στοιχεία για τον πληθωρισμό της Κίνας: ο δείκτης τιμών του Ιουλίου μετακινήθηκε σε αποπληθωριστικό έδαφος για πρώτη φορά από τον Φεβρουάριο του 2021. Παρόλο που η κινεζική κυβέρνηση έχει υποσχεθεί σημαντικά κίνητρα για την οικονομία, τα λίγα μέτρα που ανακοινώθηκαν μέχρι στιγμής δεν ήταν σε θέση να πείσουν τις αγορές μετοχών και οι πρόσφατες μειώσεις των επιτοκίων δανεισμού ήταν επίσης κατώτερες των προσδοκιών των αναλυτών.

Οι ευρωπαϊκές εταιρείες εξαρτώνται σε μεγάλο βαθμό από την κινεζική ζήτηση και παράγουν περίπου το 10% των κερδών τους στην Κίνα. Η Deutsche Bank εξακολουθεί να πιστεύει ότι είναι πιθανή μια σταθεροποίηση της κινεζικής οικονομίας το τέταρτο τρίμηνο. Το "πιθανόν" δυστυχώς δεν είναι αρκετό. Και όπως τονίζει, περιμένει να βελτιωθούν τα δεδομένα προτού ξαναγίνει θετική για τις αγορές.