Της Ελευθερίας Κούρταλη

Το Trump 2.0 δημιουργεί ένα νέο περιβάλλον για τις διεθνείς αγορές το 2025, σημειώνει η UBS στη νέα σημερινή της έκθεση για τις παγκόσμιες προοπτικές το επόμενο έτος. Όπως εκτιμά, υπάρχει υψηλή πιθανότητα διόρθωσης στο α’ εξάμηνο στις ΗΠΑ έπειτα και από το ράλι που αναμένεται να καταγραφεί μέχρι το τέλος του τρέχοντος έτους, λόγω της απογοήτευσης στο μέτωπο της ανάπτυξης, γεγονός το οποίο αναμένεται να οδηγήστε σε υπεραπόδοση των ευρωπαϊκών αγορών έναντι των ΗΠΑ για ένα διάστημα. Συνολικά ωστόσο το 2025 η Wall Street θα είναι η "νικήτρια", ενώ οι αναδυόμενες αγορές θα είναι οι μεγάλοι "χαμένοι" υποαποδίδοντας σε σχέση και με την Ευρώπη.

Οι λόγοι για year-end rally

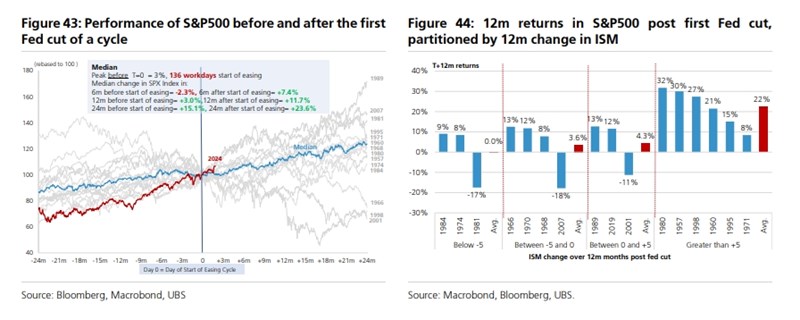

Όπως σημειώνει η UBS, στους 12 μήνες αφότου η Fed ξεκίνησε τις μειώσεις των επιτοκίων της, ο S&P 500 είχε ιστορικά μέσες αποδόσεις 11,7%. Ωστόσο, υπήρξε σημαντική διακύμανση γύρω, ανάλογα με το τι συνέβη στην ανάπτυξη. Σε περίπτωση που η άνοδος στον ISM είναι μικρότερη από 5 μονάδες σε ένα χρόνο, μετά τη μείωση της Fed, τα κέρδη του S&P500 κυμαίνονται στο εύρος του 3,5-4,5%. Επίσης, κατά τους 24 μήνες και τους 12 μήνες πριν από τη μείωση των επιτοκίων της Fed, οι μετοχές είχαν συνήθως σωρευτικές αποδόσεις μόνο 15% και 3%, αντίστοιχα. Αντίθετα, τα τελευταία δύο χρόνια οι παγκόσμιες μετοχές σημείωσαν απόδοση 45% ενώ τα παγκόσμια ομόλογα απέδωσαν 8,8%.

Οι διαφορές στην απόδοση είναι πιο έντονες από τις αρχές του 2024 μέχρι σήμερα: 19,8% κέρδη στις μετοχές σε σχέση με 2,7% στα ομόλογα, και ο ενθουσιασμός για τις μετοχές σε σχέση με τα ομόλογα εξακολουθεί να διευρύνεται. Η διευρυμένη νίκη του Τραμπ πυροδότησε ένα ισχυρό αγοραστικό ενδιαφέρον από τους επενδυτές, μεταξύ άλλων για τις μικρές κεφαλαιοποιήσεις των ΗΠΑ, οι οποίες, σε αντίθεση με πέρυσι, συμβάδισαν με τα σημαντικά κέρδη μεγάλης κεφαλαιοποίησης το 2024.

Η UBS αναμένει ότι αυτή η δυναμική θα παραμείνει ισχυρή στο τέλος του έτους καθώς το υπουργικό συμβούλιο του Τραμπ σχηματίστηκε, πριν έλθει μια ήπια (~5%) διόρθωση μέχρι το α' εξάμηνο του επόμενου έτους, ακολουθούμενη από ισχυρή ανάκαμψη το δεύτερο εξάμηνο του έτους.

Αυτό οφείλεται, σε γενικές γραμμές, σε δύο λόγους, τονίζει η UBS

Πρώτον, πιστεύει ότι η αγορά δεν έχει κατανοήσει πλήρως πόσο διαφορετικό θα μπορούσε να είναι το Trump 2.0 από το Trump 1.0 σε τόσα πολλά επίπεδα:

α) Η αμερικανική οικονομία είναι πολύ περισσότερο κοντά στο τέλος του κύκλου σήμερα από ό,τι ήταν όταν ο Τραμπ εξελέγη για πρώτη φορά το 2016,

β) Το ότι το δημόσιο χρέος των ΗΠΑ είναι υψηλότερο κατά σχεδόν 25 ποσοστιαίες μονάδες ως % του ΑΕΠ έναντι του Τραμπ 1.0 και πιθανότατα σημαίνει ότι οι αποδόσεις των μακροπρόθεσμων ομολόγων δεν θα υποχωρήσουν τόσο γρήγορα όσο μειώνει η Fed. Το υψηλό κόστος κεφαλαίου θα μπορούσε να οδηγήσει σε περιθώρια.

γ) Τα ασφάλιστρα κινδύνου έχουν ήδη μειωθεί επιθετικά. Για παράδειγμα, όταν ο Τραμπ εξελέγη για πρώτη φορά τον Νοέμβριο του 2016, τα spreads υψηλής απόδοσης των ΗΠΑ πλησίασαν τις 510 μονάδες βάσης. Σήμερα, στις 253 μ.β είναι σχεδόν το μισό αυτού του επιπέδου.

δ) Η παγκόσμια παραγωγή και η ανάπτυξη του παγκόσμιου εμπορίου είναι σημαντικά πιο αδύναμα σήμερα από ό,τι ήταν πριν και κατά την πρώτη θητεία του Τραμπ.

ε) Οι χαμηλότεροι φόροι αποτελούν λιγότερη έκπληξη αυτή τη φορά. Ακόμη και πριν από τις εκλογές, οι προσδοκίες της αγοράς υποδήλωναν μείωση του εταιρικού φορολογικού συντελεστή από 21% σε 19%.

Ωστόσο, η UBS πιστεύει ότι η αγορά δεν έχει αποτιμήσει πλήρως την επιδείνωση του μείγματος ανάπτυξης - πληθωρισμού από τη χαμηλότερη μετανάστευση και τους υψηλότερους δασμούς.

Οι λόγοι για διόρθωση στο α’ εξάμηνο του 2025

Δεύτερον, πιστεύει ότι οι επενδυτές δεν αναγνωρίζουν πλήρως ότι η οικονομία των ΗΠΑ είναι οργανικά πιθανό να επιβραδυνθεί από τα επίπεδα άνω της τάσης, είτε λόγω Τραμπ είτε όχι. Μια σαφής αποδυνάμωση της αύξησης του πραγματικού διαθέσιμου εισοδήματος θα επηρεάσει την αύξηση των δαπανών το 2025. Οι δασμοί και η χαμηλότερη μετανάστευση θα μπορούσαν να την επιδεινώσουν. Ακόμη και αν οι δασμοί εφαρμοστούν αργά το 2025, η αγορά πιθανότατα θα αντιδράσει όταν ανακοινωθούν, κάτι που θα μπορούσε να συμβεί στις αρχές του έτους.

Χωρίς να κάνει συγκεκριμένες υποθέσεις για τους δασμούς, η UBS βλέπει την αύξηση του ονομαστικού ΑΕΠ των ΗΠΑ να μειώνεται από 5,5% κατά μέσο όρο το 2023 και έως τώρα φέτος, σε μέσο όρο 3,9% τα επόμενα δύο χρόνια. Η αγορά δεν το τιμολογεί ούτε αυτό. Τα επόμενα δύο χρόνια, οι μέσες προσδοκίες εσόδων και κερδών για τον S&P500 ανέρχονται σε 5,9% και 13,5% αντίστοιχα. Αυτό δεν καθοδηγείται μόνο από τις μετοχές "Magnificent 7". Ακόμη και για τις υπόλοιπες 493 μετοχές του S&P 500, η αγορά αναμένει αύξηση κερδών 11-14% για το '25 και το '26.

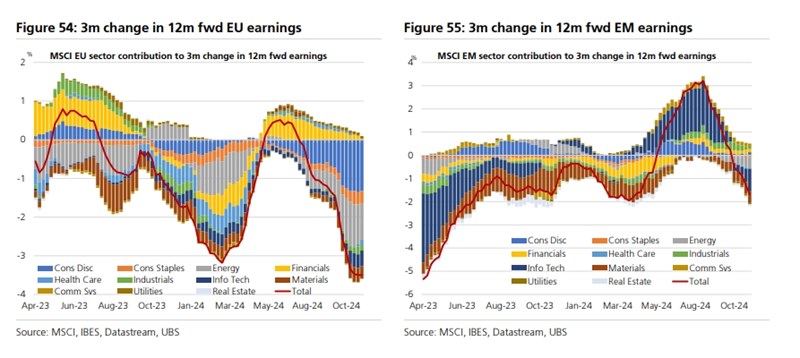

Αυτές οι προσδοκίες είναι συνεπείς με την αύξηση του ονομαστικού ΑΕΠ λίγο πάνω από 5%. Με άλλα λόγια, η αγορά αναμένει ότι η ανάπτυξη που παρατηρείται τα τελευταία δύο χρόνια θα επαναληφθεί και τα επόμενα δύο. "Εάν η άποψή μας είναι σωστή, ο έλεγχος πραγματικότητας θα έρθει για την αγορά στις αρχές του επόμενου έτους, καθώς η ανάπτυξη των ΗΠΑ επιβραδύνεται και η ανάπτυξη των εκτός ΗΠΑ αποτυγχάνει να ανακάμψει επαρκώς για να εξουδετερώσει αυτήν την επιβράδυνση", τονίζει η UBS. Ήδη, ενώ οι αποτιμήσεις ωθούν τις μετοχές υψηλότερα, οι αναθεωρήσεις των εσόδων και των κερδών αρχίζουν σιγά - σιγά να κινούνται χαμηλότερα. Αυτά είναι πιθανό να γίνουν πιο αρνητικά το πρώτο εξάμηνο του 2025, χτυπώντας, συνεπώς, τις αγορές.

Μέσω της πιθανής παύσης της ανόδου στις αμερικανικές μετοχές στο α’ εξάμηνο του 2025, υπάρχει η πιθανότητα οι ευρωπαϊκές μετοχές να υπεραποδώσουν των ΗΠΑ, ειδικά εάν η νέα κυβέρνηση αποσυρθεί από την επιβολή δασμών σε όλους τους εμπορικούς εταίρους. Υπάρχει επίσης η πιθανότητα τα υψηλότερα ποσοστά πραγματικών μισθών και τα υψηλότερα ποσοστά αποταμίευσης στην Ευρώπη να προκαλέσουν τελικά ανάκαμψη στην ευρωπαϊκή κατανάλωση, βοηθώντας τις ευρωπαϊκές εταιρείες έναντι αυτών στις ΗΠΑ.

Ωστόσο, καθ' όλη τη διάρκεια του έτους, οι μετοχές των ΗΠΑ θα πρέπει να καλύψουν τη διαφορά μετά την ολοκλήρωση των αναθεωρήσεων προς τα κάτω των κερδών το α’ εξάμηνο. Ακόμη και μετά την επιβράδυνσή της, το επίπεδο ανάπτυξης των ΗΠΑ θα πρέπει να είναι ανώτερο από μια βελτιωμένη Ευρώπη. Εν τω μεταξύ, η ανάπτυξη της Κίνας είναι πιθανό να συνεχίσει να μειώνεται προς το 4%, παρασύροντας τη συνολική ανάπτυξη των αναδυόμενων αγορών, και την παγκόσμια ανάπτυξης. Η UBS αναμένει παράλληλα η Ευρώπη θα υπεραποδώσει των αναδυόμενων αγορών το επόμενο έτος.

Καθώς η κερδοφορία των εταιρειών αναθεωρείται προς τα κάτω στις περισσότερες περιοχές, η UBS αναμένει ότι οι μετοχές ποιότητας θα τα πάνε καλύτερα από τις μετοχές αξίας. Πολλοί επενδυτές αναμένουν ότι το value trade θα έχει καλή απόδοση υπό τη νέα κυβέρνηση των ΗΠΑ, καθώς ο υψηλότερος πληθωρισμός και η χαλαρότερη ρύθμιση βοηθούν τις τράπεζες, το κλάδο του πετρελαίου και ενδεχομένως άλλες μετοχές χαμηλότερης ποιότητας. Αν και η ελβετική τράπεζα συμφωνεί ότι οι χρηματοπιστωτικοί οργανισμοί των ΗΠΑ, ειδικά οι τράπεζες επενδύσεων, είναι ισχυροί ωφελούμενοι της απορρύθμισης, διαφωνεί με μια ευρύτερη ανοδική έκκληση για την αξία. Η αξία απαιτεί συνήθως υψηλότερες προσδοκίες ανάπτυξης και πληθωρισμού και η UBS βλέπει το μείγμα ανάπτυξης - πληθωρισμού να επιδεινώνεται. Επίσης, συνήθως απαιτεί αυστηροποίηση των πιστωτικών spreads και υψηλότερες τιμές εμπορευμάτων, κάτι από τα οποία δεν περιμένει.