Της Ελευθερίας Κούρταλη

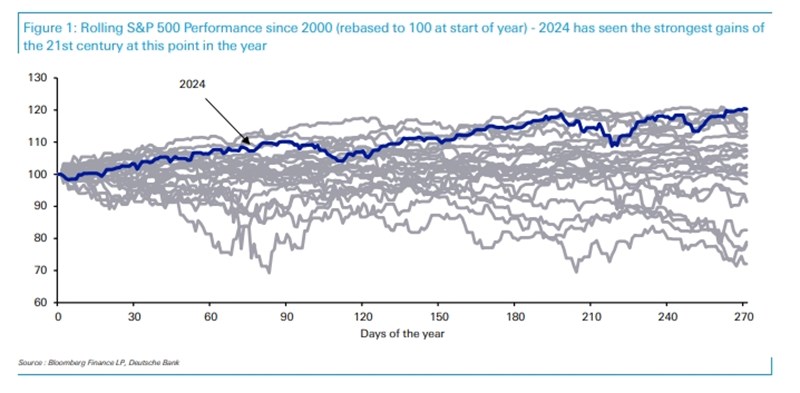

Το τρίτο τρίμηνο ήταν απόλυτα θετικό για τα risk assets, με τους χρηματιστηριακούς δείκτες σε ΗΠΑ, Ευρώπη και Ασία να καταγράφουν κέρδη, ενώ και τα ομόλογα είχαν ένα εξαιρετικό τρίμηνο. Όπως μάλιστα παρατηρεί η Deutsche Bank, ο S&P 500 σημείωσε τη μεγαλύτερη άνοδο σε διάστημα εννεαμήνου που έχει σημειώσει ποτέ στον 21ο αιώνα, ενώ ο παγκόσμιος δείκτης ομολόγων κατέγραψε το τέταρτο καλύτερο τρίμηνο του 21ου αιώνα.

Αυτό, όπως τονίζει η γερμανική τράπεζα, είναι ένα σημαντικό turnaround απ' ό,τι βίωσαν οι αγορές νωρίτερα στο τρίμηνο, όταν σημειώθηκε μεγάλη αναταραχή και ισχυρό sell-off, καθώς οι φόβοι για ύφεση στις ΗΠΑ αυξάνονταν.

Ωστόσο, τελικά, τα risk assets ανέκαμψαν χάρη στη στροφή των κεντρικών τραπεζών, στα ισχυρότερα μακροοικονομικά δεδομένα και, πιο πρόσφατα, στα νέα μέτρα τόνωσης που ανακοίνωσε η Κίνα. Και, σε ό,τι αφορά τη συνέχεια, η Deutsche Bank επισημαίνει πως υπάρχουν πολλά που την κάνουν αισιόδοξη για την πορεία των αγορών, ιδίως επειδή οι επενδυτές εξακολουθούν να τιμολογούν τους κινδύνους. Έτσι, εάν η ομαλή προσγείωση της οικονομία υλοποιηθεί, η ιστορία δείχνει ότι οι αγορές θα κινηθούν πολύ θετικά.

Πώς το story έγινε τόσο θετικό μετά τους φόβους νωρίτερα το τρίμηνο;

Στο αποκορύφωμα της αναταραχής στις αρχές Αυγούστου, οι αγορές ήταν απίστευτα νευρικές και ο δείκτης VIX της μεταβλητότητας και του "φόβου" των αγορών σκαρφάλωσε στα υψηλότερα επίπεδά του από τον Μάρτιο του 2020, κατά το αρχικό κύμα της πανδημίας. Ο S&P 500 σημείωσε πτώση -8,5% από τα πρόσφατα υψηλά τους και οι Magnificent 7 υποχώρησαν 18,1% από τα υψηλά έως τα χαμηλά τους και βρέθηκαν μία ανάσα από έδαφος bear market, όπως σημειώνει η Deutsche Bank.

Ο αρχικός καταλύτης ήταν τα στοιχεία για τις θέσεις εργασίας στις ΗΠΑ, όπου οι μισθοδοσίες εκτός γεωργικού τομέα ήταν κατώτερες των προσδοκιών και η αύξηση του ποσοστού ανεργίας σήμαινε ότι ο κανόνας Sahm (κύριος δείκτης ύφεσης) παραβιάστηκε. Με τη σειρά του, αυτό αλληλεπίδρασε με μια hawkish αύξηση των επιτοκίων από την κεντρική Τράπεζα της Ιαπωνίας, η οποία προκάλεσε προβλήματα στο carry trade του γιεν, καθώς και με αρκετές ανακοινώσεις εταιρικών αποτελεσμάτων που οδήγησαν σε αυξανόμενη προσοχή σχετικά με το ράλι των μετοχών τεχνολογίας. Σε αυτό το πλαίσιο, υπήρχαν επίσης αυξανόμενες ανησυχίες για το πόσο αυστηρή ήταν η νομισματική πολιτική.

Τι προκάλεσε το turnaround;

1. Οι κεντρικές τράπεζες χαλάρωσαν την νομισματική τους πολιτική

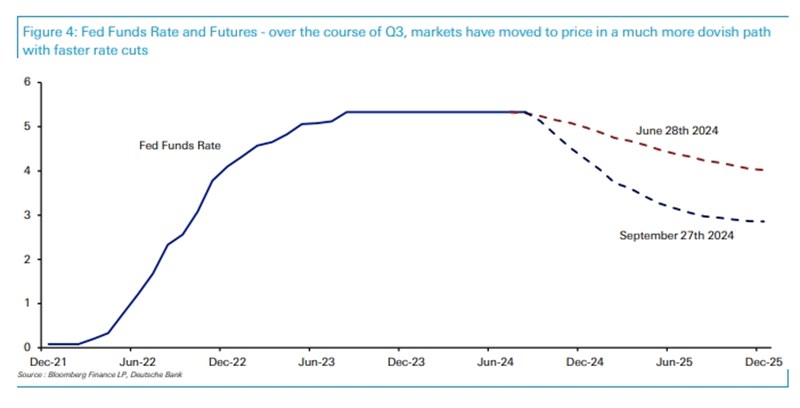

Στο τρίτο τρίμηνο σημειώθηκε μια από τις πιο dovish αλλαγές στη νομισματική πολιτική εδώ αρκετό καιρό. Τον Αύγουστο, ο πρόεδρος της Fed Πάουελ δήλωσε στο Jackson Hole ότι "ήρθε η ώρα να προσαρμοστεί η πολιτική", σηματοδοτώντας ότι οι μειώσεις επιτοκίων ήταν επιτέλους κοντά. Και στη συνέχεια, στη συνεδρίαση του Σεπτεμβρίου, η Fed προχώρησε σε μεγαλύτερη μείωση των επιτοκίων κατά 50 μονάδες βάσης που καθησύχασε τους επενδυτές ότι δε θα κρατούσε πολύ αυστηρή την πολιτική της.

Αυτή η "στροφή" ήταν εμφανής στην τιμολόγηση της αγοράς. Τα futures από τις ύψους 44 μ.β μειώσεις των επιτοκίων της Fed που τιμολογούσαν για φέτος στην αρχή του τριμήνου, τώρα τιμολογούν μειώσεις 123 μ.β. Παρόμοια είναι και η ιστορία για την ΕΚΤ, όπου από μειώσεις 69 μ.β πριν η αγορά βλέπει πλέον μειώσεις 100 μ.β φέτος.

Αυτή η αλλαγή έχει βοηθηθεί από τα πολύ πιο αδύναμα στοιχεία για τον πληθωρισμό. Ο πληθωρισμός PCE στις ΗΠΑ (μέτρο που παρακολουθεί η Fed) μειώθηκε σε μόλις 2,2% σε ετήσια βάση, το χαμηλότερο από τον Φεβρουάριο του 2021. Οι τιμές του πετρελαίου παρουσίασαν επίσης αξιοσημείωτη πτώση κατά το τρίτο τρίμηνο, με το Brent η να υποχωρεί περίπου 16% από την αρχή του τριμήνου.

2. Τα οικονομικά δεδομένα των ΗΠΑ έχουν αρχίσει να βελτιώνονται ξανά

Στις αρχές Αυγούστου, τα στοιχεία για τις θέσεις εργασίας στις ΗΠΑ ήταν ο αρχικός καταλύτης για την αναταραχή της αγοράς. Κι αυτό επιβεβαιώθηκε από άλλους δείκτες, με τον μέσο όρο 4 εβδομάδων των εβδομαδιαίων αρχικών αιτημάτων ανεργίας να αυξάνεται σε 241 χιλιάδες.

Από τότε, όμως, οι ανακοινώσεις δεδομένων υπήρξαν πολύ ισχυρότερες και δεν υποδηλώνουν έντονη επιβράδυνση της οικονομίας ή ύφεση. Για παράδειγμα, ο μέσος όρος των αρχικών αιτήσεων για επιδόματα ανεργίας 4 εβδομάδων βρίσκεται τώρα στο χαμηλότερο επίπεδο από τον Μάιο. Οι μισθοδοσίες εκτός γεωργικού τομέα αυξήθηκαν κατά 142 χιλιάδες τον Αύγουστο. Και η εκτίμηση του GDPNow της Atlanta Fed υποδηλώνει ετήσια ανάπτυξη +3,1% το τρίτο τρίμηνο. Άλλοι δείκτες, όπως οι λιανικές πωλήσεις και η βιομηχανική παραγωγή, δείχνουν επίσης ότι η οικονομία είναι μακριά από την ύφεση.

3. Οι ανακοινώσεις των μέτρων τόνωσης της Κίνας παρείχαν περαιτέρω ώθηση στις αγορές

Οι ανακοινώσεις μέτρων τόνωσης της οικονομίας της Κίνας της περασμένης εβδομάδας οδήγησαν σε εντυπωσιακή απόδοση των κινεζικών μετοχών, καθώς και των μετοχών που έχουν έκθεση στην Κίνα.

Ο CSI 300 υποχώρησε σε χαμηλό 5 ετών στις 13 Σεπτεμβρίου, αλλά την περασμένη εβδομάδα σημείωσε την καλύτερη εβδομαδιαία επίδοσή του από το 2008, με άνοδο +15,7%, η οποία και ανέβασε τον δείκτη σε υψηλό ενός έτους. Στην Ευρώπη, ο CAC 40 είχε την καλύτερη εβδομαδιαία επίδοσή του από τον Μάρτιο του 2023 με άνοδο +3,9% χάρη στις εταιρείες ειδών πολυτελείας. Ο χαλκός ήταν άλλος ένας ωφελημένος των εξελίξεων, σημειώνοντας τη μεγαλύτερη εβδομαδιαία άνοδο από τον Μάιο, με κέρδη +7,4%.

Τι αναμένεται για τη συνέχεια;

Δεδομένου του πόσο ισχυρά ήταν τα πράγματα για τις αγορές πρόσφατα, είναι λογικό να υπάρχει σκεπτικισμός ως προς το εάν αυτή η τάση μπορεί να συνεχιστεί, όπως επισημαίνει η Deutsche Bank. Όμως, όπως σημείωσε και πρόσφατα, εξακολουθούν να υπάρχουν σαφείς ενδείξεις ότι οι επενδυτές τιμολογούν υψηλότερη από τη συνηθισμένη πιθανότητα πιο αρνητικών αποτελεσμάτων, όπως μια ύφεση.

Για παράδειγμα, τα συμβόλαια μελλοντικής εκπλήρωσης εξακολουθούν να τιμολογούν μειώσεις επιτοκίων άνω των 170 μ.β από τη Fed έως τη συνεδρίαση του Ιουνίου του 2025, πέραν της μείωσης των 50 μ.β του Σεπτεμβρίου. Εάν αυτό συμβεί, αυτός θα ήταν ένας ρυθμός μείωσης επιτοκίων που συνήθως βλέπουμε μόνο σε μια ύφεση, με μειώσεις άνω των 220 μονάδων βάσης σε λιγότερο από 10 μήνες.

Επιπλέον, εξετάζοντας τις προβλέψεις των οικονομολόγων, εξακολουθούν να βλέπουν ύφεση στις ΗΠΑ με πιθανότητα 30% τους επόμενους 12 μήνες, η οποία είναι πολύ μεγαλύτερη από την πρόσφατη συχνότητα ύφεσης.

Από τη σκοπιά της αγοράς, αυτό υποδηλώνει ότι οι επενδυτές θα μπορούσαν να εξακολουθήσουν να τιμολογούν ακόμη περισσότερα καλά νέα τους επόμενους μήνες, εάν η οικονομική ανάπτυξη επιμείνει, τονίζει η Deutsche Bank.

Πράγματι, ο S&P 500 συνήθως καταγράφει αξιοπρεπή κέρδη όταν η Fed χαλαρώνει την πολιτική της σε μια περίοδο ήπιας προσγείωσης της οικονομίας.

Και παρόλο κάποιοι αναρωτιούνται τι θα συνέβαινε εάν δεν πραγματοποιηθούν αυτές οι γρήγορες μειώσεις επιτοκίων που αποτιμά η αγορά, εάν ο λόγος οφείλεται σε ισχυρότερη από την αναμενόμενη ανάπτυξη, τότε αυτό δε σημαίνει απαραίτητα ότι θα ήταν κακό για τα risk assets, όπως είδαμε στο α’ τρίμηνο του τρέχοντος έτους. Τότε ο S&P 500 συνέχιζε να κερδίζει έδαφος παρόλο που η αγορά αποτιμούσε τις μειώσεις των επιτοκίων, επειδή η ανάπτυξη συνεχιζόταν και οι κίνδυνοι ύφεσης υποχωρούσαν.

Έτσι, εάν επιτευχθεί μια ήπια προσγείωση της οικονομίας, η ιστορία δείχνει ότι το μέλλον των αγορών είναι πολύ θετικό, όπως τονίζει η Deutsche Bank.