Του John Dobosz

Ο Warren Buffett είναι κάτι σαν "εθνικός θησαυρός". Από το 1965, η Berkshire Hathaway τού έχει αποδώσει 19,8% ως σύνθετη ετήσια απόδοση, σε σύγκριση με 10,2% που είναι η επίδοση του S&P 500, με αποτέλεσμα η αξία της να είναι 140 φορές μεγαλύτερη από του δείκτη μεγάλης κεφαλαιοποίησης σε αυτά τα 59 χρόνια. Είναι ο 6ος πλουσιότερος άνθρωπος στον κόσμο με καθαρή αξία 133 δισ. δολαρίων - τα οποία έχει δεσμευτεί να δώσει σε φιλανθρωπικούς σκοπούς. Ο Buffett διαθέτει αμεσότητα και αξιοπιστία όταν μοιράζεται τις σκέψεις του για τις επενδύσεις και τη ζωή, όπως έχει κάνει απλόχερα για τους μετόχους του.

Ο Buffett είναι γνωστός και με το παρατσούκλι "Μαντείο της Ομάχα" για τους σαφείς επενδυτικούς "χρησμούς" του. Ο τρόπος που ενεργεί πάντα ο Buffett είναι να βρίσκει μια επιχείρηση που του αρέσει, να την αγοράζει και -ιδανικά- να διατηρεί τη συμμετοχή του σε αυτή για πάντα.

Το Forbes πρωτοασχολήθηκε με τη χρηματιστηριακή μαγεία του Buffett τον Νοέμβριο του 1969, όταν δημοσίευσε το προφίλ του, "How Omaha Beats Wall Street". Εκείνη την εποχή, η εταιρεία Buffett Partnership είχε περιουσιακά στοιχεία ύψους 100 εκατ. δολαρίων. Σήμερα τα περιουσιακά στοιχεία της Berkshire Hathaway ξεπερνούν το 1 τρισ. δολάρια.

Η στρατηγική του Buffett έχει εξελιχθεί με την πάροδο των ετών σε μεγάλο βαθμό χάρη στις συμβουλές που έλαβε από τον Charlie Munger, πρώην αντιπρόεδρο (απεβίωσε το 2023) της Berkshire Hathaway. Οι πιο πρόσφατες μεγάλες επιτυχίες του Buffett προήλθαν από την κατοχή μακροχρόνιων franchises σε λογικές τιμές. Οι υπερμεγέθεις θέσεις της Berkshire Hathaway σε εμβληματικές εταιρείες όπως η Coca-Cola, η American Express και η Apple, καθώς και σε εταιρείες που ανήκουν εξ ολοκλήρου σε αυτήν, όπως η GEICO, αποτέλεσαν τους κύριους μοχλούς της επενδυτικής επιτυχίας της Berkshire επί έξι δεκαετίες.

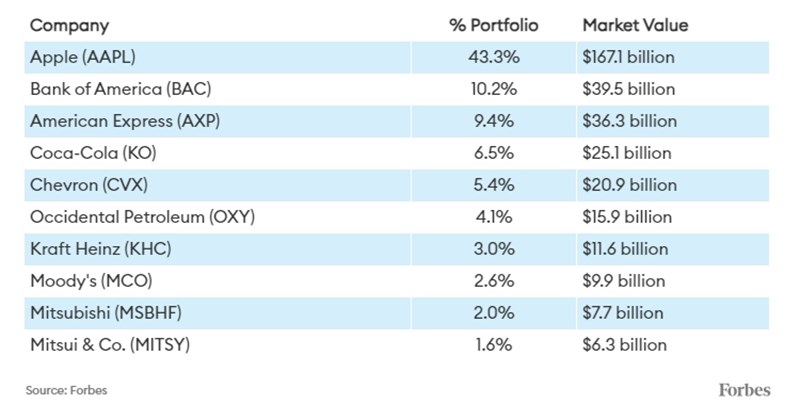

Οι 10 κορυφαίες συμμετοχές της Berkshire Hathaway

Στη φετινή ετήσια ΓΣ τα σχόλια του Buffett σχετικά με ορισμένες από τις μεγαλύτερες θέσεις του αποκάλυψαν πόσο πολύ χρησιμοποιεί τη συμπεριφορική ψυχολογία για να καθοδηγήσει επενδύσεις του.

Η εκτίμηση των επιπέδων φόβου και απληστίας μεταξύ των επενδυτών καθοδηγούσε πάντα τις επενδύσεις αξίας στην Berkshire Hathaway. Το 1964, ο Buffett φόρτωσε τις μετοχές της American Express, αφού μία από τις εταιρείες που χρηματοδοτούσε πιάστηκε να εμπορεύεται νοθευμένα έλαια. Ο φόβος οδήγησε τη μετοχή της Amex σε κατρακύλα άνω του 50%, αλλά αργότερα ανέκαμψε και εκτινάχθηκε καθώς ο φόβος διαλύθηκε. Η Berkshire Hathaway κατέχει και σήμερα μετοχές της American Express -αξίας άνω των 36 δισ. δολαρίων- έχοντας αποδώσει περίπου 25.966% τα τελευταία 50 χρόνια. Η επένδυση 5 δισ. δολαρίων του Buffett στην Goldman Sachs στο αποκορύφωμα της χρηματοπιστωτικής κρίσης του 2008 είναι άλλο ένα παράδειγμα για την αξιοποίηση των ακραίων συμπεριφορών των επενδυτών με σκοπό το κέρδος.

Ακολουθούν ορισμένα επεξεργασμένα αποσπάσματα από τη συνέλευση των μετόχων της Berkshire Hathaway το 2024 στην Ομάχα, που εστιάζουν στο πώς η ψυχολογία παίζει σημαντικό ρόλο στις μεγαλύτερες συμμετοχές του Buffett, όπως η Apple, που αντιπροσωπεύει το 43,3% του χαρτοφυλακίου μετοχών της Berkshire αξίας 336,9 δισ. δολαρίων.

Ο Buffett αναφέρθηκε στη σημασία της ψυχολογίας, με παραδείγματα για το πώς έχει χρησιμοποιήσει αυτές τις γνώσεις για τη λήψη επενδυτικών αποφάσεων.

"Ο κόσμος κάνει διάφορες εικασίες για το πώς αποφάσισα να βάλω πολλά χρήματα στην Apple. Ένα πράγμα για το οποίο ο Charlie [σ.σ.: Munger] και εγώ μάθαμε πολλά ήταν η συμπεριφορά των καταναλωτών. Αυτό δεν σημαίνει ότι πιστεύαμε ότι μπορούσαμε να διευθύνουμε ένα κατάστημα επίπλων, αλλά μάθαμε πολλά όταν αγοράσαμε μια αλυσίδα επίπλων στη Βαλτιμόρη. Γρήγορα συνειδητοποιήσαμε ότι ήταν λάθος, αλλά κάνοντας αυτό το λάθος γίναμε πιο έξυπνοι στο να σκεφτούμε πραγματικά ποια θα ήταν η διαδικασία κατανομής κεφαλαίου και πώς οι άνθρωποι θα συμπεριφέρονταν στο μέλλον με τα πολυκαταστήματα. Έτσι, μάθαμε κάτι για τη συμπεριφορά των καταναλωτών. Δεν μάθαμε πώς να διευθύνουμε ένα πολυκατάστημα.

Το επόμενο ήταν τα ζαχαρωτά See's, το οποίο ήταν επίσης μια μελέτη της συμπεριφοράς των καταναλωτών. Δεν ξέραμε πώς να φτιάχνουμε καραμέλες. Υπήρχαν ένα σωρό πράγματα που δεν γνωρίζαμε, αλλά μάθαμε περισσότερα για τη συμπεριφορά των καταναλωτών καθώς προχωρούσαμε. Αυτές οι βάσεις μάς οδήγησαν στο να μελετήσουμε συμπεριφοράς των καταναλωτών όσον αφορά τα προϊόντα της Apple.

Νομίζω ότι οι ψυχολόγοι το λένε "αντιληπτική μάζα". Υπάρχει κάτι που έρχεται και το παρατηρείτε με βάση τις γνώσεις σας και μετά η σκέψη αποκρυσταλλώνεται και γίνεται δράση - έντονη δράση στην περίπτωση της Apple. Υποθέτω ότι το μυαλό μου έφτασε στην "αντιληπτική μάζα", για την οποία δεν ξέρω τίποτα, αλλά αντιλαμβάνομαι το φαινόμενο όταν το βιώνω.

Ίσως έχω χρησιμοποιήσει το ίδιο παράδειγμα και στο παρελθόν, αλλά οι περισσότεροι άνθρωποι, αν έχουν ένα iPhone και ένα δεύτερο αυτοκίνητο, το δεύτερο αυτοκίνητο τούς κόστισε 30.000 ή 35.000 δολάρια, και τους πείτε ότι θα πρέπει να εγκαταλείψουν ή το iPhone ή το δεύτερο αυτοκίνητο, θα άφηναν το δεύτερο αυτοκίνητο. Τώρα, οι άνθρωποι δεν σκέφτονται τις αγορές τους έτσι, αλλά εγώ συλλογίζομαι τη συμπεριφορά τους, και έτσι αποφασίζουμε χωρίς να ξέρουμε.

Μπορεί να υπάρχει κάποιο ανθρωπάκι μέσα στο iPhone ή κάτι τέτοιο. Δεν έχω ιδέα πώς λειτουργεί, αλλά ξέρω τι σημαίνει. Ξέρω τι σημαίνει για τους ανθρώπους, και ξέρω πώς το χρησιμοποιούν, και νομίζω ότι ξέρω αρκετά για τη συμπεριφορά των καταναλωτών ώστε να πιστεύω ότι είναι ένα από τα σπουδαιότερα προϊόντα, ίσως το σπουδαιότερο όλων των εποχών, και η αξία του είναι απίστευτη.

Το είδα και με την GEICO όταν πήγα εκεί το 1950. Δεν ήξερα ακριβώς τι έβλεπα, αλλά ο (διευθύνων σύμβουλος της GEICO) Lorimer Davidson ένα Σάββατο, μέσα σε τέσσερις ώρες, μου έμαθε πολλά για το τι είναι η ασφάλιση αυτοκινήτου. Ήξερα τι ήταν ένα αυτοκίνητο και ήξερα τι περνούσε από το μυαλό των ανθρώπων. Ήξερα ότι δεν τους άρεσε να αγοράζουν την ασφάλεια, αλλά ήξερα ότι δεν μπορούσαν να οδηγήσουν χωρίς αυτήν. Ήταν πολύ ενδιαφέρον. Εκείνο το απόγευμα του Σαββάτου ο Davidson συμπλήρωσε όλα τα κενά στο μυαλό μου. Αν μπορείς να προσφέρεις σε κάποιον ένα καλό προϊόν, φθηνότερο από τον ανταγωνιστή, και όλοι πρέπει να το αγοράσουν, και έχεις να κάνεις με μια μεγάλη επιχείρηση, είναι πολύ ελκυστικό να συμμετέχεις.

Καμία εταιρεία δεν δραστηριοποιείται σε όλο τον κόσμο όπως η Coca-Cola. Εννοώ ότι είναι το αγαπημένο αναψυκτικό σε περίπου 170 ή 180 από τις 200 χώρες. Πρόκειται για χονδρική προσέγγιση πριν από μερικά χρόνια, μα και πάλι αυτός ο βαθμός αποδοχής -σε παγκόσμιο επίπεδο- είναι εντυπωσιακός".

Η Becky Quick του CNBC επισήμανε ότι η πρόσφατη τριμηνιαία έκθεση της Berkshire έδειξε ότι πούλησε 115 εκατομμύρια μετοχές της Apple. Στη συνέχεια η Quick μετέφερε την εξής ερώτηση από έναν 27χρονο Μαλαισιανό μέτοχο: "Πέρυσι αναφέρατε ότι η Coca-Cola και η American Express είναι οι δύο μακροχρόνιες θέσεις μερικής ιδιοκτησίας της Berkshire και αφιερώσατε αρκετό χρόνο μιλώντας για τις αρετές και των δύο αυτών εταιρειών. Στην πρόσφατη επιστολή σας προς τους μετόχους, παρατήρησα ότι εξαιρέσατε την Apple από αυτή την ομάδα εταιρειών. Έχουν αλλάξει οι απόψεις σας ή οι απόψεις του διαχειριστή των επενδύσεών σας για τα οικονομικά της Apple ή την ελκυστικότητά της ως επένδυση από τότε που η Berkshire επένδυσε για πρώτη φορά το 2016;"

"Όχι, αν και έχουμε πουλήσει μετοχές. Στο τέλος του έτους, θεωρώ εξαιρετικά πιθανό η Apple να είναι η μεγαλύτερη συμμετοχή μας. Ο Charlie και εγώ βλέπαμε τις μετοχές ως επιχειρήσεις. Όταν έχουμε την Coca-Cola ή την American Express, τις βλέπουμε ως επιχειρήσεις.

Πλέον, υπάρχουν διαφορές στη φορολογία και ένα σωρό πράγματα, αλλά όσον αφορά την τοποθέτηση των χρημάτων σας, βλέπουμε πάντα κάθε μετοχή ως επιχείρηση. Δεν έχουμε τον τρόπο και δεν προσπαθούμε να προβλέψουμε τις αγορές.

Ενδιαφέρθηκα πολύ νωρίς για τις μετοχές και με γοήτευσαν. Δεν έχανα τον χρόνο μου, γιατί διάβαζα κάθε βιβλίο που μπορούσα. Κάποια στιγμή έπεσε στα χέρια μου ένα αντίτυπο του "Intelligent Investor" και έλεγε (πολύ πιο ωραία από μένα): Αν δείτε τις μετοχές ως επιχείρηση και αντιμετωπίσετε την αγορά ως κάτι που δεν είναι εκεί για να σας διδάξει, αλλά είναι εκεί για να σας εξυπηρετήσει, θα τα πάτε πολύ καλύτερα με την πάροδο του χρόνου απ' ό,τι αν προσπαθείτε να διαβάσετε διαγράμματα και να ακούτε ανθρώπους να μιλούν για κινητούς μέσους όρους και να ψάχνετε τις εξαγγελίες των εταιρειών. Αυτό μου φαινόταν πολύ λογικό τότε, άλλαξε με τα χρόνια, αλλά η βασική αρχή διατυπώθηκε από τον Ben Graham σε αυτό το βιβλίο, το οποίο αγόρασα με δύο δολάρια. Στη συνέχεια ήρθε ο Charlie και μου είπε πώς να την αξιοποιήσω ακόμα καλύτερα, και αυτή είναι περίπου η ιστορία του γιατί έχουμε την American Express, η οποία είναι μια θαυμάσια επιχείρηση. Έχουμε την Coca-Cola, η οποία είναι επίσης μια θαυμάσια επιχείρηση, και την Apple, που είναι ακόμη καλύτερη.

Αν δεν συμβεί κάτι πραγματικά εξαιρετικό, θα συνεχίσουμε να έχουμε την Apple, την American Express και τη Coca-Cola όταν ο (αντιπρόεδρος της Berkshire Hathaway) Greg (Abel) αναλάβει. Η Apple θα είναι η μεγαλύτερη επένδυσή μας, αλλά δεν με πειράζει καθόλου, υπό τις παρούσες συνθήκες, να χτίσουμε τη θέση μας σε μετρητά. Όταν εξετάζω εναλλακτικές λύσεις, καταλήγω και πάλι ότι η Apple είναι αρκετά ελκυστική".

Ο Buffett πρόσθεσε ότι ένα από τα κίνητρα για τη μείωση της συμμετοχής της Berkshire στην Apple ήταν οι ιστορικά χαμηλοί συντελεστές εταιρικής φορολογίας.

"Σχεδόν όλοι όσους ξέρω προσπαθούν να μην πληρώνουν φόρους, δεν μας πειράζει να πληρώνουμε φόρους στην Berkshire, και φορολογούμαστε με ομοσπονδιακό συντελεστή 21% για τα κέρδη μας από την Apple. Αυτός ο συντελεστής ήταν 35% πριν από λίγο καιρό, και ήταν 52% στο παρελθόν. Η ομοσπονδιακή κυβέρνηση παίρνει ένα μέρος των κερδών μας. Δεν της ανήκουν τα περιουσιακά στοιχεία, αλλά τους ανήκει ένα ποσοστό των κερδών, και μπορούν να αλλάξουν αυτό το ποσοστό κάθε χρόνο. Το ποσοστό που έχουν ορίσει σήμερα είναι 21%.

Νομίζω ότι η αύξηση του φορολογικού συντελεστή είναι πιθανή. Αν η κυβέρνηση θέλει να πάρει μεγαλύτερο μερίδιο από το δικό σας εισόδημα, ή το δικό μου ή της Berkshire, μπορεί να το κάνει, και μπορεί κάποια μέρα να αποφασίσει ότι δεν θέλει το δημοσιονομικό έλλειμμα να είναι τόσο μεγάλο - γιατί αυτό έχει σημαντικές συνέπειες, και μπορεί να μην θέλει να μειώσειπολύ τις δαπάνες, και μπορεί να αποφασίσει ότι θα παίρνει μεγαλύτερο ποσοστό των κερδών μας.

Στην Berkshire ελπίζουμε να πληρώνουμε πάντα ένα σημαντικό ποσό σε ομοσπονδιακούς φόρους. Νομίζουμε ότι είναι σωστό. Πέρυσι, στείλαμε περισσότερα από 5 δισ. δολάρια στην ομοσπονδιακή κυβέρνηση, αν ακόμη 800 εταιρείες είχαν κάνει το ίδιο, κανείς άλλος άνθρωπος στις Ηνωμένες Πολιτείες δεν θα πλήρωνε ούτε σεντ σε φόρους, ούτε εισοδήματος, ούτε κοινωνικής ασφάλισης, ούτε κληρονομιάς. Δεν με ενοχλεί καθόλου να στείλω αυτή την επιταγή στην κυβέρνηση. Πραγματικά ελπίζω, με όλα όσα έχει κάνει η Αμερική για όλους εσάς, ότι δεν θα πρέπει να σας ενοχλεί που το κάνουμε, και αν το κάνω με 21% φέτος και το κάνουμε με μεγαλύτερο ποσοστό στο μέλλον, δεν νομίζω ότι πραγματικά σας πειράζει το ότι πουλήσαμε λίγη Apple φέτος".

Η Berkshire Hathaway κατέχει 189 δισ. δολάρια σε μετρητά και τίτλους βραχείας λήξης που θα μπορούσαν να επενδυθούν σε μετοχές. Ο Buffett ρωτήθηκε γιατί δεν έχει αξιοποιήσει τον τεράστιο όγκο των διαθέσιμων κεφαλαίων του στην αγορά μετοχών.

"Νομίζω ότι κανείς από όσους κάθονται σε αυτό το τραπέζι δεν έχει ιδέα πώς να τα χρησιμοποιήσουμε αποτελεσματικά και, ως εκ τούτου, δεν τα χρησιμοποιούμε. Δεν το κάναμε ούτε στο 5,4% (κρατικά ομόλογα), δεν θα το κάναμε ούτε αν ήταν στο 1%. Αλλά αυτό μην το πείτε αυτό στη Fed.

Χτυπάμε μόνο εκεί που μας αρέσει. Η αλήθεια είναι ότι αν στην Ιαπωνία (για παράδειγμα), μια εταιρεία είχε δραστηριότητες 30 ή 40 δισ. δολαρίων, θα είχε μεγάλες αποδόσεις ιδίων κεφαλαίων. Αν έβλεπα μια τέτοια ευκαιρία τώρα, θα το έκανα για την Berkshire. Απλά τα πράγματα δεν είναι ελκυστικά. Υπάρχουν ορισμένοι παραμέτροι που μπορούν να αλλάξουν, θα δούμε αν θα αλλάξουν".

Η χρηματιστηριακή αγορά της Κίνας βρίσκεται σε συρρίκνωση. Τα τελευταία τρία χρόνια, ο δείκτης FTSE China 50 έχει υποχωρήσει κατά 36%. Ο Buffett ρωτήθηκε αν θέλει να επενδύσει σε εταιρείες με έδρα στην Κίνα και στο Χονγκ Κονγκ.

"Οι βασικές μας επενδύσεις θα είναι πάντα στις Ηνωμένες Πολιτείες. Η American Express δραστηριοποιείται σε όλο τον κόσμο και καμία εταιρεία δεν δραστηριοποιείται σε όλο τον κόσμο όπως η Coca-Cola. Ο βαθμός αποδοχής της παγκοσμίως είναι, νομίζω, σχεδόν απαράμιλλος.

Αναλάβαμε μια δέσμευση στην Ιαπωνία πριν από πέντε χρόνια, και αυτό ήταν εξαιρετικά ελκυστικό. [Το 2020 η Berkshire αποκάλυψε ότι κατείχε μερίδια σε 5 μεγάλες ιαπωνικές εμπορικές εταιρείες: Sumitomo, Mitsubishi, Mitsui, Itochu και Marubeni]. Τα αγοράσαμε όσο πιο γρήγορα μπορούσαμε. Μέσα σε έναν χρόνο τοποθετήσαμε ένα μικρό ποσοστό του ενεργητικού μας σε πέντε πολύ μεγάλες εταιρείες, αλλά δεν θα μας δείτε να κάνουμε πολλές επενδύσεις εκτός ΗΠΑ, αν και συμμετέχουμε μέσω αυτών στην παγκόσμια οικονομία.

Καταλαβαίνω τους κανόνες των Ηνωμένων Πολιτειών, τα τρωτά σημεία, τα δυνατά σημεία. Δεν έχω την ίδια αίσθηση για όλες τις οικονομίες του κόσμου. Δεν καταλαβαίνω καλά άλλες κουλτούρες, και το ευτύχημα είναι ότι δεν χρειάζεται να το κάνω, επειδή δεν ζω σε κάποια μικροσκοπική χώρα που δεν έχει μεγάλη οικονομία. Βρίσκομαι ήδη σε μια οικονομία που, αφού ξεκίνησε με το μισό τοις εκατό του παγκόσμιου πληθυσμού, κατέληξε να έχει πολύ περισσότερο από το 20% της παγκόσμιας παραγωγής σε εκπληκτικά σύντομο χρονικό διάστημα".

Θα παραμείνουμε προσανατολισμένοι στην Αμερική. Αν κάνουμε κάτι πραγματικά μεγάλο, το πιθανότερο είναι να γίνει στις ΗΠΑ. Γνωρίζω τι συμβαίνει στις περισσότερες αγορές, αλλά νομίζω ότι είναι απίθανο να αναλάβουμε μεγάλες δεσμεύσεις σε οποιαδήποτε χώρα, αν και δεν το αποκλείουμε εντελώς. Αισθάνομαι υπέροχα για τη θέση μας στην Ιαπωνία, αλλά πιστεύουμε ότι είναι πιο δύσκολο να κάνουμε μεγάλα λάθη στις Ηνωμένες Πολιτείες παρά σε πολλές άλλες χώρες".

Ο Buffett ρωτήθηκε πώς θα επηρεάσει η γενετική τεχνητή νοημοσύνη τον κόσμο των επενδύσεων και την καθημερινότητα εν γένει. Σύγκρινε την τεχνητή νοημοσύνη με την ανάπτυξη της ατομικής βόμβας.

"Δεν γνωρίζω τίποτα για την τεχνητή νοημοσύνη, αλλά αυτό δεν σημαίνει ότι αρνούμαι την ύπαρξή της ή τη σημασία της. Πέρυσι, είπα ότι αφήσαμε ένα τζίνι να βγει από το λυχνάρι όταν αναπτύξαμε πυρηνικά όπλα, και αυτό το τζίνι έχει κάνει τρομερά πράγματα. Η δύναμη του τζίνι είναι αυτό που με τρομάζει πάρα πολύ, και δεν τον τρόπο να ξαναβάλουμε το τζίνι πίσω στο λυχνάρι. Η τεχνητή νοημοσύνη είναι παρόμοια περίπτωση.

Εν μέρει έχει βγει από το λυχνάρι. Μπορεί να ευχόμαστε να μην είχαμε δει ποτέ αυτό το τζίνι ή να λέμε ότι μπορεί να κάνει θαυμάσια πράγματα. Σίγουρα δεν είμαι ο άνθρωπος που μπορεί να το αξιολογήσει αυτό, και πιθανώς δεν θα ήμουν ο άνθρωπος που θα μπορούσε να αξιολογήσει στον Β' Παγκόσμιο Πόλεμο, μια βόμβα 20.000 τόνων, που θεωρούσαμε ότι ήταν απολύτως απαραίτητη για τις Ηνωμένες Πολιτείες και ότι θα έσωζε πραγματικά ζωές μακροπρόθεσμα. Ο φυσικός Έντουαρντ Τέλερ έλεγε ότι με τη δοκιμή της ατομικής βόμβας μπορεί να αναφλεγεί η ατμόσφαιρα και να τερματιστεί ο πολιτισμός. Αποφασίσαμε να αφήσουμε το τζίνι να βγει από το λυχνάρι, πετύχαμε τον άμεσο στόχο μας, αλλά αν θα αλλάξει το μέλλον της κοινωνίας, θα το μάθουμε στο μέλλον.

Με την τεχνητή νοημοσύνη είχα μια εμπειρία που με αναστάτωσε. Πολύ πρόσφατα, είδα μια εικόνα μου στην οθόνη, ήμουν εγώ και ήταν η φωνή μου και φορούσε τα ρούχα που φοράω, και η γυναίκα μου ή η κόρη μου δεν θα μπορούσαν να εντοπίσουν καμία διαφορά, αλλά μετέφερε ένα μήνυμα που σε καμία περίπτωση δεν το έλεγα εγώ. Υπάρχουν δυνατότητες να εξαπατήσετε ανθρώπους, αν μπορείτε να αναπαράγετε εικόνες με την κόρη κάποιου, που λέει, χρειάζομαι χρήματα, μόλις είχα ένα αυτοκινητιστικό ατύχημα, χρειάζομαι 50.000 δολάρια, η απάτη ήταν πάντα μέρος της αμερικανικής κοινωνίας, αλλά όλο αυτό θα με έκανε να ενδιαφερθώ, αν ήθελα να επενδύσω στην απάτη. Θα είναι η αναπτυσσόμενη βιομηχανία όλων των εποχών. Προφανώς, η Τεχνητή Νοημοσύνη έχει δυνατότητες για καλά πράγματα, αλλά δεν μπορώ να συμβουλεύσω τον κόσμο πώς να τη χρησιμοποιεί, επειδή δεν νομίζω ότι ξέρουμε πώς να χειριστούμε το τζίνι των πυρηνικών. Ως κάποιος που δεν καταλαβαίνει απολύτως τίποτα για την τεχνητή νοημοσύνη, νομίζω ότι έχει τεράστιες δυνατότητες για καλό και για κακό. Δεν ξέρω όμως πώς θα εξελιχθεί".

Η πιο συναισθηματική στιγμή για τον Buffett ήταν όταν ένας νεαρός μέτοχος τον ρώτησε: "Αν είχατε άλλη μια μέρα με τον Τσάρλι, τι θα κάνατε μαζί του;"

"Ενδιαφέρουσα ερώτηση γιατί, στην πραγματικότητα, είχαμε ακόμη μία ημέρα. Θέλω να πω, δεν ήταν μια ολόκληρη μέρα ή κάτι τέτοιο, αλλά πάντα ζούσαμε με τρόπο που ήμασταν ευχαριστημένοι με αυτό που κάναμε κάθε μέρα. Στον Τσάρλι άρεσε να μαθαίνει. Του άρεσε μια μεγάλη ποικιλία πραγμάτων, ήταν πολύ πιο ευρύς από ό,τι εγώ, αλλά εγώ δεν ήθελα να είμαι όσο ευρύς ήταν εκείνος, και εκείνος δεν ήθελε να "περιορίζεται" όπως έγω.

Διασκεδάζαμε πολύ κάνοντας τα πάντα, ξέρετε, παίζαμε γκολφ μαζί, τένις μαζί, κάναμε τα πάντα μαζί. Διασκεδάζαμε το ίδιο, ίσως και περισσότερο, με κάποια πράγματα που αποτύγχαναν, γιατί τότε έπρεπε πραγματικά να δουλέψουμε και να βρούμε μια λύση. Υπό μία έννοια, είναι πιο διασκεδαστικό να σκάβεις με τον συνεργάτη σου για να βγείτε από μια τρύπα, παρά να κάθεσαι και να βλέπεις μια ιδέα που είχες πριν 10 χρόνια να παράγει όλο και περισσότερα κέρδη.

Μου την έσκασε, όμως. Έφτασε 99,9 ετών. Δεν γυμναζόταν ποτέ παρά μόνο υποχρεωτικά στον στρατό. Ποτέ δεν σκέφτηκε τι έτρωγε. Ο Τσάρλι ενδιαφερόταν για περισσότερα πράγματα από ό,τι εγώ, αλλά ποτέ δεν αμφέβαλε ο ένας για τον άλλον, τελεία και παύλα. Αν είχα άλλη μια μέρα μαζί του, πιθανότατα θα κάναμε ό,τι κάναμε και τις προηγούμενες και δεν θα είχαμε ανάγκη άλλη μια.

Υπάρχει ένα μεγάλο πλεονέκτημα στο να μην ξέρεις ποια μέρα θα πεθάνεις, ο Τσάρλι πάντα έλεγε, απλά πες μου πού θα πεθάνω για να μην πάω ποτέ εκεί. Λοιπόν, η αλήθεια είναι ότι πήγαινε παντού με το μυαλό του, και ως εκ τούτου δεν ενδιαφερόταν μόνο εκείνος για τον κόσμο στα 99, αλλά και ο κόσμος ενδιαφερόταν γι' αυτόν. Όλοι ήθελαν να γνωρίσουν τον Τσάρλι, και ο Τσάρλι ήταν ευτυχής να μιλήσει μαζί τους. Το μόνο πρόσωπο που θα μπορούσα να σκεφτώ ότι του έμοιαζε ήταν ο Δαλάι Λάμα. Δεν ξέρω αν είχαν και πολλά άλλα κοινά, αλλά ο Τσάρλι έζησε τη ζωή του όπως ήθελε, και κατάφερε να πει αυτό που ήθελε".

Δεν μπορώ να θυμηθώ κάποια στιγμή που να ήταν θυμωμένος μαζί μου ή που να ήμουν εγώ θυμωμένος μαζί του. Το να του τηλεφωνώ ήταν διασκεδαστικό όταν οι τιμές των υπεραστικών κλήσεων ήταν υψηλές και συνηθίζαμε να μιλάμε καθημερινά για μεγάλα χρονικά διαστήματα. Συνεχίζαμε να μαθαίνουμε και μας άρεσε να μαθαίνουμε μαζί, αλλά, ξέρετε, γινόμασταν λίγο πιο έξυπνοι επειδή, καθώς περνούσαν τα χρόνια, είχαμε κάνει τα λάθη μας και άλλα πράγματα από τα οποία μάθαμε κάτι. Το γεγονός ότι ήμασταν στο ίδιο μήκος κύματος από αυτή την άποψη σήμαινε ότι ο κόσμος εξακολουθούσε να έχει πολύ ενδιαφέρον για εμάς όταν εκείνος έγινε 99 ετών και εγώ 93.

Μερικές φορές οι άνθρωποι έλεγαν σε μένα ή στον Τσάρλι σε μια από αυτές τις συναντήσεις, αν μπορούσατε να γευματίσετε μόνο με έναν άνθρωπο που έζησε τα τελευταία 2.000 περίπου χρόνια, με ποιον θα θέλατε να γευματίσετε; Ο Τσάρλι έλεγε: "Τους έχω ήδη συναντήσει όλους, γιατί έχω διαβάσει όλα τα βιβλία". Θέλω να πω, απέφυγε τον κόπο να πάει σε εστιατόρια για να τους συναντήσει. Απλά διάβασε ένα βιβλίο και συνάντησε τον Μπεν Φράνκλιν. Δεν χρειάστηκε να πάει να φάει μαζί του ή κάτι τέτοιο.

Είναι μια ενδιαφέρουσα ερώτηση. Αυτό που μάλλον θα πρέπει να διερωτηθείτε με τον εαυτό σας είναι με ποιον θα θέλατε να περάσετε την τελευταία μέρα της ζωής σας, και στη συνέχεια να βρείτε έναν τρόπο να αρχίσετε να τον συναντάτε, ή να το κάνετε από αύριο κιόλας και να τον συναντάτε όσο πιο συχνά μπορείτε, γιατί να περιμένετε μέχρι την τελευταία μέρα; Και μην ασχοληθείτε με τους άλλους".

Ο Buffett έχει δημιουργήσει εκπληκτικά ποσά πλούτου όχι μόνο για τον εαυτό του, αλλά και για χιλιάδες μετόχους της Berkshire Hathaway. Έχει δεσμευτεί ότι θα αφήσει τα πλούτη του για φιλανθρωπικούς σκοπούς και έχει δώσει τη δυνατότητα στους επενδυτές της Berkshire να κάνουν μεγάλες δωρεές. Μια ταινία μικρού μήκους παρουσίασε τον τρόπο με τον οποίο η Δρ Ρουθ Γκότεσμαν εξαργύρωσε 1 δισεκατομμύριο δολάρια σε μετοχές της Berkshire για να καταστήσει τη φοίτηση στο Albert Einstein College of Medicine χωρίς δίδακτρα για πάντα.

"Μπορεί να έχει περισσότερα μηδενικά, αλλά είναι το πρότυπο πολλών μετόχων της Berkshire Hathaway. Η Ruth Gottesman έδωσε 1 δισεκατομμύριο δολάρια στον Albert Einstein για να μας φροντίσει όλους, και γι' αυτό ο Τσάρλι και εγώ περάσαμε τόσο καλά διοικώντας την Berkshire.

Υπάρχουν όλων των ειδών οι εύρωστες εισηγμένες σε όλη την Αμερική, και σίγουρα υπάρχουν περιπτώσεις όπου σε μια οικογένεια, κάποιος έχει βγάλει ένα πολύ μεγάλο ποσό χρημάτων και το αφιερώνει στη φιλανθρωπία, ή μεγάλο μέρος έστω, όπως η οικογένεια Walton της Walmart, και σίγουρα ο Bill Gates έκανε το ίδιο πράγμα στη Microsoft. Αυτό που είναι ασυνήθιστο για την Berkshire είναι ο πολύ σημαντικός αριθμός μετόχων της Berkshire σε όλες τις Ηνωμένες Πολιτείες που έχουν συνεισφέρει 100 εκατομμύρια δολάρια ή και περισσότερα σε τοπικές φιλανθρωπικές οργανώσεις, συνήθως χωρίς να το γνωρίζει ο κόσμος. Νομίζω ότι είναι πολλαπλάσιος αριθμός από οποιασδήποτε άλλης δημόσιας εταιρείας στη χώρα.

Δεν νομίζω ότι θα βρείτε κάποια εταιρεία όπου μια ομάδα μετόχων που δεν έχουν συγγένεια μεταξύ τους θα έχει κάνει κάτι ανάλογο με αυτό που έκανε η Ρουθ πριν από λίγες εβδομάδες. Υπάρχουν άνθρωποι που δεν έχουν αρνηθεί τίποτα στην οικογένειά τους, αλλά δεν αισθάνονται ότι πρέπει να δημιουργήσουν μια δυναστεία, και επιστρέφουν τον πλούτο στην κοινωνία, και πολλοί το κάνουν ανώνυμα. Το κάνουν σε πολλές πολιτείες.

Είχαμε έναν πολύ σημαντικό αριθμό ανθρώπων, και πρόκειται να έρθουν κι άλλοι. Προφανώς, έπρεπε να είναι άνθρωποι που ήρθαν νωρίς, ή οι γονείς τους ή οι παππούδες τους, αλλά όλοι τους έχουν ζήσει μια καλή ζωή. Δεν αρνήθηκαν τίποτα στον εαυτό τους. Έχουν δεύτερα σπίτια, και ήταν γνωστοί στην κοινωνία, αλλά χρησιμοποίησαν αυτά που κατάφεραν και αυτά που αποταμίευσαν. Δεν αρνήθηκαν στον εαυτό τους την κατανάλωση. Αυτό είναι η αποταμίευση, η αναβολή της κατανάλωσης.

Αυτό αποκαθιστά κατά κάποιο τρόπο την πίστη σου στην ανθρωπότητα, ότι οι άνθρωποι αναβάλλουν την κατανάλωσή τους μέσα στην οικογένεια για δεκαετίες και δεκαετίες, και μετά θα μπορούσαν να κάνουν κάτι, και θα το κάνουν. Νομίζω ότι μπορεί να καταλήξουν 150 άνθρωποι να ακολουθήσουν διαφορετικές ζωές και ταλαντούχοι άνθρωποι και διαφορετικοί άνθρωποι να πραγματοποιήσουν το όνειρό τους να γίνουν γιατροί και να μην χρειαστεί να επωμιστούν απίστευτα χρέη για να το κάνουν. Είστε μια μοναδική ομάδα μετόχων μεταξύ των εισηγμένων, απ' όσο γνωρίζω, όσον αφορά τον τρόπο με τον οποίο έχετε αναβάλει τη δική σας κατανάλωση ενώ ζείτε καλά για να βοηθήσετε άλλους ανθρώπους. Χρειάζονται πολλά χρόνια, αλλά αυτό μπορεί πραγματικά να φτάσει σε κάτι πολύ σημαντικό. Αυτό που έκανε η Ρουθ ήταν να διεκδικήσει την παραγωγή των άλλων στο μέλλον. Είπε ότι αντί το αποτέλεσμα να είναι για εκείνη, το αποτέλεσμα θα είναι για γενιές ανθρώπων, για δεκαετίες και δεκαετίες και δεκαετίες στο μέλλον.

Σας ευχαριστώ πάρα πολύ που ήρθατε, και ελπίζω όχι μόνο να έρθετε του χρόνου, αλλά ελπίζω να έρθω κι εγώ του χρόνου".