Του Robert Barone

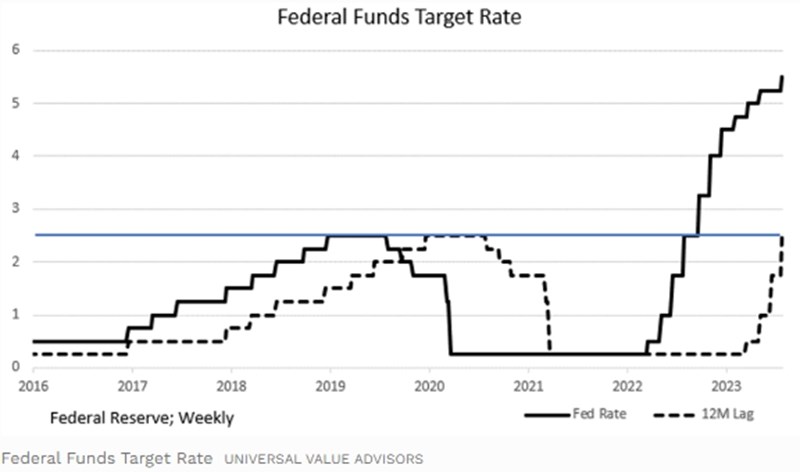

Πριν από εβδομάδες, περιγράψαμε την αποτελεσματικότητα της νομισματικής πολιτικής στην οικονομία, εάν αυτή ενεργούσε με καθυστέρηση 12 μηνών. Η Fed του Σαν Φρανσίσκο δημοσίευσε πρόσφατα έρευνα που δείχνει ότι η υστέρηση είναι 11 μήνες. Η Fed έχει επισημάνει ότι το "ουδέτερο" Fed Funds επιτόκιο είναι στο 2,5%, επομένως τα επιτόκια κάτω του 2,5% είναι διευκολυντικά, ενώ άνω του 2,5% περιοριστικά. Τον Ιούλιο του 2022, το Fed Funds επιτόκιο ήταν στο 2,5%. Μέχρι τον Ιούνιο του 2023, η πολιτική της Fed παρέμενε στην πραγματικότητα "διευκολυντική". Φυσικά, η Fed συνέχισε να αυξάνει τα επιτόκια της. Η οικονομία έδειξε σημάδια εξασθένησης καθώς οι αυξήσεις των επιτοκίων κινούνταν περιοριστικά. Όπως φαίνεται και από το διάγραμμα, δεδομένης και της υστέρησης, η "περιοριστική" πολιτική θα "δαγκώσει" και μάλιστα δυνατά!

Από την ανάπτυξη στην ύφεση

Η ύφεση δεν εμφανίζεται ξαφνικά μια μέρα. Είναι μια σταδιακή διαδικασία που οδηγεί την οικονομία από τη θετική στην αρνητική ανάπτυξη. Ο οικονομολόγος David Rosenberg επισήμανε πρόσφατα ότι για να περάσει η οικονομία από τη θετική στην αρνητική ανάπτυξη, πρέπει να περάσει από τη μηδενική ανάπτυξη. Το συμπέρασμά του είναι ότι σήμερα βρισκόμαστε κοντά σε αυτό το σημείο, και, ίσως σε αυτό είναι που έχουν εστιάσει το ενδιαφέρον τους οι θιασώτες της "ήπιας προσγείωσης". Το σημαντικό ερώτημα που τίθεται -και απαντάται- από το πιο πάνω γράφημα είναι: Ποια είναι η πιθανή πορεία της οικονομίας καθώς το επιτόκιο υπερδιπλασιάζεται το 2024; Η λογική απάντηση είναι αρνητική ανάπτυξη - δηλαδή ύφεση.

Δεδομένα

- Πολλοί οικονομολόγοι εκτιμούν ότι τα τρισεκατομμύρια δολάρια χρηματοδοτήσεων από την ομοσπονδιακή κυβέρνηση έχουν κάνει τον κύκλο τους, εν ολίγοις: έχουν δαπανηθεί και δεν είναι πλέον διαθέσιμα για να στηρίξουν την κατανάλωση. Οι αποταμιεύσεις των καταναλωτών έχουν μειωθεί σημαντικά κάτω από τα προ πανδημίας επίπεδα, επομένως οι καταναλωτές θα πρέπει να δανειστούν για να διατηρήσουν την κατανάλωση στα σημερινά επίπεδα. Μα έχουν δανειστεί ήδη, και τα υπόλοιπα των πιστωτικών καρτών τους έχουν "αγγίξει" το 1 τρισ. δολάρια.

- Ο δανεισμός έχει εκτιναχθεί, το ίδιο και οι καθυστερήσεις στην αποπληρωμή. Οι τράπεζες έχουν αυστηροποιήσει τα κριτήρια για χορήγηση δανείου. Αυτό φαίνεται τόσο από την έρευνα SLOOS (Senior Loan Officer Opinion Survey) της Fed όσο και από άλλες εκθέσεις για τις επιχειρήσεις, συμπεριλαμβανομένου του Beige Book, που επισημαίνουν την επιβράδυνση της ζήτησης και την αποκλιμάκωση των ανησυχιών για τον πληθωρισμό.

- Η εύρεση εργασίας δεν είναι τόσο εύκολη όσο ήταν πριν από περίπου έναν χρόνο. Το διάγραμμα δείχνει ότι οι προσλήψεις (πράσινη γραμμή) έχουν μειωθεί σημαντικά από το απόγειό τους τον Νοέμβριο του 2021 και οι παραιτήσεις (κόκκινη γραμμή) έχουν υποχωρήσει αρκετά από το υψηλότερο επίπεδο που έφτασαν τον Απρίλιο του 2022. Το ποσοστό ανεργίας αυξήθηκε κατά +0,3% τον Αύγουστο.

Δεν πιστεύουμε ότι είναι απλή σύμπτωση το γεγονός ότι όλα τα παραπάνω συνέβησαν ακριβώς τη στιγμή που το "αποτελεσματικό" Fed Funds επιτόκιο έγινε "περιοριστικό".

- Βραχυπρόθεσμα, λήγει το μορατόριουμ αποπληρωμής των φοιτητικών δανείων. Από τον Οκτώβριο, θα πρέπει να αρχίσουν και πάλι οι μηνιαίες δόσεις αποπληρωμής του φοιτητικού χρέους που ανέρχεται συνολικά στα 1,77 τρισ. δολάρια. Με επιτόκιο 3% και χρόνο αποπληρωμής τα 20 έτη, 9,8 δισ. δολάρια αφαιρούνται κάθε μήνα από τις καταναλωτικές δαπάνες.

- Παράλληλα, εντείνεται η ανησυχία πως Ρεπουμπλικάνοι (πλειοψηφία στη Βουλή και στη Γερουσία) και Λευκός Οίκος δεν θα τα βρουν όσον αφορά τη χρηματοδότηση του ομοσπονδιακού κράτους έως τα τέλη Σεπτεμβρίου, γεγονός που μπορεί να οδηγήσει σε προσωρινή αναστολή λειτουργίας υπηρεσιών του αμερικανικού Δημοσίου. Μια τέτοια εξέλιξη θα έχει μεγάλο αρνητικό αντίκτυπο στο ΑΕΠ των ΗΠΑ.

- Οι λιανικές πωλήσεις (προσαρμοσμένες στον πληθωρισμό) υποχώρησαν κατά 0,1% τον Αύγουστο και κατά 1,2% σε σύγκριση με πριν ένα έτος. Κατά το φετινό καλοκαίρι, συμπεριλαμβανομένου του Αυγούστου, εν αναμονή της συνεχιζόμενης πλέον απεργίας των αυτοκινητοβιομηχανιών, οι αυτοκινητοβιομηχανίες αύξησαν την παραγωγή. Αυτό είχε μεγάλο αντίκτυπο στην οικονομική δραστηριότητα λόγω της επίδρασης από τη διαδικασία εποχικής προσαρμογής (οι εποχικοί παράγοντες αναμένουν επιβράδυνση και όχι επιτάχυνση της παραγωγής κατά τη διάρκεια του καλοκαιριού, καθώς τα εργοστάσια συνήθως κλείνουν για να καλύψουν κενά ή να αναβαθμιστούν). Όλα αυτά θα αντιστραφούν με την απεργία, ειδικά εάν οι κινητοποιήσεις διαρκέσουν αρκετά.

Ο πληθωρισμός έχει νικηθεί

Όπως έχουμε αναφέρει ξανά, φαίνεται ότι ο πληθωρισμός έχει νικηθεί ήδη. Δεν μπορούμε να απαντήσουμε με βεβαιότητα γιατί η Fed συνεχίζει να υπερθεματίζει το ζήτημα του πληθωρισμού. Ίσως οι αξιωματούχοι της αμερικανικής Κεντρικής Τράπεζας να φοβούνται την αντίδραση των αγορών, εάν επιδείξουν σημάδια ήπιας συμπεριφοράς. Ανατρέχοντας στο πρώτο διάγραμμα αυτού του άρθρου, μια μείωση των επιτοκίων σήμερα δεν θα έχει αντίκτυπο για 11-12 μήνες, οπότε η οικονομία θα έχει περάσει σε φάση ύφεσης για κάποια τρίμηνα.

Τώρα μόνο η μείωση των επιτοκίων, έστω και με καθυστέρηση, έχει νόημα. Φαίνεται πως αυτή η κίνηση δεν περιλαμβάνεται στα άμεσα σχέδια της Fed. Ίσως η Ομοσπονδιακή Τράπεζα να νιώθει ακόμα πίεση από την κριτική που της ασκήθηκε για την αντιμετώπιση του πληθωρισμού και να προσπαθεί να επιδείξει αποφασιστικότητα. Κλειδί στην επόμενη συνεδρίαση νομισματικής πολιτικής της Fed θα είναι το "dot-plot". Εάν οι κουκκίδες αποτυπωθούν σε πιο χαμηλά επίπεδα, όπως και θα 'πρεπε, οι αγορές σταθερού εισοδήματος θα κάνουν ράλι. Η Fed δεν θέλει ένα ράλι ακόμα - όχι πριν να αισθανθούν άπαντες στην αγορά ότι τα χαμηλότερα επιτόκια δεν θα ωθήσουν ανοδικά τον πληθωρισμό. Κατά συνέπεια, στο επόμενο dot-plot, μπορεί να μην δούμε την πραγματική άποψη της Fed για τα επιτόκια

Δείκτης Τιμών Καταναλωτή

Τον Αύγουστο, ο πληθωρισμός των ΗΠΑ σκαρφάλωσε στο 3,7% από 3,3%. Σχεδόν το σύνολο αυτής της αύξησης οφείλεται στην άνοδο της τιμής της βενζίνης κατά 10,6% από τον Ιούλιο έως τον Αύγουστο, απόρροια των νέων περικοπών στην παραγωγή που ανακοίνωσαν Σαουδική Αραβία και Ρωσία, αλλά και των περιορισμών στις γεωτρήσεις που επέβαλε η κυβέρνηση Μπάιντεν.

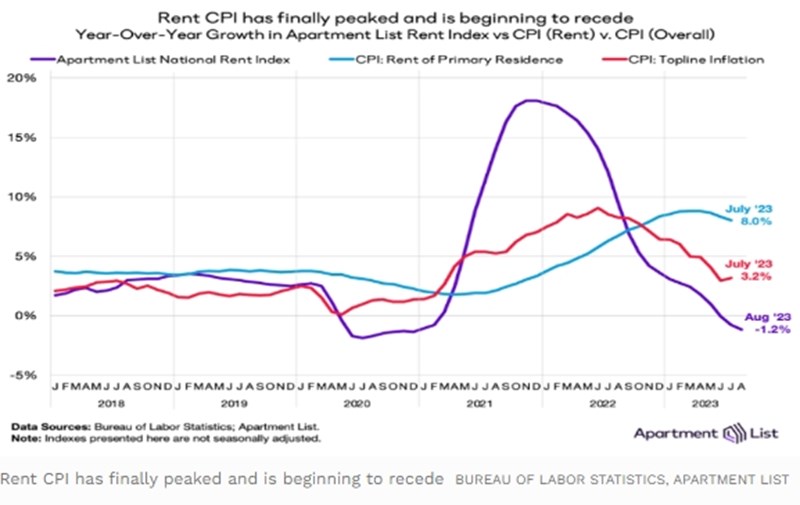

Ο Δείκτης Τιμών Καταναλωτή επηρεάζεται επίσης σημαντικά από τις μεταβολές στο κόστος στέγασης, το οποίο αποτελεί σχεδόν το 1/3 της μέτρησης. Οι μηνιαίες μεταβολές στις συνιστώσες του Δείκτη Τιμών Καταναλωτή που δεν αφορούν τη στέγαση είναι απλώς μια σύγκριση της τρέχουσας τιμής με την τιμή του προηγούμενου μήνα, όπως, για παράδειγμα, στην τιμή της βενζίνης. Αλλά στην περίπτωση του κόστους στέγασης, λόγω της βαρύτητάς του στην επίδοση του πληθωρισμού, χρησιμοποιείται διαφορετική μεθοδολογία. Αντί για τον υπολογισμό του κοστους μιας μίσθωσης σε μηνιαία βάση σε σύγκριση με τον προηγούμενο μήνα, η BLS χρησιμοποιεί μια μέθοδο τιμολόγησης που υπολογίζει τις μεταβολές των τιμών σε όλες τις μισθώσεις, όχι μόνο στις πρόσφατες. Έτσι, η βαρύτητα των προηγούμενων μισθώσεων καθιστά την αναγνώριση των μεταβολών των τιμών οδυνηρά αργή. Το αποτέλεσμα είναι ότι, αυτή την περίοδο, στρεβλώνει την επίδοση του δείκτη ανοδικά.

Το διάγραμμα δείχνει τον Δείκτη Τιμών Καταναλωτή (κόκκινη γραμμή) μαζί με την τρέχουσα συνιστώσα των ενοικίων που χρησιμοποιεί η BLS (μπλε γραμμή). Χρησιμοποιώντας τη μεθοδολογία της BLS, το κόστος στέγασης (ενοίκια) κορυφώθηκε πρόσφατα. Όμως, ο δείκτης Apartment List Index (μοβ γραμμή) δείχνει ότι ο πληθωρισμός των ενοικίων στην πραγματικότητα κορυφώθηκε κάποια στιγμή στα τέλη του 2021 και στις αρχές του 2022. Ενώ η BLS μετρά +8% για τα ενοίκια στον ΔΤΚ, ο δείκτης Apartment List Index παρουσιάζει τώρα αρνητικά αποτελέσματα για τον μήνα.

Αν υπολογιζόταν ο Δείκτης Τιμών Καταναλωτή χρησιμοποιώντας το -1,2% της Apartment List αντί της μεθόδου "trickle down" (8%) της BLS, θα διαμορφωνόταν στο 1,2% για τον Αύγουστο.

Ακόμη και με τη χρήση της ελαττωματικής μεθοδολογίας της BLS, τα ενοίκια θα τραβήξουν τον Δείκτη Τιμών Καταναλωτή προς τα κάτω στο άμεσο μέλλον, ακόμη και αν η Fed απλά παραμείνει παθητική.

Τελικές σκέψεις

Λόγω της καθυστέρησης στην αποτελεσματικότητα της νομισματικής πολιτικής, η περιοριστική πολιτική μόλις τώρα αρχίζει να γίνεται αισθητή. Προσθέστε σε αυτό το γεγονός ότι η αύξηση της προσφοράς χρήματος Μ2 είναι αρνητική (για πρώτη φορά στην ιστορία) και όλες οι σχολές οικονομικής σκέψης καταλήγουν στο ίδιο συμπέρασμα: ύφεση.

Από τη φάση της ανάπτυξης στη φάση της ύφεσης, η οικονομία πρέπει να περάσει από μια περίοδο μηδενικής ανάπτυξης. Εκεί βρίσκεται τώρα η οικονομία, και η Wall Street ζητά να συνεχιστεί αυτό, δηλαδή μια ήπια προσγείωση.

Τα μετρητά από τα διάφορα προγράμματα χρηματοδότησης και επιδομάτων της ομοσπονδιακής κυβέρνησης έχουν δαπανηθεί, ο όγκος των λιανικών πωλήσεων έχει μείνει στάσιμος, οι θέσεις εργασίας λιγοστεύουν, τα δάνεια που δεν αποπληρώνονται αυξάνονται και οι τράπεζες έχουν σχεδόν κλείσει τη στρόφιγγα των δανείων.

Είναι σχεδόν βέβαιο ότι η Fed δεν θα αυξήσει τα επιτόκια στην επόμενη συνεδρίαση του Σεπτεμβρίου. Κλειδί για τις αγορές θα είναι το νέο dot-plot.

Ο πόλεμος κατά του πληθωρισμού έχει ήδη κερδηθεί, αλλά η Fed δεν το αναγνωρίζει - τουλάχιστον, όχι ακόμα.