Του Brett Owens

Πολλοί επενδυτές ανησυχούν. Για μια απότομη οικονομική προσγείωση. Για τα επιτόκια που η κεντρική Ομοσπονδιακή Τράπεζα των ΗΠΑ διατηρεί σε υψηλά επίπεδα. Για τις εκλογές του 2024.

Εύλογες ανησυχίες. Ευτυχώς, οι "σοβαρές" ανησυχίες συνήθως συνυπολογίζονται. Η δημοφιλής "απειλή της κατάρρευσης" σπάνια φέρνει τα πάνω-κάτω στην αγορά.

Από την άλλη, υπάρχουμε κι εμείς που δεν ανησυχούμε για μια απότομη προσγείωση - ή για μια ήπια. Ο κίνδυνος που υποτιμάται είναι να μην υπάρξει καθόλου προσγείωση - συνθήκη που τροφοδοτεί τον πληθωρισμό.

Τα επιτόκια πέφτουν, τα περιουσιακά στοιχεία ανεβαίνουν - ας έρθουν οι καλές εποχές! Θα είναι διασκεδαστικό για λίγο. Μέχρι οι τιμές να εκτοξευθούν και πάλι.

Επισήμως, ο επικεφαλής της Fed Τζερόμ Πάουελ μετατοπίστηκε από τη "γερακίσια" στάση του. Παρέμεινε αταλάντευτος για περιπου δύο χρόνια, περισσότερο από ό,τι περίμενα. Αλλά είναι χρονιά εκλογών και είμαι σίγουρος ότι ο Πάουελ δέχθηκε πιέσεις να υποχωρήσει. Και υποχώρησε.

Έτσι, προς το παρόν, η Fed στέλνει σήματα για μείωση των επιτοκίων. Λογικό, καθώς ο πληθωρισμός έχει αρχίσει να σταθεροποιείται. Αλλά τι θα γίνει αν η οικονομία ζεσταθεί ξανά και συμπαρασύρει τις τιμές;Τότε, το χρηματιστήριο θα μπορούσε να "ροκάρει". Μέχρι οι επενδυτές να συνειδητοποιήσουν ότι έχουμε μια επανάληψη της δεκαετίας του 1970.

Σε αυτό το σενάριο, τα μετρητά θα βρίσκονται σε δύσκολη θέση. Ακόμη και σήμερα, που ο πληθωρισμός έχει υποχωρήσει, συνεχίζει να τρέχει με 3,4%. Πρέπει να ξεπεράσουμε αυτόν τον σκόπελο.

Κάτι που είναι εφικτό με τα τρία βήματα που προτείνω για επιλογή μετοχών "ειδικά" μες στο 2024.

Βήμα 1ο: Βρείτε μια μετοχή που αυξάνει γρήγορα το μέρισμά της. Η UnitedHealth Group (UNH) είναι ένα εξαιρετικό παράδειγμα. Η ασφαλιστική εταιρεία υγείας αυξάνει σημαντικά το μέρισμά της κάθε χρόνο: μέσα σε 10 χρόνια το μέρισμα που δίνει έχει εκτοξευθεί κατά 571,4%.

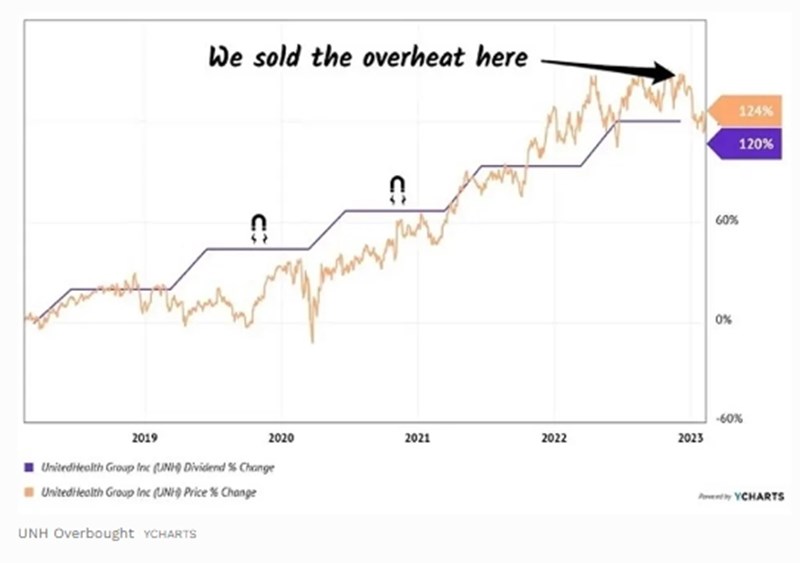

Τι κάνει η μετοχή της την ίδια περίοδο: ένα θηριώδες +572%. Ακολουθεί πιστά σαν σκυλάκι το μέρισμα:

Η αύξηση του μερίσματος είναι αποτέλεσμα των διαρκώς αυξανόμενων ταμειακών ροών. Η πολυετής ανάπτυξη της UNH δεν οφείλεται στην... καλή τύχη. Η διοίκηση είχε τη διορατικότητα το 2011 να ξεκινήσει τη δική της μονάδα Optum με γνώμονα την τεχνολογία. Η Optum παρέχει φαρμακευτικές υπηρεσίες, διαχειρίζεται κλινικές και παρέχει ανάλυση δεδομένων και άλλες τεχνολογίες αιχμής για τον εξορθολογισμό της υγειονομικής περίθαλψης.

Η μετοχή είναι καλά "ταϊσμένη" για να ανταποκριθεί σε όλα τα οικονομικά περιβάλλοντα. Ιδανική για το 2024.

Βήμα 2ο: Αγοράζουμε φθηνά - όταν η μετοχή είναι υποτιμημένη σε σχέση με το μέρισμά της.

Βήμα 3ο: Πουλάμε ακριβά. Η UNH μπήκε δύο φορές στο χαρτοφυλάκιο της Hidden Yields. Την πρώτη φορά, σημειώσαμε κέρδη όταν η τιμή της μετοχής ξεπέρασε το μέρισμά της:

Έβαλα "μαγνήτες" στο παραπάνω διάγραμμα για να υποδείξω τα σημεία όπου η τιμή της μετοχής ήταν φθηνή σε σχέση με το μέρισμά της. Αυτό είναι ένα σήμα ότι ο πανίσχυρος "μερισματικός μαγνήτης" θα τραβούσε τη μετοχή ψηλά.

Πολλοί επενδυτές περίμεναν όλο το 2019 και μεγάλο μέρος του 2020 να λειτουργήσει ο μερισματικός μαγνήτης της UNH. Σε βάση ημερών, εβδομάδων ή και μηνών, οι τιμές των μετοχών μπορεί να κινούνται πολύ μακριά από τα μερίσματά τους. Ψηλότερα ή χαμηλότερα. Να θυμάστε ότι πρόκειται για μια μακροπρόθεσμη στρατηγική κερδών. Αργά ή γρήγορα, ο μαγνήτης θα λειτουργήσει.

Γιατί πουλήσαμε τον Δεκέμβριο του 2022 και αγοράσαμε ξανά τη μετοχή δύο μήνες μετά; Η UNH κινήθηκε πιο γρήγορα και από τη σκιά της... Έτσι, πουλήσαμε ακριβά... και μετά αγοράσαμε στη "βουτιά".

Στη Hidden Yields, η UNH είναι το εσωτερικό μας ΑΤΜ! Κάθε φορά που θέλουμε διψήφια κέρδη, αγοράζουμε την UNH φθηνά και την πουλάμε ακριβά!

Η UNH έχει μερισματική απόδοση 1,4% σήμερα. Στα χαρτιά, φαίνεται... ψίχουλα, γι' αυτό και πολλοί επενδυτές δεν ασχολούνται μαζί της. Επί σειρά ετών η μερισματική της απόδοση κυμαίνεται μεταξύ 1% και 1,5%. Ενδιαφέρον στοιχείο, καθώς θα περιμέναμε από μια εταιρεία με αύξηση μερίσματος της τάξης του 571% την τελευταία δεκαετία, να επιστρέφει περισσότερα στους μετόχους.

Δεν είναι ότι δεν προσπαθεί η UNH. Αυτές οι "προκαταβολές" απορροφώνται από την αγορά. Η αγορά βλέπει να αυξάνεται το μέρισμα και ενισχύει την τιμή της μετοχής. Η μερισματική απόδοση δεν μετακινείται, επειδή η τιμή, με την πάροδο του χρόνου, εκτοξεύεται!

Γι' αυτό και το να αγοράσεις UNH είναι απλά ο ασφαλέστερος, ο πιο σίγουρος τρόπος για να βγάλεις χρήματα από μετοχές, αλλά σε βάθος χρόνου.

Η UNH έχει κάνει ράλι κοντά στην τιμή "buy up to" της Hidden Yields στα 550 δολάρια. Ας περιμένουμε και ας δούμε αν μπορούμε να αγοράσουμε περισσότερες μετοχές σε μια "βουτιά".

Απόδοση - επιμέλεια: Μιχάλης Παπαντωνόπουλος