Του Nick Sargen

Μετά από τρεις δεκαετίες που οι διεθνείς επενδυτές την απέφευγαν, φέτος η χρηματιστηριακή αγορά της Ιαπωνίας προσελκύει ξανά το ενδιαφέρον. Είναι από τις αγορές με τις καλύτερες επιδόσεις στον κόσμο, με τον Nikkei 225 να ενισχύεται κατά 18% και να σημειώνει υψηλό 33 ετών. Το ράλι συνοδεύτηκε από επιστροφή των ξένων αγοραστών: πρόσφατα ο Warren Buffett αύξησε τις συμμετοχές του σε πέντε Ομίλους στα 15 δισ. δολάρια.

Ορισμένοι επενδυτές προσδοκούν ότι το αυστηρότερο πλαίσιο διακυβέρνησης της ιαπωνικής χρηματαγοράς θα λειτουργήσει ευνοϊκά για τους μετόχους. Ο Hiromi Yamaji, νέος επικεφαλής του Japan Exchange Group, δήλωσε ότι οι εταιρείες θα πρέπει να εφαρμόσουν τον Κώδικα Εταιρικής Διακυβέρνησης της Ιαπωνίας εξετάζοντας πιο προσεκτικά τους δείκτες τιμής προς λογιστική αξία, το κόστος κεφαλαίου και την τιμή της μετοχής, ενώ παράλληλα θα πρέπει να διεξάγουν "εποικοδομητικό διάλογο" με τους μετόχους.

Το ανανεωμένο επενδυτικό ενδιαφέρον για τις ιαπωνικές μετοχές, ωστόσο, δεν οφείλεται σε μια εντυπωσιακή μεταβολή στις οικονομικές επιδόσεις της Ιαπωνίας. Αφού ανέκαμψε από την κρίση της πανδημίας, η ιαπωνική οικονομία αναπτύσσεται κοντά στον μακροπρόθεσμο δυνητικό ρυθμό του 1%. Η Τράπεζα της Ιαπωνίας (ΒοJ) δεν χρειάστηκε να αυξήσει τα επιτόκια, επειδή ο πληθωρισμός στα επίπεδα του 3% θεωρείται αποδεκτός.

Το νέο ενδιαφέρον για τις ιαπωνικές μετοχές αντανακλά τρεις βασικές εκτιμήσεις.

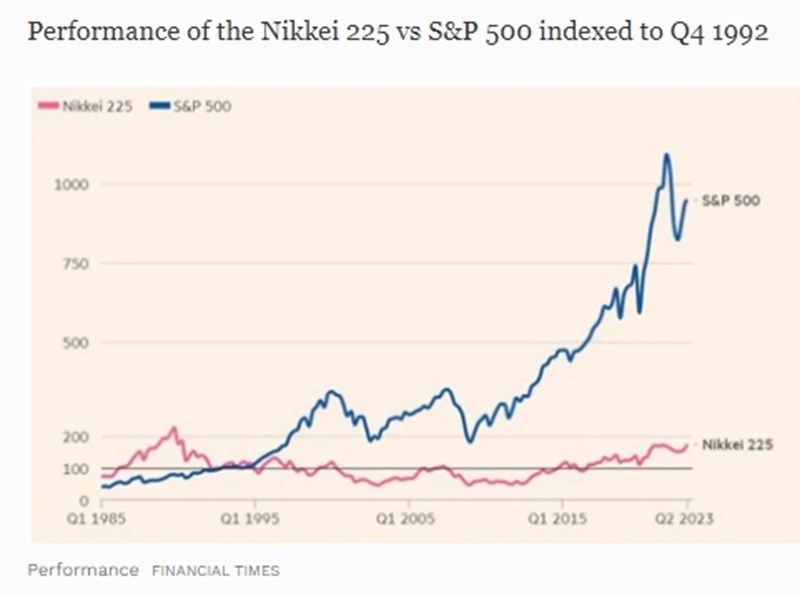

Πρώτον, μετά από δεκαετίες σημαντικής υποαπόδοσης της αμερικανικής αγοράς, οι ιαπωνικές μετοχές προσφέρουν τώρα καλή αξία (βλ. διάγραμμα). Για παράδειγμα, με βάση τους υπολογισμούς της Barclays για τους κυκλικά προσαρμοσμένους δείκτες p/e (CAPE), οι ιαπωνικές μετοχές είναι φθηνές σε σύγκριση με τις αμερικανικές μετοχές, ενώ στο παρελθόν ήταν πολύ πιο ακριβές. Οι ιαπωνικές εταιρείες το ξέρουν αυτό και αποτελούν τον μεγαλύτερο αγοραστή ιαπωνικών μετοχών.

Δεύτερον, η υποτίμηση του γεν κατά 15% έναντι του δολαρίου εντός του 2022 βελτίωσε τη διεθνή ανταγωνιστικότητα των ιαπωνικών εταιρειών. Μπορεί η αξία του γεν να έχει ενισχυθεί από την αρχή του έτους, εξακολουθεί να είναι φθηνότερο σε σχέση με την αγοραστική δύναμη, καθώς ο πληθωρισμός στην Ιαπωνία είναι πολύ χαμηλότερος από αυτόν στις ΗΠΑ.

Τρίτον, η Ιαπωνία επωφελείται από την κλιμάκωση της έντασης στις σχέσεις ΗΠΑ - Κίνας, οι οποίες ανάγκασαν τους διεθνείς επενδυτές να πάρουν αποστάσεις από το Πεκίνο. Ως εκ τούτου, αρκετοί επενδυτές θεωρούν την Ιαπωνία ως έναν ασφαλή τρόπο για να "παίξουν" με την ανάπτυξη της Κίνας. Πρόσφατο άρθρο των Financial Times σημειώνει ότι επτά από τους μεγαλύτερους κατασκευαστές τσιπ στον κόσμο σχεδιάζουν να αυξήσουν την παραγωγή και να εμβαθύνουν τις συνεργασίες τους με τον τεχνολογικό τομέα της Ιαπωνίας.

Μήπως αυτό σηματοδοτεί ένα σημείο καμπής όπου το ιαπωνικό χρηματιστήριο θα υπεραποδώσει, αφού παρέμεινε στάσιμο, ενώ η αξία των αμερικανικών μετοχών δεκαπλασιάστηκαν τα τελευταία 30 χρόνια;

Οι αναλυτές της Goldman Sachs και της Maquarie Group θεωρούν ότι η ανοδική πορεία των ιαπωνικών μετοχών είναι σταθερή και τις συστήνουν στους επενδυτές. Ωστόσο, πολλοί θεσμικοί επενδυτές, συμπεριλαμβανομένης της BlackRock, του δεύτερου μεγαλύτερου διαχειριστή περιουσιακών στοιχείων στον κόσμο, δεν είναι πεπεισμένοι ότι η ιαπωνική αγορά βρίσκεται σε ένα θεμελιώδες σημείο καμπής. Στην πραγματικότητα, η πλειονότητα των θεσμικών διαχειριστών κεφαλαίων εξακολουθούν να υποτιμούν την Ιαπωνία σε σχέση με τους παγκόσμιους δείκτες αναφοράς τους.

Ο κύριος λόγος είναι ότι οι θεσμικοί διαχειριστές κεφαλαίων περιμένουν να γίνει σαφής η πολιτική της Ιαπωνίας προτού δεσμεύσουν κεφάλαια στη χώρα. Όπως δήλωσε στο Reuters ένας επενδυτής με έδρα το Ηνωμένο Βασίλειο, "το πολύ χρήμα δεν αγοράζει ποτέ το φτηνό, αγοράζει δυναμική".

Κατά τη γνώμη μου, οι επενδυτές πρέπει να είναι ξεκάθαροι ως προς το αν θεωρούν τις ιαπωνικές μετοχές ως ένα βραχυπρόθεσμο παιχνίδι τακτικής ή ως ένα μακροπρόθεσμο παιχνίδι στρατηγικής. Η εκδοχή της τακτικής φαίνεται να επικρατεί για τους λόγους που προαναφέρθηκαν: φθηνή χρηματιστηριακή αγορά, φθηνό γεν και γεωπολιτικές εντάσεις με επίκεντρο την Κίνα, που δημιουργούν όφελος για την Ιαπωνία.

Με αυτά τα δεδομένα, δεν υπάρχει ένδειξη ότι η Ιαπωνία έχει ανακτήσει τη δυναμική που την ανέδειξε σε μεγάλο οικονομικό αντίπαλο των ΗΠΑ κατά τις δεκαετίες του 1970 και 1980. Σε αντίθεση με τις ΗΠΑ, οι οποίες ξεπέρασαν τις πετρελαϊκές κρίσεις του 1970 με αρχές της δεκαετίας του 1980 και μια σειρά από φούσκες περιουσιακών στοιχείων που έσκασαν τις τελευταίες δύο δεκαετίες, η Ιαπωνία προσπαθεί να επανακάμψει από τότε που έσκασε η φούσκα του χρηματιστηρίου και των ακινήτων στις αρχές της δεκαετίας του 1990. Το ιαπωνικό χρηματιστήριο βρίσκεται περίπου 20% κάτω από το υψηλότερο επίπεδο που έπιασε το 1989.

Πολλές παράμετροι έχουν παίξει ρόλο σε αυτό. Η μία είναι τα λάθη πολιτικής: Η Τράπεζα της Ιαπωνίας διατήρησε σφιχτή νομισματική πολιτική για πολύ καιρό, γεγονός που τελικά οδήγησε σε αποπληθωρισμό. Ο πρωθυπουργός Σίνζο Άμπε προσπάθησε να βάλει τέλος στην "αποπληθωριστική νοοτροπία" με πιο επεκτατικές νομισματικές και δημοσιονομικές πολιτικές και ένα πρόγραμμα διαρθρωτικών μεταρρυθμίσεων, ωστόσο το εγχείρημά του αποδείχθηκε επιτυχημένο εν μέρει. Μένει να δούμε αν αυτή η νοοτροπία θα αλλάξει τώρα που ο πληθωρισμός έχει ανακάμψει στον απόηχο της κρίσης της πανδημίας.

Δεύτερος λόγος είναι το δημογραφικό: Ο πληθυσμός της Ιαπωνίας όχι μόνο γερνά, αλλά και μειώνεται. Ως αποτέλεσμα, ο ρυθμός ανάπτυξης της ιαπωνικής οικονομίας έχει επιβραδυνθεί σημαντικά, ενώ η τάση για αποταμίευση είναι υψηλότερη από τις περισσότερες άλλες ανεπτυγμένες οικονομίες. Έτσι, ο ρυθμός ανάπτυξης της Ιαπωνίας είναι πιθανό να παραμείνει στα επίπεδα του 1%.

Τρίτη αιτία είναι η ανάδειξη της Κίνας σε υπερδύναμη τόσο σε οικονομικό όσο και σε πολιτικό επίπεδο, παίρνοντας τα "σκήπτρα" από την Ιαπωνία στην περιοχή της Ασίας-Ειρηνικού. Λόγω των γεωπολιτικών εντάσεων, αυτός είναι ένας τομέας όπου η Ιαπωνία μπορεί να ανακτήσει μέρος της παλαιότερης δυναμικής της.

Εν ολίγοις, το ράλι των ιαπωνικών μετοχών μπορεί να συνεχιστεί για λίγο ακόμη χάρη στους ξένους αγοραστές. Μακροπρόθεσμα, το βασικότερο στοιχείο θα είναι η ικανότητα της Ιαπωνίας να αναζωογονήσει την οικονομική δυναμική της. Το αν θα ευοδωθεί αυτό το σχέδιο δεν είναι ακόμη ξεκάθαρο, καθώς οι εγχώριοι επενδυτές έχουν επιλέξει τον ρόλο των πωλητών τους τελευταίους δύο μήνες.